Đầu tư vào ACG, GDT và BSR có khả quan?

Các công ty chứng khoán (CTCK) khuyến nghị mua ACG do sắp triển khai nhiều dự án mới; mua, nắm giữ trung và dài hạn GDT nhờ vào triển vọng gia tăng các đơn đặt hàng trong thời gian tới; mua BSR vì xu hướng tăng của giá xăng dầu thế giới.

Đầu tư vào ACG, GDT và BSR có khả quan?

Các công ty chứng khoán (CTCK) khuyến nghị mua ACG do sắp triển khai nhiều dự án mới; mua, nắm giữ trung và dài hạn GDT nhờ vào triển vọng gia tăng các đơn đặt hàng trong thời gian tới; mua BSR vì xu hướng tăng của giá xăng dầu thế giới.

ACG: Giá mục tiêu 88,800 đồng/cp

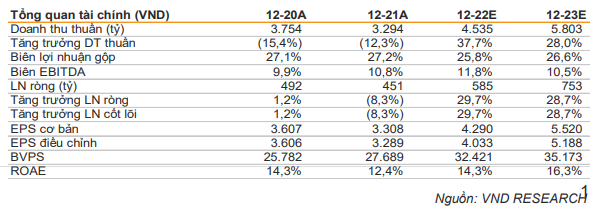

Theo CTCK VNDirect, CTCP Gỗ An Cường (UPCoM: ACG) đã công bố doanh thu 4 tháng đầu năm 2022 là 1,187 tỷ đồng, tăng 12.7% so với cùng kỳ và lãi ròng 168 tỷ đồng, tăng 22.3%, thực hiện 26.2%/28.7% dự phóng cả năm của của VNDirect.

|

ACG đã góp vốn 500 tỷ đồng vào Thắng Lợi Group (nắm giữ 13% cổ phần). Do đó, ACG sẽ cung cấp toàn bộ sản phẩm gỗ nội thất cho các dự án bất động sản của Thắng Lợi Group. Theo ban lãnh đạo, việc góp vốn vào Thắng Lợi Group có thể mang lại cho ACG 100 tỷ đồng lãi ròng mỗi năm.

Về kế hoạch kinh doanh 2022-2025, Công ty có kế hoạch phủ sóng các showroom AConcept và Malloca tại 53 tỉnh thành vào năm 2023 (23 tỉnh vào năm 2022).Tiếp tục triển khai xây dựng nhà máy sản xuất MDF bị hoãn lại do rủi ro pháp lý và tình trạng dư cung trên thị trường nội địa.

Ban lãnh đạo ACG kỳ vọng nhà máy tại Khu công nghiệp Đất Quốc, Bình Dương sẽ chạy 100% công suất vào năm 2024, khi các showroom An Cường được phủ sóng trên 53 tỉnh thành cả nước và có thể vượt công suất thiết kế trong năm 2025.

ACG có kế hoạch mở rộng doanh thu xuất khẩu hàng năm từ 30 triệu USD hiện tại lên 50 triệu USD vào năm 2024. Ngoài ra, ACG còn có kế hoạch làm việc với các đối tác nước ngoài (bao gồm Sumitomo - cổ đông chiến lược) để bán lẻ đồ nội thất cao cấp tại thị trường Mỹ.

Đối với chính sách cổ tức, ACG đã thông qua việc chia cổ tức tỷ lệ 80%. Trong đó, đã trả cổ tức bằng cổ phiếu 50% và công ty cũng tạm ứng cổ tức bằng tiền tỷ lệ 5%. Dự kiến chia cổ tức bằng tiền tỷ lệ 20% trong tháng 7/2022.

Hiện nay, cơ sở vật chất và hạ tầng của ACG được đầu tư rất quy mô và hiện đại, tiêu biểu là An Cường One-Stop Shopping Center được thiết kế theo phong cách Châu Âu và mang lại trải nghiệm chân thực cho khách hàng và Nhà máy chế biến gỗ số 2 (Đất Quốc, Bình Dương) có tỷ lệ tự động hóa cao.

Nhà máy gố số 2 và Showroom An Cường |

Với những quan sát và nhận định khả quan trên, VNDirect khuyến nghị nên mua cổ phiếu ACG với mức giá mục tiêu là 88,800 đồng/cp.

Xem thêm tại đây

GDT: Giá mục tiêu 61,300 đồng/cp

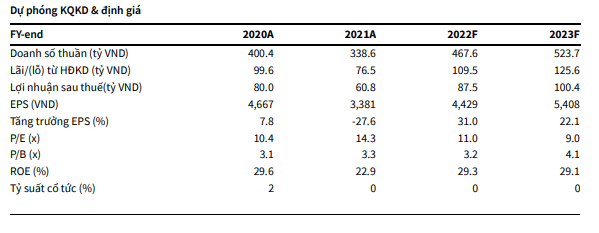

Theo báo cáo của CTCK KB Việt Nam về CTCP Chế biến Gỗ Đức Thành (HOSE: GDT), quý 1/2022 GDT ghi nhận lợi nhuận đạt 25.4 tỷ đồng (tăng 13.3% so với cùng kỳ), doanh thu 108.2 tỷ đồng (tăng 8.1% so với cùng kỳ), chủ yếu nhờ tăng trưởng từ thị trường xuất khẩu; biên lợi nhuận tiếp tục duy trì ở mức cao đạt 32.4%.

Kết quả kinh doanh quý 2 của GDT được dự báo tiếp tục khả quan. Lũy kế 5 tháng đầu năm, doanh thu đạt 199 tỷ đồng (tăng 15.6% so với cùng kỳ), biên lợi nhuận cải thiện nhờ việc nâng cấp máy móc thiết bị và hiện các đơn hàng đã ký đạt 60% so với kế hoạch kinh doanh năm 2022. Giá gỗ nguyên liệu gần đây có xu hướng tăng nhẹ tuy nhiên doanh nghiệp có thể chuyển một phần sang giá bán và hiện đã dự trữ đủ cho các đơn hàng đã ký.

Năm 2022, GDT dự kiến lợi nhuận đạt 94.3 tỷ đồng (tăng 55.1%) và doanh thu 500 tỷ đồng (tăng 47.6%). Trong đó, doanh thu xuất khẩu dự kiến đạt 425 tỷ đồng (tăng 48.3%) và doanh thu nội địa đạt 75 tỷ đồng (tăng 43.7%). Kết quả kinh doanh dự báo khả quan nhờ nhu cầu hồi phục và không bị gián đoạn sản xuất kinh doanh do giãn cách xã hội như trong năm 2021, cùng việc tăng năng lực sản xuất do mở rộng nhà máy thêm 1,000 m2. Tuy nhiên, kế hoạch trên chưa bao gồm việc mua nhà máy nội thất mới dự kiến hoàn tất trong quý 3/2022. Doanh nghiệp dự kiến tiếp tục chi trả cổ tức ở mức cao ở mức 40%, tương ứng với tỷ suất cổ tức ở mức hấp dẫn 9%.

GDT cho biết sẽ hoàn tất mua lại 100% vốn Công ty TNHH Chế biến gỗ Xuất khẩu Đức Tâm (Đồng Nai) với vốn đầu tư 3 triệu USD trong tháng 7. Công ty trên hiện có quy mô doanh thu khoảng 5 triệu USD/năm chuyên sản xuất đồ nội thất như giường, tủ bàn ghế, xuất khẩu chủ yếu sang Mỹ và Canada.

KBSV dự phóng kết quả kinh doanh của GDT năm 2022 đạt lợi nhuận 87.5 tỷ đồng (tăng 43.9%), doanh thu 467.6 tỷ đồng (tăng 38.1%).

Dự phóng kết quả kinh doanh của GDT  Nguồn: KBSV |

KBSV cũng cho biết, dự phóng trên chưa bao gồm việc hợp nhất kết quả kinh doanh từ Công ty TNHH Chế biến gỗ Xuất khẩu Đức Tâm do hiện tại thương vụ chưa hoàn tất và chưa có đầy đủ thông tin về doanh nghiệp trên. Nếu thương vụ hoàn thành có thể giúp doanh thu năm 2022 tăng thêm hơn 100 tỷ đồng.

Từ những nhận định trên, KBSV khuyến nghị mua tích lũy cổ phiếu GDT cho mục tiêu trung và dài hạn với giá mục tiêu năm 2022 là 61,300 đồng/cp.

Xem thêm tại đây

BSR: Giá mục tiêu 40,500 đồng/cp

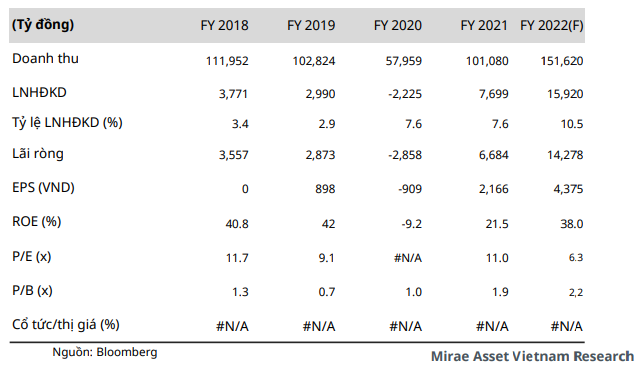

CTCK Mirae Asset Việt Nam cho biết CTCP Lọc hóa Dầu Bình Sơn (UPCoM: BSR) có doanh thu thuần quý 1/2022 đạt 34,783 tỷ đồng (tăng 65.3% so với cùng kỳ) và lợi nhuận sau thuế đạt 2,312 tỷ đồng (tăng 25.1%). Biên lợi nhuận gộp giảm mạnh từ 9.7% trong quý 1/2021 xuống mức 7.5% trong cùng kỳ năm nay; chi phí lãi vay giảm nhẹ 4.6%. Doanh thu tài chính tăng mạnh do chênh lệch tỷ giá đánh giá lại đạt mức 117 tỷ đồng. Trong quý 1/2022, BSR duy trì hoạt động vượt công suất thiết kế.

Trong 5 tháng đầu năm, doanh nghiệp có sản lượng sản xuất và tiêu thụ lần lượt đạt 2.84 triệu tấn và 2.75 triệu tấn, tương đương với việc thực hiện 44% và 42% kế hoạch cả năm nay do công ty đề ra.

Nhà máy lọc dầu Nghi Sơn dừng hoạt động đã khiến cho BSR liên tục đẩy công suất hoạt động nhà máy lên mức tối đa nhằm đáp ứng và cung cấp sản phẩm ra cho thị trường trong nước. Đây cũng là một lợi thế mà Mirae Asset đánh giá giúp cho doanh thu của BSR tiếp tục bùng nổ và duy trì ở mức cao trong năm 2022.

Bên cạnh đó, tình hình chiến sự căng thẳng và vẫn chưa có hồi kết của Nga và Ukraine đã khiến cho giá dầu thế giới liên tục đẩy lên những vùng giá cao. Và đây cũng là một điểm cộng tích cực đến doanh thu của BSR trong năm 2022.

Mirae Asset dự phóng doanh thu thuần năm 2022 của BSR đạt 151,620 tỷ đồng (tăng 50%) và lợi nhuận sau thuế của công ty mẹ ước đạt 13,564 tỷ đồng (tăng 102%). Sản lượng tiêu thụ ước tính đạt 7.1 triệu tấn tăng 10.9% so với cùng kỳ. Biên lợi nhuận gộp tăng đạt 10.5% trong năm nay; chi phí lãi vay giảm bớt, dừng ở mức 366 tỷ (giảm 10%). Thu nhập tài chính tăng 15%, đạt 712 tỷ đồng, chủ yếu đến từ lãi tiền gửi ngân hàng.

Dự phóng kết quả kinh doanh của BSR  |

Mirae Asset cũng dự phóng BSR có EPS đạt 4,375 tỷ đồng tương ứng với mức P/E dự phóng đạt ở mức 6.3x thấp hơn mức P/E trung bình 3 năm của doanh nghiệp. Vì vậy Mirae Asset đánh giá khả quan cho BSR với triển vọng tăng giá của giá dầu thế giới trong năm 2022.

Hiện tại, cổ phiếu đang giao dịch quanh vùng giá lịch sử của mình tại trên 30,000 đồng/cp. Khối lượng khớp lệnh được cải thiện một cách tích cực. Với triển vọng tốt về nội tại Mirae Asset kỳ vọng BSR sẽ vượt lên vùng giá cao mới trong tương lai.

Nhờ vào những tín hiệu tích cực trên, Mirae Asset khuyến nghị mức giá mục tiêu cho 12 tháng của BSR là 40,500 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Vân Ly