Gần 93% quỹ đầu tư cổ phiếu lỗ nặng trong năm 2022

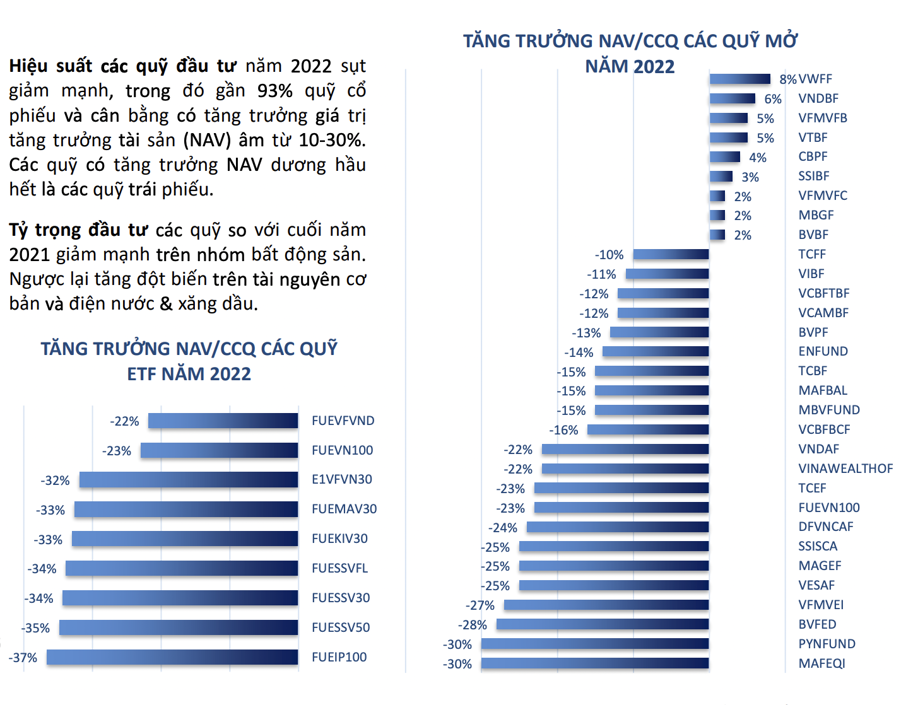

Một con số được thống kê bởi Chứng khoán Nhất Việt cho thấy, hiệu suất các quỹ đầu tư năm 2022 sụt giảm mạnh, trong đó gần 93% quỹ cổ phiếu và cân bằng có tăng trưởng giá trị tăng trưởng tài sản (NAV) âm từ 10-30%. Các quỹ có tăng trưởng NAV dương hầu hết là các quỹ trái phiếu.

Tỷ trọng đầu tư các quỹ so với cuối năm 2021 giảm mạnh trên nhóm bất động sản. Ngược lại tăng đột biến trên tài nguyên cơ bản và điện nước & xăng dầu.

Sự lao dốc hiệu suất của các quỹ do chỉ số chứng khoán Việt Nam năm 2022 rơi vào xu hướng giảm mạnh nhất thế giới và khốc liệt nhất trong nhiều năm. VN-Index từ đầu năm 2022 giảm 42,83%. Theo thống kê ngày 27/12/22, VN-Index có mức giảm -34% từ đỉnh với 37% số ngành giảm mạnh hơn thị trường chung.

Dòng tiền trên thị trường chứng khoán bị dịch chuyển sang các thị trường khác như phái sinh. Giá trị giao dịch phái sinh VN30 tăng đột biến vào tháng 04/22 khi VNIndex bắt đầu chu kỳ giảm giá, trong khi thanh khoản VN-Index sụt cho thấy cượng hợp đồng phòng vệ rủi ro tăng mạnh từ tháng 4 và thanh khoản thị trường cơ sở bị cạnh tranh bởi sức hút của thị trường phái sinh.

Bất động sản khó thanh lý dẫn đến rút tiền từ các nguồn thanh khoản cao khác như chứng khoán. Theo báo cáo 9 tháng đầu năm 2022, tổng cung trên toàn thị trường đạt 41.886 sản phẩm, tương đương 77,9% so với 2021 và 24% so với 2018. Tỷ lệ hấp thụ bất động sản chỉ đạt 43%, sụt giảm mạnh vào quý 3 ở mức 33,5% do cung bất động sản cao cấp không phù hợp với nhu cầu sử dụng ở phân khúc thấp hơn.

Các hoạt động đầu tư bất động sản cũng chững lại sau giai đoạn giá bán tạo đỉnh đầu năm 2022, dẫn đến nhóm nhà đầu tư với lượng tiền đáng kể đang có xu hướng án binh bất động.

Bước sang năm 2023, theo đánh giá của Nhất Việt, chỉ số giá tiêu dùng và lạm phát cơ bản tại Việt Nam đang trong xu hướng tăng mạnh trở lại. Theo đó, cung tiền sẽ bị thu hẹp qua các chính sách điều hành của chính phủ và công cụ điều tiết của ngân hàng nhà nước. Xu hướng thắt chặt tiền tệ có thể tiếp diễn nhưng chậm hơn 2022.

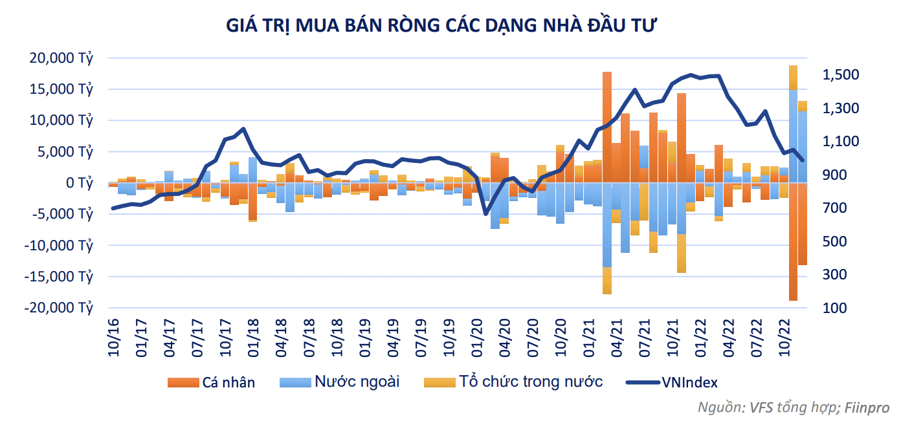

Do đó, chưa có động lực tạo hưng phấn cho dòng tiền nội địa. Giá trị giao dịch từ nhà đầu tư cá nhân chiếm 80% giao dịch trên thị trường chứng khoán Việt Nam nhưng thường phản ứng chậm với xu hướng thị trường. Do đó, dòng tiền cá nhân giao dịch tiêu cực ở vùng đáy và hưng phấn ở vùng đỉnh.

Khả năng bứt phá của dòng tiền trong nước có khả năng xuất hiện khi lãi suất điều hành giảm; Room tín dụng nới lỏng; Các vấn đề trái phiếu được giải quyết' Thị trường bất động sản tan băng; Lạm phát thấp.

Chứng khoán Nhất Việt dự báo dòng tiền từ nhà đầu tư cá nhân sẽ tiếp tục bán ròng trong Q1/2023 và giao dịch giằng co thiên về xu hướng bán ròng nhẹ. Nhà đầu tư cá nhân có thể tham gia mua ròng tích cực hơn từ nửa cuối 2023 nếu thị trường chứng khoán chính thức thoát khỏi xu hướng giảm trung hạn.

Thực tế, thống kê của VnEconomy cho thấy, nhà đầu tư cá nhân tiếp tục bán ròng 4.878 tỷ đồng trên HOSE và bán ròng khớp lệnh là 9.228 tỷ đồng. Top các cổ phiếu được mua ròng gồm DGC, DPM, DCM, PVT, REE. Trong khi đó họ bán ròng gồm HPG, SSI, VIC, CTG, VPB.

Đối với dòng vốn ngoại, giá trị giao dịch từ khối ngoại trên thị trường chứng khoán Việt Nam có xu hướng chiếm tỷ trọng cao trong chu kỳ giảm giá với tỷ lệ 30-45% trên HSX; Giữ ổn định trong chu kỳ tích lũy với khoảng 20-30% trên HSX; Giảm trong chu kỳ tăng giá khoảng 10-20% trên HSX.

Khả năng bứt phá của dòng tiền khối ngoại có khả năng xuất hiện khi áp lực ngoại tệ giảm; lãi suất điều hành giảm; Room tín dụng nới lỏng; Lạm phát thấp.

Thống kê cho thấy tổ chức nước ngoài thường đẩy mạnh mua ròng ở các vùng giá thấp cho đến khi thị trường chứng khoán chính thức vào xu hướng tăng trung hạn.

Tuy vậy lượng giao dịch từ nước ngoài khó có thể bù đắp được thiếu hụt từ nhà đầu tư cá nhân với 80% tỷ trọng trên giá trị giao dịch. Do đó, sự tích cực từ nước ngoài không chắc chắn sẽ hỗ trợ thanh khoản thị trường tăng quá mạnh. Dự báo dòng tiền từ nước ngoài sẽ tương đối tích cực trong Q1/2023, sau đó giao dịch giằng co.

P/E VN-Index ngày 31/12/2022 ở mức 10,46, thấp so với các thị trường trong khu vực như Thái Lan (17,76), Indonesia (12,59) cũng như các thị trường phát triển như Mỹ (20,46) và Anh (14,42). So sánh với các giai đoạn biến động trong quá khứ, PE hiện tại của VN-Index vẫn ở mức thấp, tương đương với những vùng tạo đáy dài hạn của thị trường

Tăng trưởng lợi nhuận sau thuế năm 2023 được dự báo không quá khả quan với hơn 50% số ngành tăng trưởng không vượt quá 2 chữ số và 20% số ngành tăng trưởng âm do kết quả kinh doanh năm 2022 hình thành mức nền cao và dự báo kinh tế khó khăn trong năm 2023.

Xem thêm tại vneconomy.vn