Hai nghịch lý về margin

Cuối quý 3, dư nợ cho vay của các công ty chứng khoán hồi phục sau khi giảm sâu trong quý trước. Tuy nhiên, diễn biến cho vay margin lại có những điểm nghịch lý.

Hai nghịch lý về margin

Cuối quý 3, dư nợ cho vay của các công ty chứng khoán hồi phục sau khi giảm sâu trong quý trước. Tuy nhiên, diễn biến cho vay margin lại có những điểm nghịch lý.

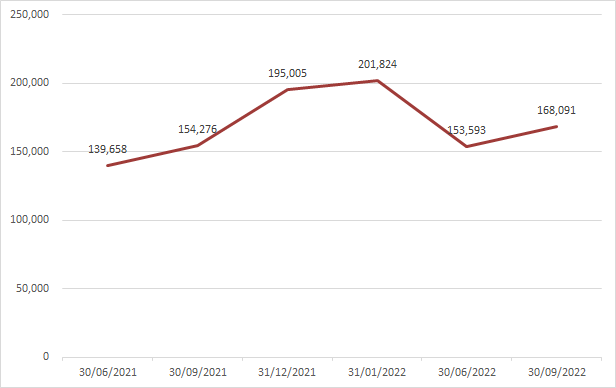

Theo dữ liệu của VietstockFinance, dư nợ cho vay (chủ yếu là cho vay margin) của nhóm 72 công ty chứng khoán (CTCK) tính đến cuối quý 3/2022 đạt tổng cộng gần 168.1 ngàn tỷ đồng. Con số này tăng 9.4% so với thời điểm cuối quý 2 và tăng 9% so với cuối quý 3 năm trước. Điều này cho thấy dư nợ cho vay có sự hồi phục so với đợt sụt giảm trước đó.

Sau khi đạt đỉnh hơn 201 ngàn tỷ đồng trong quý 1/2022, dư nợ cho vay của các CTCK sụt giảm mạnh sau đó. Tới cuối quý 2, con số chỉ còn ở mức gần 154 ngàn tỷ đồng, giảm hơn 23%. Đà sụt giảm này tương ứng với đà giảm của thị trường chứng khoán. Trong quý 2, VN-Index “cắm đầu” giảm mạnh hơn 20% về còn 1,197.6 điểm.

Dư nợ cho vay của nhóm CTCK Đvt: Tỷ đồng  Nguồn: VietstockFinance |

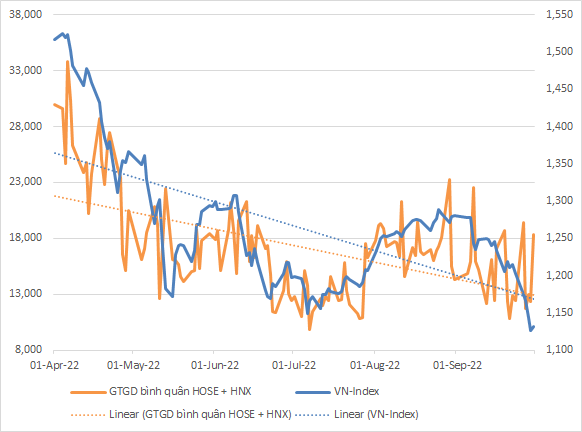

Sang đầu quý 3, thị trường có nhịp hồi phục tích cực. Trong tháng 7 và tháng 8, VN-Index tăng 7%, lên mức 1,280.5 điểm. Niềm vui chẳng tày gang, đà phục hồi lại suy yếu trong tháng 9. Kết thúc quý 3, VN-Index trở về mức 1,132.1 điểm, giảm 5% so với quý trước.

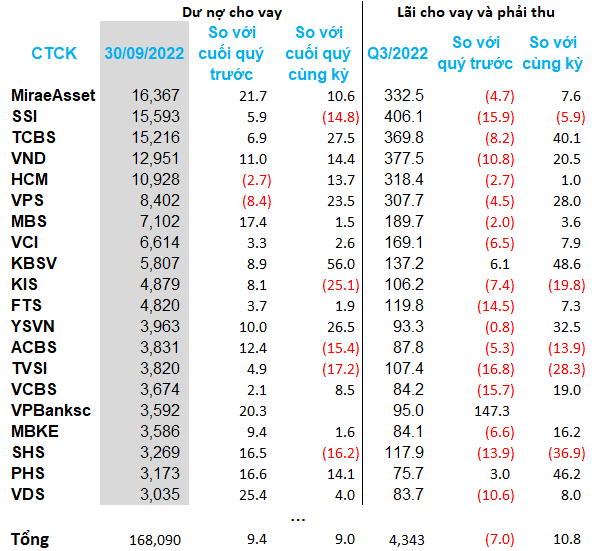

Chi tiết hơn, Chứng khoán Mirae Asset đã vươn lên hạng nhất về dư nợ với dư nợ cuối quý 3 đạt gần 16.4 ngàn tỷ đồng, tăng gần 22% so với quý trước. Trong khi đó, dư nợ của Chứng khoán SSI và Chứng khoán Kỹ Thương (TCBS) cũng hồi phục so với quý 2, lần lượt đạt 15.6 ngàn tỷ đồng và 15.2 ngàn tỷ đồng.

Tuy nhiên không phải công ty nào cũng có dư nợ hồi phục so với quý trước. Chứng khoán HSC (HCM) và Chứng khoán VPS có dư nợ cho vay giảm liên tục 3 quý liền. Kết cuối quý 3, dư nợ cho vay của HCM ở mức gần 11 ngàn tỷ đồng, giảm gần 3%. Về phần VPS, dư nợ cho vay ở mức 8.4 ngàn tỷ đồng, giảm 8.4%.

Top 20 CTCK về dư nợ cho vay tính tới cuối quý 3 Đvt: Tỷ đồng  Nguồn: VietstockFinance |

Nếu so sánh tình hình cho vay của các CTCK với bối cảnh thị trường, có thể thấy một số điểm nghịch lý. Thông thường, dư nợ margin, thanh khoản thị trường và doanh thu từ margin sẽ biến động cùng chiều.

Tuy nhiên, tình hình lại khác trong quý 3, thanh khoản đi xuống nhưng dư nợ vẫn tăng. Bình quân giá trị giao dịch trên hai sàn niêm yết HOSE và HNX quý 3 chỉ đạt hơn 15.2 ngàn tỷ đồng, giảm 21.4% so với mức 19.35 ngàn tỷ đồng trong quý liền trước.

Diễn biễn thị trường chứng khoán quý 2 và quý 3/2022 Đvt: Tỷ đồng/phiên  Nguồn: VietstockFinance |

Trong 2 năm 2020 - 2021, lượng nhà đầu tư cá nhân ồ ạt gia nhập thị trường đã đẩy thanh khoản thị trường lên mức cao chưa từng thấy. Giá trị giao dịch toàn thị trường có lúc lên đến hơn 56 ngàn tỷ đồng.

Lượng tài khoản mở mới cũng được nâng lên mức cao. Bình quân trong 2 năm này, số tài khoản được mở mới lên tới gần 200 ngàn tài khoản.

Tuy nhiên, dòng tiền này đã có dấu hiệu hạ nhiệt gần đây. Bằng chứng thể hiện ở thanh khoản thấp và số tài khoản mở mới dần giảm so với trước. Tháng 8/2022, số tài khoản mở mới giảm về mức 153 ngàn tài khoản. Sang tháng 9, con số chỉ còn 102 ngàn tài khoản.

Câu hỏi đặt ra là: Dư nợ margin tăng trên cơ sở nào khi dòng tiền lại đang suy yếu?

Nghịch lý thứ hai, dư nợ cho vay tăng nhưng lãi thu về vẫn giảm. Doanh thu từ cho vay của các CTCK không tăng dù tăng dư nợ cho vay so với quý trước.

Tổng hợp từ 72 CTCK, lãi cho vay và phải thu quý 3/2022 đạt hơn 4.3 ngàn tỷ đồng, cao hơn cùng kỳ 11% nhưng lại thấp hơn 7% so với quý 2/2022.

20 CTCK có dư nợ lớn nhất có tới 17 công ty báo lãi ghi doanh thu từ hoạt động cho vay, ứng trước tiền bán giảm so với quý liền trước. Tuy mức giảm không quá lớn nhưng trong bối cảnh dư nợ gia tăng thì kết quả lại gây khó hiểu vì lãi cho vay thường tăng cùng dư nợ cho vay.

Chí Kiên