HBC, KDH, SAB có tiềm năng gì để quan tâm?

Các công ty chứng khoán (CTCK) đánh giá tích cực HBC dựa vào vị thế dẫn đầu ngành xây dựng và tiềm năng từ thị trường nước ngoài; khuyến nghị mua KDH nhờ vào các dự án mới có biên lợi nhuận cao sẽ thúc đẩy tăng trưởng lợi nhuận; mua SAB do triển vọng về lợi nhuận trên cơ sở KQKD nửa cuối 2022 tiếp đà tăng trưởng mạnh mẽ.

HBC, KDH, SAB có tiềm năng gì để quan tâm?

Các công ty chứng khoán (CTCK) đánh giá tích cực HBC dựa vào vị thế dẫn đầu ngành xây dựng và tiềm năng từ thị trường nước ngoài; khuyến nghị mua KDH nhờ vào các dự án mới có biên lợi nhuận cao sẽ thúc đẩy tăng trưởng lợi nhuận; mua SAB do triển vọng về lợi nhuận trên cơ sở KQKD nửa cuối 2022 tiếp đà tăng trưởng mạnh mẽ.

HBC: Mua với giá mục tiêu 26,300 đồng/cp

Theo CTCK Mirae Asset Việt Nam (Mirae Asset Securities), CTCP Tập đoàn Xây dựng Hòa Bình (HOSE: HBC) là nhà thầu tổng hợp dẫn đầu tại Việt Nam trong lĩnh vực thi công xây dựng dân dụng, công trình công nghiệp và hạ tầng.

6 tháng đầu năm 2022, doanh thu và lãi ròng của HBC lần lượt đạt 7,063 tỷ và 61 tỷ đồng, lần lượt tăng 30% và giảm 111% so với cùng kỳ.

Luỹ kế 7 tháng đầu năm 2022, mặc dù thị trường bất động sản rất khó khăn nhưng tổng giá trị trúng thầu đã ký (backlog) của HBC đạt khoảng 15,000 tỷ đồng, đạt 75% kế hoạch năm 2022. Đây là cơ sở để kỳ vọng HBC sẽ đạt kế hoạch doanh thu trong năm 2022.

Kế hoạch trúng thầu năm 2023 ở mức 24,000 tỷ đồng, tăng 20% so với kế hoạch năm 2022.

Bên cạnh đó, HBC đang thực hiện tái cấu trúc để tập trung mảng chủ lực là xây dựng trong những năm tới. HBC có kế hoạch thoái vốn tại 5 dự án (1C Tôn Thất Thuyết, Ascent Garden Homes, Ascent Plaza, Ascent Lake Side, Long Thới) và dự kiến thu về hơn 2,000 tỷ đồng về giá trị và khoảng 700 tỷ đồng về lợi nhuận. Điều này sẽ giúp gia tăng nguồn vốn, giảm áp lực nợ hoạt động.

Đồng thời, chiến lược phát triển thị trường nước ngoài của HBC sẽ bắt đầu với 2 dự án tại Brisbane, Úc và Ontario, Canada trong năm 2023 và 2024. Mirae Asset đánh giá đây là bước tiến tích cực trong chiến lược mở rộng ra nước ngoài để nâng cao vị thế và năng lực thi công trong tương lai.

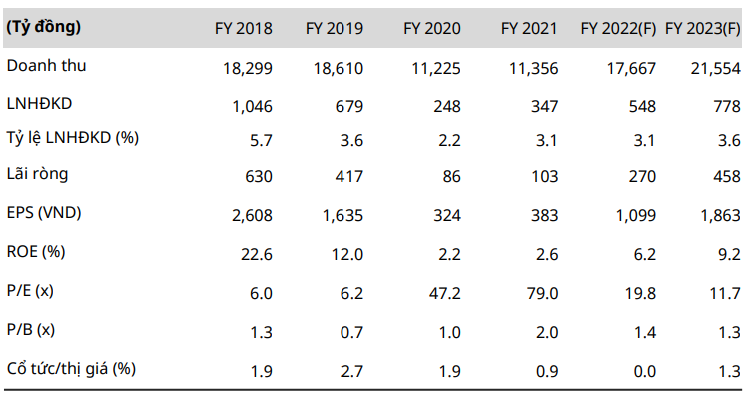

Năm 2022, Mirae Asset dự phóng doanh thu thuần và lãi ròng của HBC đạt 17,667 tỷ và 270 tỷ đồng, tăng 56% và 162% cùng kỳ.

Dự phóng kết quả kinh doanh của HBC  Nguồn: Mirae Asset Vietnam Research |

Năm 2023, Mirae Asset ước tính doanh thu thuần và lãi ròng của HBC đạt 21,554 tỷ và 458 tỷ đồng, tăng 22% và 69% cùng kỳ nhờ hoạt động phục hồi mạnh, đặc biệt các mảng dân dụng; biên lợi nhuận gộp tăng từ 4.9% lên 5.7% nhờ chi phí đầu vào bớt áp lực; hoạt động thoái bớt vốn sẽ giúp HBC cải thiện dòng tiền.

Mirae Asset khuyến nghị mua cổ phiếu HBC với giá mục tiêu 26,300 đồng/cp. Theo đó, đánh giá tích cực dành cho HBC bởi vị thế dẫn đầu ngành xây dựng; thị trường bất động sản kỳ vọng phục hồi mạnh từ năm 2023; triển vọng tích cực từ thị trường nước ngoài.

Xem thêm tại đây

Khuyến nghị mua KDH với giá mục tiêu 52,359 đồng/cp

Theo CTCK ACB (ACBS), CTCP Đầu tư và Kinh doanh Nhà Khang Điền (HOSE: KDH) là công ty BĐS có tiếng trong phân khúc trung và cao cấp với tình hình tài chính tốt, pháp lý dự án minh bạch, thiết kế đẹp và bàn giao đúng hạn.

ACBS dẫn lời KDH, trong quý 2/2022, KDH ghi nhận doanh thu thuần 733 tỷ đồng, giảm 34% so với cùng kỳ và lợi nhuận sau thuế đạt 326 tỷ đồng, tăng 23%, tương ứng thực hiện 91% và 112% dự phóng.

Kết quả này chủ yếu nhờ việc bàn giao 40 biệt thự tại dự án cao cấp Classia có biên lợi nhuận gộp rất cao là 68% so với 38% trong quý 2/2021 do dự án này được mua từ lâu với giá vốn thấp trong khi giá bán cao hơn nhiều so với các dự án khác mà KDH đã phát triển.

6 tháng đầu năm 2022, KDH đạt doanh thu thuần 875 tỷ đồng, giảm 55% so với cùng kỳ và lợi nhuận sau thuế đạt 625 tỷ đồng, tăng 32%, lần lượt thực hiẹn 22% và 48% kế hoạch.

Trong quý 3/2022, dự án Classia đã được mở bán và KDH dự kiến sẽ hoàn thành bán hàng và bàn giao dự án này trong năm nay. Dự án chung cư tại quận Bình Tân (1.8 ha với hơn 1,000 căn hộ) được đổi tên thành Privia và dự kiến sẽ mở bán 1-2 block tùy theo tiến độ pháp lý vào nửa cuối 2022.

Năm 2023, KDH sẽ tiếp tục bán Privia và dự kiến giới thiệu 2 dự án mới vào nửa cuối năm 2023 bao gồm dự án Clarita có diện tích 5.8ha tại TP. Thủ Đức với 159 căn thấp tầng và dự án 11A có diện tích 16.4 ha tại Huyện Bình Chánh, TP.HCM.

Năm 2024, Công ty dự kiến sẽ mở bán 2 dự án là Phong Phú 2 (đang hoàn thiện hồ sơ pháp lý) và khu đô thị Tân Tạo (đang giải phóng mặt bằng 20% diện tích còn lại). Đối với KCN Lê Minh Xuân mở rộng, công ty dự kiến sẽ xây dựng hạ tầng vào quý 4/2022 và bắt đầu cho thuê vào quý 4/2023. KCN này nhận được nhiều nhu cầu thuê từ các công ty trong ngành công nghiệp nhẹ và logistics.

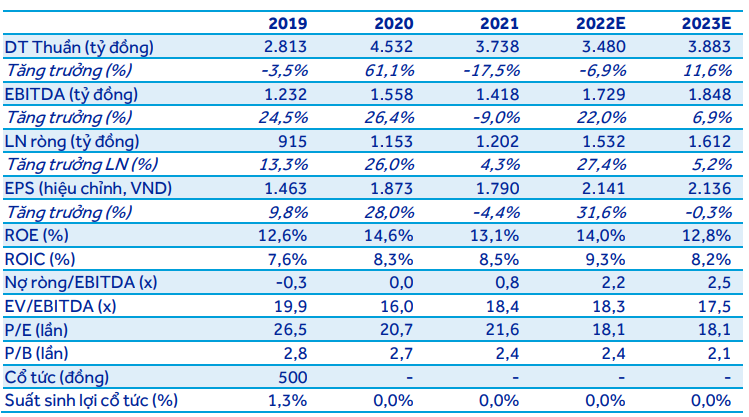

Năm 2022, ACBS điều chỉnh dự phóng doanh thu của KDH giảm 11% xuống 3,480 tỷ đồng giảm 7% so với cùng kỳ nhưng tăng lợi nhuận sau thuế 17% lên 1,535 tỷ đồng, tăng 27% so với cùng kỳ do hoãn dự án Clarita từ 2022 sang 2023 và cộng thêm thặng dư từ đánh giá lại khoản đầu tư vào Phước Nguyên. Dự phóng này tương đương 87% và 110% kế hoạch.

Dự phóng kết quả kinh doanh của KDH  Nguồn: ABCS |

Theo ABCS, KDH được kỳ vọng sẽ hưởng lợi từ sự phát triển của TP. Thủ Đức, đề xuất nâng cấp huyện Bình Chánh lên quận hoặc thành phố vào năm 2025 và nguồn cung đất công nghiệp hạn chế ở TP.HCM.

Do đó, ACBS lặp lại khuyến nghị mua cổ phiếu KDH với giá mục tiêu 52,359 đ/cp.

Xem thêm tại đây

SAB: Giá mục tiêu 220,500 đồng/cp

Theo CTCP Chứng khoán Bảo Việt (BVSC), Tổng Công ty cổ phần Bia - Rượu - Nước giải khát Sài Gòn (HOSE: SAB) đã công bố kết quả quý 2/2022 với doanh thu thuần 9,008 tỷ đồng, tăng 25% so với cùng kỳ và lợi nhuận ròng 1,668 tỷ đồng,tăng 67%. Như vậy sau 6 tháng đầu năm, Công ty đã đạt lần lượt 47% kế hoạch doanh thu và 61% kế hoạch lợi nhuận năm.

Góp phần vào kết quả kinh doanh quý 2 tăng trưởng ấn tượng do ngành bia Việt Nam tiếp tục đà hồi phục theo số liệu sản xuất của GSO và thống kê của Google Mobility Report. Sabeco tiếp tục mở rộng thị phần so với Heineken.

Tiếp đó, thông qua Saigon Special và Saigon Chill, Công ty đã tăng cường sự hiện diện của mình tại kênh on-trade (mua hàng tại chỗ) và phân khúc mass-premium (cận cao cấp), trong khi vẫn giữ vững vị thế số 1 tại phân khúc mainstream (giá rẻ).

Ngoài ra, biên lợi nhuận gộp tăng mạnh nhờ tăng giá bán và chốt trước chi phí, cộng thêm quản lý chi phí bán hàng và quản lý/doanh thu tốt giúp biên lợi nhuận ròng cải thiện mạnh mẽ.

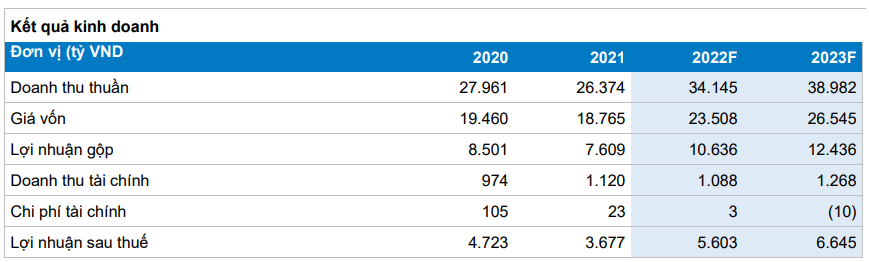

Dựa vào những ý kiến trên, BVSC tăng dự báo 2022 đối với SAB, với doanh thu thuần 34,145 tỷ đồng, tăng 29.5% so với cùng kỳ và lợi nhuận ròng 5,603 tỷ đồng, tăng 52.4%.

Dự phóng kết quả kinh doanh của SAB  Nguồn: BVSC |

Theo đó, cơ sở dự báo là sản lượng tiêu thụ tiếp tục tăng mạnh từ nền thấp quý 3/2021, cả năm tăng 20%; biên gộp có thể giảm lại do chi phí đầu vào dần phản ánh đà tăng nhưng vẫn sẽ cao hơn năm ngoái. Ngoài ra, chi phí bán hàng và quản lý/doanh thu dự báo vẫn được quản lý tốt, duy trì mức thấp hơn cùng kỳ.

Kết luận, BVSC duy trì khuyến nghị mua cổ phiếu SAB với giá mục tiêu 220,500 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh