Liệu có nên mua GDT, TV2, FMC?

Các công ty chứng khoán (CTCK) khuyến nghị trung lập với GDT do 2021 sẽ là khởi đầu cho một chu kỳ tăng trưởng mới; mua TV2 nhờ các chỉ số tài chính lành mạnh cùng kết quả kinh doanh ổn định; mua FMC nhờ các chiến lược kinh doanh giúp đón đầu cơ hội từ EVFTA.

Liệu có nên mua GDT, TV2, FMC?

Các công ty chứng khoán (CTCK) khuyến nghị trung lập với GDT do 2021 sẽ là khởi đầu cho một chu kỳ tăng trưởng mới; mua TV2 nhờ các chỉ số tài chính lành mạnh cùng kết quả kinh doanh ổn định; mua FMC nhờ các chiến lược kinh doanh giúp đón đầu cơ hội từ EVFTA.

GDT: Giá mục tiêu 74,951 đồng/cp

Theo CTCK Bảo Việt (HNX: BVS), CTCP Chế biến Gỗ Đức Thành (HOSE: GDT) được biết đến là công ty xuất khẩu hoạt động trong thị trường ngách khi duy trì tỷ trọng xuất khẩu ở mức cao bền vững, khoảng 85% doanh thu thuần, ngoài ra còn được hậu thuẫn bởi tập khách hàng trung thành ở Hàn Quốc và Nhật Bản. GDT chủ yếu phục vụ đơn đặt hàng các sản phẩm chất lượng cao, tinh xảo và được thiết kế riêng, tạo sự khác biệt và chịu ít áp lực cạnh tranh, đồng thời duy trì tỷ suất lợi nhuận rất cao.

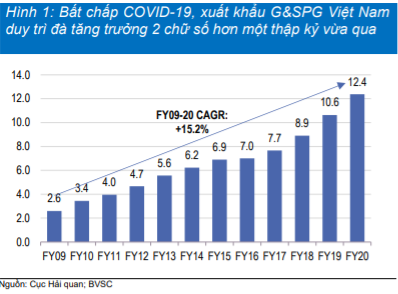

Năm 2020, bất chấp đại dịch COVID-19, ngành gỗ và sản phẩm gỗ (G&SPG) của Việt Nam chứng tỏ khả năng bền bỉ, duy trì đà tăng trưởng 2 chữ số, kim ngạch xuất khẩu năm 2020 đạt 12.37 tỷ USD (tăng 16.3% so với năm 2019; tốc độ tăng trưởng kép trong 2 năm là 15.2%/ năm). Kim ngạch xuất khẩu G&SPG năm 2021 dự báo duy trì 15%, đạt 14-15 tỷ USD. Hiện tại, lũy kế 2 tháng đầu năm kim ngạch xuất khẩu tăng mạnh 51% lên 2.4 tỷ USD đã cho thấy tiềm năng tăng trưởng mạnh mẽ của GDT.

|

Ngoài ra, BVS kỳ vọng việc triển khai tích cực vắc xin Covid-19 trên toàn cầu sẽ tiếp tục thúc đẩy đà phục hồi hơn, cộng với việc GDT hoàn thành đầy đủ chứng chỉ BSCI và áp dụng phương thức thanh toán mới với các đối tác từ Mỹ, nhiều cơ hội tăng trưởng sẽ được mở ra hơn nữa cho Công ty trong giai đoạn bình thường mới.

GDT cũng đã có một số bước chuẩn bị cho giai đoạn sắp tới như mua một nhà máy đã xây dựng ở Bình Dương để bổ sung cho năng lực sản xuất, đồng thời tận dụng mối quan hệ lâu dài với nhà cung cấp trong thời kỳ đại dịch để tích cực tích lũy một lượng đáng kể hàng tồn kho ở mức giá cạnh tranh.

Qua đó, BVS khuyến nghị theo dõi GDT với giá mục tiêu 74,951 đồng/cp.

Xem thêm tại đây

Mua TV2 với giá mục tiêu 73,100 đồng/cp

Theo CTCK Mirae Asset (MAS), CTCP Tư vấn Xây dựng Điện 2 (HOSE: TV2) hoạt động chính trong lĩnh vực tư vấn, kinh doanh và đầu tư các công trình điện như thủy điện, nhiệt điện, điện mặt trời, điện gió nên cũng chịu ảnh hưởng chung từ đại dịch Covid-19 khi nhu cầu tiêu thụ điện năm 2020 chậm lại, khiến các dự án điện cũng có phần chậm trễ hơn so với giai đoạn trước. Sản lượng điện thương phẩm năm 2020 chỉ đạt 216.95 tỷ kWh, tăng 3.42% so với năm 2019. Trong khi, mức tăng trưởng sản lượng điện hàng năm sẽ duy trì quanh mức 9% - 11%.

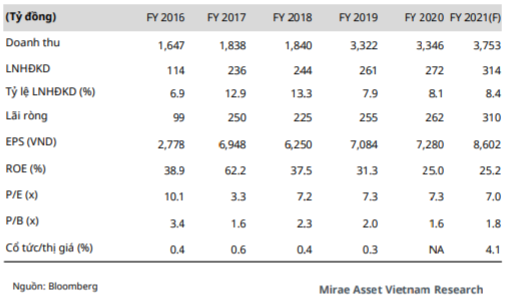

Tuy nhiên, nhờ biên lợi nhuận gộp cải thiện từ mức 9.6% lên 12.8% nhờ tỷ trọng giảm của mảng thi công điện mặt trời có biên lợi nhuận thấp, cùng mảng gia công cơ khí giảm 8% doanh thu nhưng bù đắp nhờ hoạt động chính tư vấn, xây dựng điện đạt 3,092 tỷ đồng doanh thu (tăng 1% so với năm trước) đã giúp doanh thu và lãi ròng năm 2020 của TV2 đạt 3,346 tỷ và 262 tỷ đồng, tăng 0.7% và 2.7% so với năm 2019.

Năm 2021, MAS dự báo doanh thu và lãi ròng của TV2 sẽ tiếp tục tăng và đạt lần lượt 3,753 tỷ và 310 tỷ đồng, lần lượt tăng 12.2% và 18.4%. Ngoài ra, biên lợi nhuận được kỳ vọng sẽ tăng lên mức 13.2% từ mức 12.8% của năm 2020. Mảng hoạt động tư vấn, xây dựng điện cũng được kỳ vọng tăng trưởng 12.3% nhờ sự phục hồi chung của ngành điện với một số nguồn doanh thu đóng góp mới như Nhiệt điện BOT Vân Phong 1, Điện gió Tân Thuận, Điện mặt trời Sơn Mỹ,…

Dự phóng tình hình của TV2 trong năm 2021  |

Bên cạnh đó, TV2 có nền tảng tài chính lành mạnh với tỷ lệ nợ vay/vốn chủ sở hữu năm 2020 chỉ ở quanh mức 6%. Đây là cơ sở giúp TV2 có thể triển khai cùng lúc nhiều dự án. Mục tiêu giai đoạn 2020 - 2025 TV2 sẽ tham gia làm chủ 500 MW nguồn điện.

Qua đó, MAS khuyến nghị mua TV2 với giá mục tiêu 73,100 đồng/cp.

Xem thêm tại đây

Mua FMC với giá mục tiêu 43,900 đồng/cp

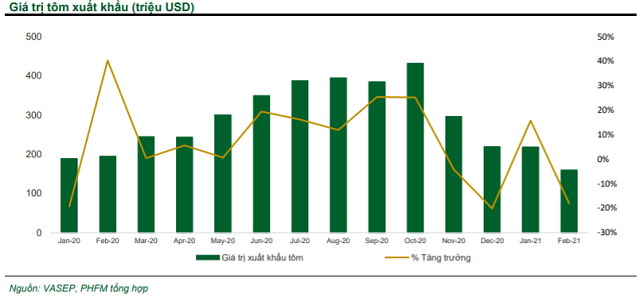

Theo CTCK Phú Hưng (UPCoM: PHS), Hiện nay tiêu thụ tôm tại thị trường EU chiếm 29% trong tỷ trọng xuất khẩu của CTCP Thực phẩm Sao Ta (HOSE: FMC). Hiệp định EVFTA đưa mức thuế xuất khẩu tôm về 0% hứa hẹn sẽ mang đến nhiều lợi thế cho FMC mở rộng xuất khẩu sang EU.

|

Nhằm nắm bắt cơ hội từ EVFTA, FMC đã mở rộng vùng nuôi và có kế hoạch đầu tư xây dựng nhà máy chế biến mới. Năm 2020, FMC đầu tư mở rộng diện tích nuôi tôm tại khu đất kế bên khu nuôi tôm TaNa Farm tại Sóc Trăng, có diện tích hơn 81 hecta. Bên cạnh đó, năm 2021, FMC xây dựng 2 nhà máy chế biến tại Sóc Trăng với tổng công suất 20,000 tấn/năm, tương đương 100% công suất chế biến năm 2019, với mức đầu tư 400 tỷ đồng. Dự kiến sẽ hoàn thành vào năm 2022, và hoạt động 100% công suất vào năm 2025.

Cùng với đó, FMC đặt kế hoạch tiếp tục mở rộng, từng bước nâng cao mức độ tự chủ về nguyên liệu nhằm thúc đẩy năng lực cạnh tranh. Đến năm 2021, FMC phấn đấu đạt tỷ lệ 30% nguồn tôm nguyên liệu. Trong khi, các đối thủ chính như MPC có tỷ lệ tự chủ thấp hơn FMC. Tuy nhiên, do quỹ đất phát triển vùng nuôi tôm không còn nhiều, nên việc mở rộng vùng nuôi gia tăng tỷ lệ tự chủ sẽ là thách thức của các doanh nghiệp chế biến tôm lớn trong tương lai.

Điểm lại tình hình kinh doanh 2020 của FMC, nhờ hưởng lợi từ thành quả Việt Nam kiểm soát dịch Covid-19 tốt hơn các nước đối thủ nên doanh thu của FMC tăng 19% so với năm 2019, đạt 4,415 tỷ đồng, đây là mức tăng trưởng cao nhất trong 5 năm qua, vượt 6% kế hoạch năm 2020. Tuy nhiên, do dịch bệnh ở tôm nuôi tác động đến hiệu quả sản xuất nên biên lợi nhuận gộp của Công ty giảm 1.7% so với năm 2019, còn 9.7% trong năm 2020. Kết quả, lãi sau thuế của FMC chỉ hoàn thành 94% kế hoạch, giảm nhẹ 1.7% so với năm trước, còn 225 tỷ đồng.

Qua đó, PHS khuyến nghị mua FMC với giá mục tiêu 43,900 đồng/cp.

Xem thêm tại đây

Hà Lễ