Mua NVL, REE, MSH có hợp lý?

Các công ty chứng khoán (CTCK) khuyến nghị nắm giữ NVL do triển vọng lợi nhuận trong giai đoạn 2021-2022; mua REE do EBITDA được hỗ trợ từ mảng điện gió và việc hợp nhất VSH; mua MSH do triển vọng tăng trưởng đang có tín hiệu khả quan hơn sau một năm khó khăn vì Covid.

Mua NVL, REE, MSH có hợp lý?

Các công ty chứng khoán (CTCK) khuyến nghị nắm giữ NVL do triển vọng lợi nhuận trong giai đoạn 2021-2022; mua REE do EBITDA được hỗ trợ từ mảng điện gió và việc hợp nhất VSH; mua MSH do triển vọng tăng trưởng đang có tín hiệu khả quan hơn sau một năm khó khăn vì Covid.

Nắm giữ NVL với giá mục tiêu 150,000 đồng/cp

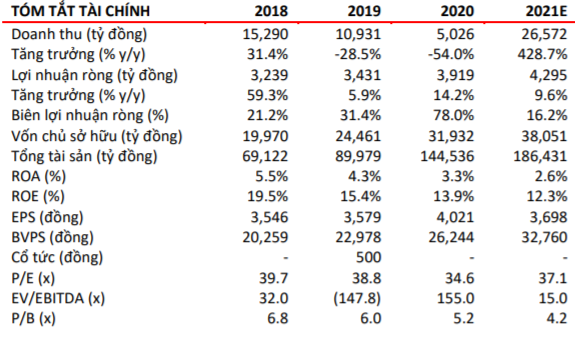

Theo CTCK Everest (EVS), bốn dự án trọng điểm của Tập đoàn Đầu tư Địa ốc No Va (HOSE: NVL) gồm Grand Manhattan Quận 1, TP.HCM, NovaWorld Ho Tram (Bà Rịa - Vũng Tàu), NovaWorld Phan Thiet (Bình Thuận) và Aqua City (Đồng Nai) sẽ đẩy nhanh tiến độ triển khai để được ghi nhận doanh thu, lợi nhuận trong vòng 3 năm tới, sớm hơn 5 năm so với kế hoạch ban đầu. Dự kiến, tổng lợi nhuận giai đoạn 2021 - 2023 thu được từ 3 “siêu” dự án này ước đạt 2 tỷ USD.

Trong đó, hai dự án NovaWorld Ho Tram và NovaWorld Phan Thiet cùng một dự án bất động sản (BĐS) nghỉ dưỡng khác là NovaBeach Cam Ranh được EVS dự phóng sẽ đóng góp nhiều nhất vào doanh thu và lợi nhuận của NVL trong giai đoạn 2011-2022 nhờ khối lượng/giá trị bàn giao có thể sẽ tăng đến 250% so với năm 2020.

Đối với dự án Aqua City, NVL hiện đang phát triển ba phân khu trong đại dự án với tổng diện tích lên tới gần 1,000 ha bao gồm Aqua City (110 ha), Aqua Riverside (77 ha) và Aqua City River Park (85 ha). Các căn hộ trong ba phân khu dự án kể trên (xấp xỉ 6,494 căn) ghi nhận tỷ lệ hấp thụ cao trên thị trường, lên tới 92-95%. Trong 6 tháng cuối năm 2020, NVL đã bổ sung thêm một tiểu dự án vào quỹ đất trong siêu dự án này mang tên Aqua Phoenix với tổng diện tích mặt bằng 286 ha và thiết kế cho 7,556 căn nhà phố, biệt thự. NVL dự kiến sẽ hoàn thành các thủ tục đền bù cho chủ đất trong năm 2021.

Bên cạnh đó, EVS còn cho rằng dự án Aqua City sẽ hưởng lợi từ sự phát triển cơ sở hạ tầng trong khu vực, bao gồm mở rộng đường kết nối với tuyến cao tốc Long Thành – TP.HCM. Sau khi hoàn thành, dự kiến thời gian di chuyển từ dự án này đến TP.HCM sẽ được giảm từ 1-1.5h xuống còn dưới 45 phút.

Nguồn: EVS |

Tính đến cuối quý 1/2021, NVL đang sở hữu quỹ đất hơn 5,400 ha, tổng giá trị phát triển dự án (Gross Development Value - GDV) của quỹ đất này ước đạt gần 45 tỷ USD. Quỹ đất hiện tại có thể đảm bảo cho NVL phát triển đến năm 2030.

Ngoài ra, NVL cũng đang xem xét và mở rộng quỹ đất tại một số địa phương như Lâm Đồng, Ninh Thuận, Khánh Hòa, Phú Yên, Bình Định... Mục tiêu đến năm 2030 bổ sung thêm 10,000 ha, nâng tổng số quỹ đất lên 15,000 ha để chuẩn bị cho các giai đoạn phát triển tiếp theo.

Qua đó, EVS khuyến nghị nắm giữ NVL với giá mục tiêu 150,000 đồng/cp.

Xem thêm tại đây

Mua REE với giá mục tiêu 75,000 đồng/cp

Theo CTCK Bản Việt (VCSC), CTCP Cơ Điện Lạnh (HOSE: REE) đã nâng tỷ lệ sở hữu tại CTCP Thủy điện Vĩnh Sơn - Sông Hinh (HOSE: VSH) từ 49.52% lên 50.45% để chuẩn bị cho việc hợp nhất vào quý 2/2021. Theo đó, REE Energy (công ty con 100% vốn của REE) đã mua 2.2 triệu cp VSH để nâng tỷ lệ sở hữu lên 50.45% từ 49.52%. REE sẽ có thể hợp nhất VSH từ quý 2/2021, thúc đẩy đáng kể biên EBITDA của REE. Ngoài ra, CTCK này kỳ vọng EBITDA của VSH sẽ tăng 7 lần từ năm 2020 lên 1.5 ngàn tỷ đồng vào năm 2022.

VCSC kỳ vọng nhà máy thủy điện Thượng Kon Tum (UPKT) thuộc VSH có thể tăng giá PPA thành công thêm khoảng 20% lên 1,308 đồng/kWh từ năm 2022 so với 1,095 đồng/kWh vào năm 2021, điều này sẽ giúp lợi nhuận sau thuế của VSH tăng 5 lần so với cùng kỳ lên khoảng 500 tỷ đồng vào năm 2022.

Đối với mảng năng lượng tái tạo, REE vẫn tự tin vào chiến lược điện năng lượng mặt lắp mái và các dự án điện gió của Công ty đang đi đúng hướng. Theo kế hoạch, REE dự kiến sẽ lắp đặt khoảng 70-80 MWp công suất năng lượng mặt trời trên mái nhà mới mỗi năm, để đạt tổng cộng 500 MWp vào năm 2025 – bất chấp có khả năng giảm phí đấu nối.

Trong khi đó, REE đã hoàn thành 50%-70% khối lượng công việc cho 3 dự án điện gió của mình vào cuối quý 1/2021, đang đi đúng hướng để đi vào hoạt động trước khi biểu phí đấu nối hấp dẫn hiện tại hết hiệu lực vào tháng 11/2021.

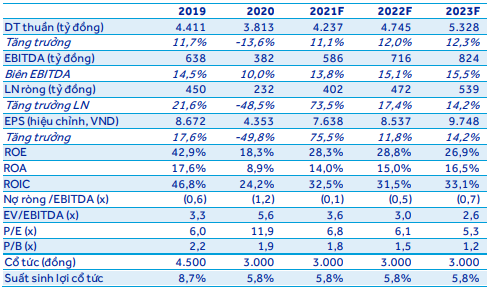

Dự phóng EBITDA của REE đến năm 2023  Nguồn: VCSC |

Từ những cơ sở trên, VCSC khuyến nghị mua REE với giá mục tiêu 75,000 đồng/cp.

Xem thêm tại đây

Mua MSH với giá mục tiêu 69,422 đồng/cp

Theo CTCK ACB (ACBS), CTCP May Sông Hồng (HOSE: MSH) đã trải qua một năm 2020 chật vật, như nhiều nhà sản xuất hàng may mặc khác bị ảnh hưởng bởi đại dịch Covid-19, với doanh thu thuần và lợi nhuận trước thuế lần lượt giảm 13.6% và 48.2% so với năm trước, đạt 3,813 tỷ đồng và 283 tỷ đồng. Ngoài Covid-19, lợi nhuận của MSH còn bị ảnh hưởng bởi khoản dự phòng 154 tỷ đồng cho khoản phải thu từ New York & Co sau khi Công ty này nộp đơn phá sản vào tháng 7/2020. MSH ghi nhận 218 tỷ đồng khoản phải thu từ New York & Co. tại thời điểm cuối năm 2020.

Kết thúc quý 1/2021, tình hình có vẻ đã bắt đầu khả quan hơn khi dù doanh thu thuần gần như không đổi nhưng lợi nhuận trước thuế lại tăng 46.6% so với cùng kỳ, lên 116 tỷ đồng. Nhờ đó, biên lợi nhuận gộp và tỷ lệ chi phí bán hàng/doanh thu thuần cải thiện, bất kể tỷ lệ chi phí quản lý doanh nghiệp/doanh thu thuần tăng vọt (từ 5.4% trong quý 1/2020 lên 9.3% trong quý 1/2021) do trích dự phòng thêm 32 tỷ đồng cho New York & Co, nâng tổng mức dự phòng cho khách hàng này lên 186 tỷ đồng tính đến quý 1/2021. ACBS giả định MSH sẽ trích dự phòng toàn bộ cho khách hàng này trong 2021 vì cho tới hiện tại chưa có thông tin rõ ràng về khả năng thu hồi.

Trong thời gian tới, MSH có thể kỳ vọng vào bức tranh tươi sáng hơn trong 2021 nhờ nhu cầu khách hàng phục hồi sau khi giảm mạnh trong 2020. MSH cho biết Công ty đã nhận được đơn hàng đến quý 2/2021. Nhà máy mới SH10 đã khởi công từ tháng 3/2021, dự kiến hoàn thành vào cuối năm nay, tăng công suất của công ty thêm gần 30%. MSH ước tính nhà máy này sẽ chạy 50% công suất trong năm đầu tiên vận hành, chủ yếu phục vụ các đơn hàng FOB.

Dự phóng kết quả kinh doanh của MSH đến năm 2023  Nguồn: ACBS |

Từ những triển vọng đó, ACBS khuyến nghị mua MSH với giá mục tiêu 69,422 đồng/cp.

Xem thêm tại đây

Hà Lễ