Mua PVD, HAH, TDM có hợp lý?

Các công ty chứng khoán (CTCK) khuyến nghị mua PVD do kỳ vọng kết quả kinh doanh năm 2022 sẽ hồi phục mạnh; mua HAH do tình hình kinh doanh hưởng lợi từ xu hướng tăng giá cước; mua TDM do có tốc độ tăng trưởng nhanh và hiệu quả hoạt động ở mức cao.

Mua PVD, HAH, TDM có hợp lý?

Các công ty chứng khoán (CTCK) khuyến nghị mua PVD do kỳ vọng kết quả kinh doanh năm 2022 sẽ hồi phục mạnh; mua HAH do tình hình kinh doanh hưởng lợi từ xu hướng tăng giá cước; mua TDM do có tốc độ tăng trưởng nhanh và hiệu quả hoạt động ở mức cao.

Mua PVD với giá mục tiêu 26,598 đồng/cp

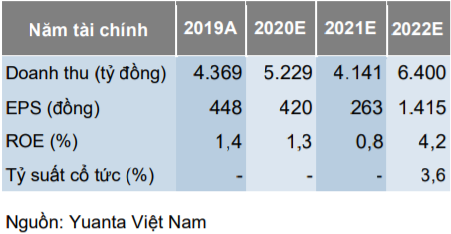

Theo CTCK Yuanta Việt Nam (YSVN), Tổng CTCP Khoan và Dịch vụ khoan Dầu khí (HOSE: PVD) có kết quả kinh doanh năm 2022 được kỳ vọng sẽ hồi phục mạnh do giá dầu tăng cao dẫn đến nhu cầu về khoan và các dịch vụ khoan tăng theo. Ngoài ra, giàn khoan nước sâu của PVD (PVD V) sẽ di chuyển đến Brunei vào quý 3/2021, chấm dứt chuỗi ngày bị gián đoạn của giàn khoan này.

Dự phóng kết quả kinh doanh của PVD đến năm 2022  |

Tuy nhiên, YSVN ước tính PVD sẽ lỗ ròng 62 tỷ đồng trong quý 2/2021 do doanh thu giảm 50% so với cùng kỳ, còn khoảng 733 tỷ đồng. Nguyên nhân chủ yếu là do giá cho thuê giàn khoan và khối lượng công việc giảm so với cùng kỳ năm trước. Mặt khác, CTCK này kỳ vọng Công ty sẽ trích lập dự phòng cho khoản nợ khó đòi trị giá 107 tỷ đồng. Nếu công ty không trích lập khoản dự phòng này, PVD sẽ ghi nhận lãi ròng 42 tỷ đồng so với mức lỗ ròng 104 tỷ đồng trong quý 1/2021.

Đối với năm 2021, YSVN dự báo doanh thu của PVD sẽ giảm 21% so với năm 2020, còn 4,141 tỷ đồng, đồng thời lãi ròng 111 tỷ đồng, giảm 41%. Trên quan điểm thận trọng, khoản dự phòng nợ khó đòi cũng đã được thêm vào mô hình dự phóng.

Về khoản nợ khó đòi mà PVD có khả năng phải trích lập dự phòng, PVD cung cấp dịch vụ khoan cho Công ty Kris Energy (Aspara) Limited company, đơn vị đã thực hiện chương trình khoan tại Campuchia vào quý 4/2020. Công ty này là công ty con (sở hữu 95%) của công ty Kris Energy có trụ sở tại Singapore, đã tuyên bố phá sản vào ngày 4/6/2021. Theo báo cáo tài chính quý 1/2021 của PVD, Kris Energy (Aspara) vẫn còn khoản nợ 107 tỷ đồng chưa thanh toán mặc dù vẫn còn trong thời hạn thanh toán. YSVN cho rằng, PVD có thể đang tích cực thu hồi lại khoản nợ này tuy nhiên khả năng thu hồi được trong quý 2/2021 là thấp; và nếu khả năng trả nợ của Kris Energy bị nghi ngờ, CTCK này nghĩ rằng PVD có thể sẽ phải trích lập dự phòng cho khoản nợ khó đòi trị giá 107 tỷ đồng này.

Với những dự báo trên,YSVN khuyến nghị mua PVD với giá mục tiêu 26,598 đồng/cp.

Xem thêm tại đây

Mua HAH với giá mục tiêu 43,007 đồng/cp

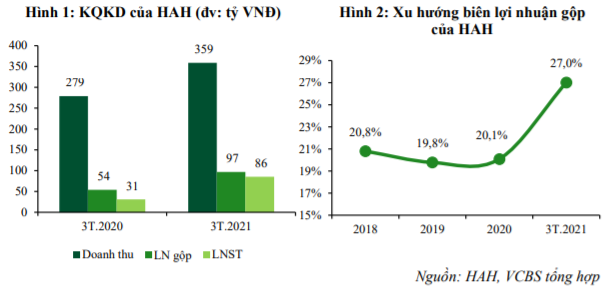

Theo CTCK Ngân hàng TMCP Ngoại thương Việt Nam (VCBS), CTCP Vận tải và Xếp dỡ Hải An (HOSE: HAH) có lợi thế từ chuỗi dịch vụ đầy đủ khi vận hành cảng Hải An (tại sông Cấm, Hải Phòng) với công suất bốc dỡ 250,000 TEU/năm và có khả năng đón tàu lên tới 20,000 DWT. Điều này giúp HAH trở thành một trong số ít doanh nghiệp vận tải nội thủy sở hữu cảng luân chuyển cho hoạt động kinh doanh. Do vậy, HAH có lợi thế lớn nhờ khả năng gom hàng tập trung, tiết kiệm thời gian chờ hàng và quay vòng đội tàu.

Từ cuối năm 2020, hoạt động xuất nhập khẩu tại Việt Nam đối mặt với tình trạng khan hiếm container gay gắt. Điều này đã tạo nên xu hướng tăng mạnh trong giá cước vận tải container. Với vị thế đã nêu ở trên, HAH là đối tượng hưởng lợi trực tiếp từ xu hướng trên khi chi phí vận hành đội tàu do về cơ bản không phải chịu áp lực gia tăng cùng với giá cước vận tải.

Việc cước vận tải container dự báo sẽ vẫn ở mức cao trong ít nhất nửa cuối năm, VCBS cho rằng HAH có thể duy trì biên lợi nhuận tích cực trong thời gian tới và là động lực quan trọng cho kết quả kinh doanh của công ty trong năm 2021.

Cùng với triển vọng của nhu cầu vận tải và tận dụng giai đoạn giá cước ở mức cao, HAH đã tích cực đầu tư đội tàu và gia tăng năng lực vận tải. Cụ thể, từ giữa năm 2020 đến hết quý 1/2021, HAH đã tiến hành thanh lý tàu Haian Song và đẩy mạnh đầu tư 3 tàu mới, qua đấy trở thành doanh nghiệp sở hữu đội tàu container lớn nhất cả nước với tổng trọng tải hơn 150,000 DWT.

Trong khoảng thời gian còn lại của năm 2021, HAH dự kiến tiếp tục đầu tư thêm một tàu loại 1,000 – 1,500 TEU và tiếp tục mở rộng đội tàu trong vài năm tiếp theo. Ngoài việc đáp ứng nhu cầu gia tăng của hoạt động vận tải, quá trình đầu tư trên giúp cải thiện độ tuổi, hiệu quả hoạt động của đội tàu, giúp giảm thiểu chi phí nhờ lợi thế theo quy mô trong giai đoạn tới.

Với những triển vọng kể trên, VCBS khuyến nghị mua HAH với giá mục tiêu 43,007 đồng/cp.

Xem thêm tại đây

Mua TDM với giá mục tiêu 32,700 đồng/cp

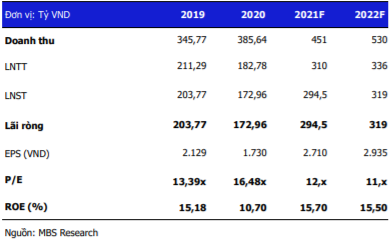

Theo CTCK MB (MBS), CTCP Nước Thủ Dầu Một (HOSE: TDM) có kết quả kinh doanh quý 1/2021 hết sức khả quan khi lãi sau thuế 118 tỷ đồng, gấp 4 lần cùng kỳ 2020. Nguyên nhân chủ yếu là do doanh thu tài chính ghi nhận mức tăng mạnh từ mức 2.4 tỷ đồng năm 2020 lên mức 86.8 tỷ đồng trong quý 1/2021, đến từ việc TDM nhận được cổ tức từ CTCP Nước Môi trường Bình Dương (BWE). TDM hiện đang sở hữu hơn 37% cổ phần tại BWE, doanh nghiệp cùng ngành hoạt động tại Bình Dương này cũng đã duy trì nhịp tăng trưởng doanh thu, lãi ròng liên tục trong nhiều năm gần đây.

Lượng cổ tức nhận được khi đầu tư vào BWE của TDM có thể giúp gia tăng biên lợi nhuận của TDM khi BWE là doanh nghiệp cung cấp và phân phối nước lớn thứ 3 tại Việt Nam với hoạt động kinh doanh ổn định, biên lợi nhuận cao và tỷ lệ thất thoát nước ở mức thấp, xếp thứ 3 tại Khu vực Châu Á – Thái Bình Dương. Đồng thời, BWE cũng giữ vị thế độc quyền trong ngành cấp nước tại Bình Dương với thị phần 73%.

Về triển vọng trong sản xuất kinh doanh của riêng TDM, Công ty đang sở hữu 2 nhà máy là Dĩ An và Bàu Bàng, đồng thời TDM đã thực hiện đầu tư mở rộng 2 nhà máy này trong năm 2020, trong đó nhà máy Dĩ An nâng tổng công suất lên 200,000 m3/ ngày đêm và nhà máy Bàu Bàng lên mức 60,000 m3/ ngày đêm Điều này sẽ giúp cho giảm áp lực quá tải công suất thiết kế như đã xảy ra trong năm 2019, qua đó tạo tiền đề tăng trưởng mạnh trong giai đoạn tiếp theo.

Chính sách cổ tức cũng là một điểm cộng khi đầu tư vào TDM do Công ty chia cổ tức tiền mặt ổn định với tỷ lệ chi trả cao. Với hiệu quả kinh doanh ổn định và dòng tiền từ HĐKD dồi dào, MBS cho rằng TDM sẽ duy trì cổ tức tiền mặt 1,200 đồng/năm, tương ứng tỷ lệ 12%.

Dự phóng kết quả kinh doanh của TDM đến năm 2022. Đvt: Tỷ đồng  |

Do đó, MBS khuyến nghị mua TDM với giá mục tiêu 32,700 đồng/cp.

Xem thêm tại đây

Thượng Ngọc