TCB, IDC, PC1 liệu có tiềm năng?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan với TCB do ngân hàng có hoạt động kinh doanh hiệu quả; nâng giá mục tiêu đối IDC do tiềm năng dài hạn với quỹ đất lớn để phát triển Khu công nghiệp (KCN); giảm giá mục tiêu PC1 do lãi ròng quý 2/2021 gần như đi ngang.

TCB, IDC, PC1 liệu có tiềm năng?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan với TCB do ngân hàng có hoạt động kinh doanh hiệu quả; nâng giá mục tiêu đối IDC do tiềm năng dài hạn với quỹ đất lớn để phát triển Khu công nghiệp (KCN); giảm giá mục tiêu PC1 do lãi ròng quý 2/2021 gần như đi ngang.

TCB: Giá mục tiêu 61,405 đồng/cp

Theo CTCK Ngân hàng Sài Gòn Thương Tín (SBS), Ngân hàng TMCP Kỹ thương Việt Nam (HOSE: TCB) có kết quả kinh doanh lũy kế 2 quý đầu năm 2021 ấn tượng khi tổng thu nhập hoạt động tăng 52.1% so với cùng kỳ, đạt 18,110 tỷ đồng; lãi trước và sau thuế lần lượt tăng 71.2% và 72%, lên 11,536 tỷ đồng và 9,282 tỷ đồng.

SBS dự báo lợi nhuận trước thuế của TCB năm 2021 sẽ đạt 23,000 tỷ đồng, tăng 45.6% so với năm 2020, chủ yếu do doanh nghiệp đã kiểm soát tốt chi phí và đẩy mạnh được tổng thu nhập. Đồng thời, tăng trưởng cho vay năm 2021 sẽ đạt trên 20%. Ngoài ra, NIM của TCB cũng được kỳ vọng ở mức cao trên 5.57% trong năm 2021 do chi phí huy động tiếp tục ở mức thấp nhờ lợi thế CASA cao cùng môi trường lãi suất thấp sẽ tiếp tục được duy trì.

Liên quan đến CASA thì TCB tiếp tục duy trì tỷ lệ CASA ở mức cao với 46.1%, cao nhất trong các ngân hàng tại Việt Nam nhờ là dịch vụ số. Doanh nghiệp đặt mục tiêu năm 2025 sẽ đưa tỷ lệ CASA lên khoảng 55%.

Nhờ các tiện ích số hóa, thu nhập từ phí dịch vụ tăng trưởng tốt khi giữ vị trí đứng đầu ngành trong giá trị thanh toán qua thẻ VISA với thị phần hơn 33%. Hoạt động kinh doanh và tư vấn phát hành trái phiếu tiếp tục dẫn đầu trong toàn ngành (thị phần tư vấn phát hành luôn ở mức 40%).

Ngoài ra, TCB hiện đang là ngân hàng có tỷ lệ nợ xấu thấp nhất toàn ngành. Tại 30/06/2021, tỷ lệ nợ xấu của TCB đạt mức 0.4%, thấp hơn 0.9% so với quý 2/2020 và duy trì mức 0.4% của quý 1/2021. TCB đã tăng mạnh tỷ lệ bao phủ nợ xấu lên gần 260% trong quý 2/2021, đây là tỷ lệ cao nhất từ trước cho đến nay. Trong 6 năm qua, tỷ lệ bao phủ nợ xấu của TCB liên tục tăng từ mức 62.6% năm 2015 giúp tạo bộ đệm rủi ro rất tốt cho doanh nghiệp.

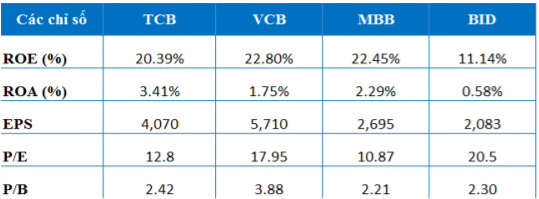

So sánh chỉ số tài chính của TCB với một số ngân hàng khác  Nguồn: SBS |

Nhờ những yếu tố trên, SBS khuyến nghị giá mục tiêu TCB ở mức 61,405 đồng/cp.

Xem thêm tại đây

IDC: Giá mục tiêu 41,709 đồng/cp

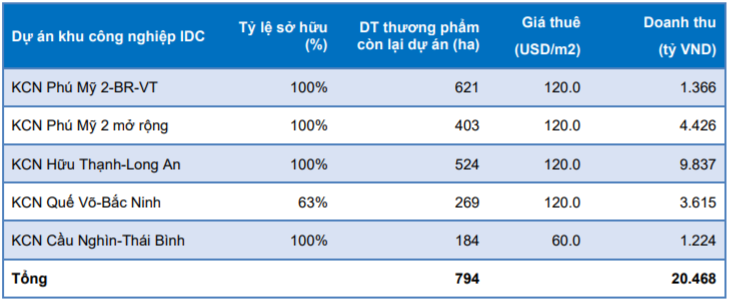

Theo CTCK Bảo Việt (BVSC), mảng kinh doanh bất động sản KCN của Tổng Công ty IDICO – CTCP (HNX: IDC) có tiềm năng trong dài hạn là rất lớn. Tổng quỹ đất sạch thương phẩm có thể kinh doanh ước tính khoảng 794 ha. Căn cứ trên quỹ đất thương phẩm hiện tại, CTCK này ước tính giá trị doanh thu quỹ đất là khoảng 21,000 tỷ đồng. Thời gian khai thác hết quỹ đất này trong 2021-2025, tương đương trung bình 160 ha/năm.

Đối với giai đoạn 2021-2023, nguồn thu của IDC sẽ tập trung ở khu vực Phú Mỹ, Bà Rịa-Vũng Tàu do đây là điểm nóng trong phát triển khu công nghiệp nhờ sự phát triển ngày càng nhanh của khu vực Cảng Cái Mép khi khu vực cảng này dự kiến sẽ vượt cụm cảng Hải Phòng trong 2021, để trở thành cụm cảng lớn thứ 2 sau Cát Lái. Với những lợi thế đó nhưng giá chào thuê của IDC tương đối cạnh tranh khi chỉ khoảng 110 – 120 USD/m2.

Còn với giai đoạn 2023-2025, đây sẽ câu chuyện của KCN Hữu Thạnh trong bối cảnh cao tốc Bến Lức – Dầu Giây đã được hoàn thành và quỹ đất KCN ở Phú Mỹ đã khai thác được phần lớn. Khi đó, IDC sẽ đẩy mạnh khai thác đối với dự án này. Hiện tai, giá chào thuê ở KCN Hữu Thạnh là 100 USD/m2 so với mức 90 USD/m2 vào đầu năm 2020. Theo BVSC, giá chào thuê tại KCN Hữu Thạnh 2023-2025 sẽ tăng lên trung bình khoảng 130 USD/m2.

Tình hình các KCN của IDC  Nguồn: BVSC |

Bên cạnh bất động sản KCN, hai mảng năng lượng và thu phí BOT cũng mang lại lợi nhuận gộp ổn định 500 tỷ mỗi năm cho IDC. Mặc dù, các mảng này ít có tiềm năng gia tăng trong tương lai, tuy nhiên bù lại nhu cầu bổ sung vốn cho các hoạt động này hầu như ở mức thấp nên dòng tiền thu ròng, đảm bảo cho chi phí lãi vay, quản lý chung.

Với những tiềm năng kể trên, BVSC khuyến nghị giá mục tiêu IDC ở mức 41,709 đồng/cp.

Xem thêm tại đây

PC1: Giá mục tiêu 34,864 đồng/cp

Theo CTCK Yuanta Việt Nam (YSVN), lãi ròng quý 2/2021 của CTCP Xây lắp Điện I (HOSE: PC1) được ước tính ở mức 124 tỷ đồng, không thay đổi nhiều so với cùng kỳ năm trước mặc dù doanh thu tăng 89%, đạt 2.2 ngàn tỷ đồng. Lợi nhuận tăng chậm hơn doanh thu do biên lợi nhuận gộp quý 2/2021 sẽ giảm xuống còn 12.1%, từ mức 14.5% trong quý 2/2020, vì doanh thu xây lắp điện có biên lợi nhuận thấp dù chiếm 65% tổng doanh thu.

Mặt khác, doanh thu bán điện quý 2/2021 của PC1 được kỳ vọng sẽ tăng trưởng tốt ở mức 24% so với cùng kỳ, đạt 230 tỷ đồng, nhờ vào sự đóng góp của ba nhà máy thủy điện mới đã được đưa vào hoạt động hồi nửa cuối năm 2020. Nhưng doanh thu bất động sản dự kiến sẽ giảm 96% do đã hoàn thành dự án mới nhất - Chung cư Thanh Xuân vào năm trước.

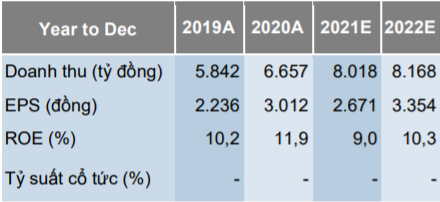

Đối với năm 2021, YSVN dự báo doanh thu của PC1 sẽ ở mức 8 ngàn tỷ đồng, tăng 20% so với năm trước và lợi nhuận ròng sẽ tăng nhẹ 4%, lên mức 448 tỷ đồng, cao hơn 4% so với kế hoạch của Công ty. Các chất xúc tác tích cực trong ngắn hạn bao gồm ba nhà máy điện gió với tổng công suất là 144MW dự kiến sẽ đi vào hoạt động trong tháng 8 – tháng 10 và doanh thu xây lắp điện kỳ vọng sẽ tăng 48%, phần lớn đến từ mảng xây lắp điện gió.

Ngoài ra, CTCK này kỳ vọng lãi ròng của PC1 sẽ tăng trưởng mạnh vào năm 2022 và năm 2023 nhờ vào sự đóng góp lần lượt từ doanh thu bán điện gió và các dự án bất động sản mới.

Dự phóng tình hình tài chính của PC1 đến năm 2022  Nguồn: YSVN |

Do đó, YSVN khuyến nghị giá mục tiêu PC1 ở mức 34,864 đồng/cp.

Xem thêm tại đây

Thượng Ngọc