TNH điều chỉnh phương án phát hành cổ phiếu, đẩy mạnh tái cơ cấu các khoản vay ngân hàng

Sáng 10/10, CTCP Bệnh viện Quốc tế Thái Nguyên (HOSE: TNH) sẽ tổ chức ĐHĐCĐ bất thường năm 2022 nhằm điều chỉnh một số nội dung quan trọng đã được thông qua tại ĐHĐCĐ thường niên vừa qua.

TNH điều chỉnh phương án phát hành cổ phiếu, đẩy mạnh tái cơ cấu các khoản vay ngân hàng

Sáng 10/10, CTCP Bệnh viện Quốc tế Thái Nguyên (HOSE: TNH) sẽ tổ chức ĐHĐCĐ bất thường năm 2022 nhằm điều chỉnh một số nội dung quan trọng đã được thông qua tại ĐHĐCĐ thường niên vừa qua.

Đầu tiên là sửa đổi chính sách chi trả cổ tức năm 2021. Cụ thể, thay vì chi trả cổ tức với tỷ lệ 25% (5% tiền mặt, 20% cổ phiếu), TNH dự kiến nâng tỷ lệ cổ tức lên 30% và trả hoàn toàn bằng cổ phiếu.

Nội dung nữa dự kiến trình lên ĐHĐCĐ là dừng không thực hiện các phương án phát hành chào bán cổ phiếu cho cổ đông hiện hữu và chào bán cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) đã thông qua tại ĐHĐCĐ thường niên tháng 5/2022. Nguyên nhân do TNH chưa thống nhất được với một số đối tác nên chưa thể triển khai phương án phát hành.

Thay vào đó, TNH đề xuất thực hiện đợt phát hành cổ phiếu cho cổ đông hiện hữu và chào bán cổ phiếu ESOP khác. Phương án phát hành cho cổ đông hiện hữu và ESOP mới tương tự phương án đã đề ra tại ĐHĐCĐ thường niên và chỉ thay đổi ở 1 vài điểm.

Cụ thể, đối với đợt phát hành cổ phiếu cho cổ đông hiện hữu, TNH vẫn sẽ phát hành gần 26 triệu cp với giá chào bán 20,000 đồng/cp. Nếu phát hành thành công, Công ty có thể huy động được số tiền gần 519 tỷ đồng. Tỷ lệ thực hiện quyền là 2:1, tương ứng cổ đông sở hữu 2 cp sẽ được mua 1 cp mới.

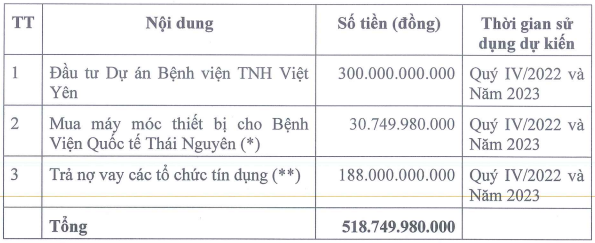

Điểm khác so với phương án tại ĐHĐCĐ thường niên chính là phương án sử dụng vốn sau khi phát hành. Phần lớn số tiền huy động được sẽ vẫn được dùng để đầu tư dự án Bệnh viện TNH Việt Yên, nhưng số tiền còn lại thay vì bổ sung vốn lưu động sẽ được dùng để mua máy móc thiết bị cho TNH, cùng với đó là trả nợ vay các tổ chức tín dụng.

Phương án sử dụng vốn từ đợt phát hành cổ phiếu cho cổ đông hiện hữu của TNH  Nguồn: TNH |

Các khoản nợ vay phải trả của TNH bao gồm các khoản vay ngắn hạn 15 tỷ đồng từ Argibank chi nhánh Thái Nguyên và 35 tỷ đồng từ BIDV chi nhánh Thái Nguyên. Phần 138 tỷ đồng còn lại sẽ dùng để trả trước hạn khoản vay dài hạn tại BIDV để tái cơ cấu khoản vay của TNH.

Tương tự, phương án phát hành cổ phiếu ESOP của TNH cũng giữ số cổ phiếu chào bán là 2.5 triệu cp và giá chào bán 10,000 đồng/cp. Nếu phát hành thành công, TNH sẽ huy động được 25 tỷ đồng.

Tuy nhiên, điểm khác biệt đầu tiên so với phương án trước là thời gian hạn chế chuyển nhượng, thay vì 1 năm kể từ ngày hoàn thành đợt chào bán sẽ được đổi thành 4 năm. Theo đó, mỗi khi kết thúc 1 năm, 25% số cổ phiếu ESOP sẽ được tự do chuyển nhượng. Sau khi hết 4 năm, toàn bộ số cổ phiếu ESOP sẽ không còn bị hạn chế chuyển nhượng.

Điểm khác biệt thứ hai là toàn bộ số tiền thu được thay vì dùng để bổ sung vốn lưu động sẽ được dùng để trả nợ vay ngân hàng tại BIDV chi nhánh Thái Nguyên.

Hà Lễ