Triển vọng của cổ phiếu PVT, GEG và DHG

Theo khuyến nghị của công ty chứng khoán (CTCK), PVT có triển vọng từ việc đẩy mạnh đội tàu và nhu cầu vận chuyện phục hồi trở lại; DHG nhờ vị thế ngành và tài chính lành mạnh; GEG có tiềm năng hưởng lợi nhất từ các chính sách giá bán mới cho các dự án điện gió, điện mặt trời chuyển tiếp cùng kế hoạch đầu tư các dự án năng lượng tái tạo (NLTT) khá tham vọng.

Triển vọng của cổ phiếu PVT, GEG và DHG

Theo khuyến nghị của công ty chứng khoán (CTCK), PVT có triển vọng từ việc đẩy mạnh đội tàu và nhu cầu vận chuyện phục hồi trở lại; DHG nhờ vị thế ngành và tài chính lành mạnh; GEG có tiềm năng hưởng lợi nhất từ các chính sách giá bán mới cho các dự án điện gió, điện mặt trời chuyển tiếp cùng kế hoạch đầu tư các dự án năng lượng tái tạo (NLTT) khá tham vọng.

PVT: Giá mục tiêu 29,100 đồng/cp

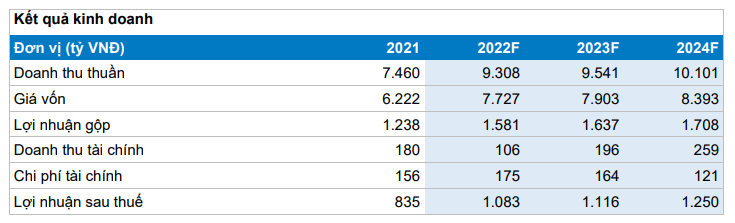

Quý 1/2022 của PVT tăng trưởng nhờ việc công ty đã đẩy mạnh mở rộng đội tàu trong năm 2021 và quý 1/2022, cùng với đó là nhu cầu vận chuyển hàng hóa/nhiên liệu… phục hồi mạnh mẽ trở lại. Cụ thể, doanh thu và lãi ròng trong kỳ toàn Công ty đạt 2,021 tỷ đồng (tăng 17.8% so với cùng kỳ) và 153 tỷ đồng (tăng 11.8% so với cùng kỳ). Chứng khoán Bảo Việt (BVS) kỳ vọng kết quả kinh doanh 2022 tăng trưởng mạnh mẽ với doanh thu và lãi ròng đạt 9,308 tỷ đồng (tăng 24.8%) và 856 tỷ (tăng 29.7%).

BVS kỳ vọng sản lượng và giá cước sẽ tăng trưởng mạnh nhờ vào: Nhu cầu vận chuyển phục hồi đối với hầu hết các mặt hàng dầu thô, dầu sản phẩm, hóa chất, LPG, …; đóng góp doanh thu từ việc tiếp tục mở rộng đội tàu; giá cước neo theo đà tăng của giá dầu và cuộc xung đột giữa Nga – Ukraine khiến cung tàu ở một số phân khúc trở nên khan hiếm và quãng đường vận chuyển xa hơn; và biên lợi nhuận cải thiện nhờ một số tàu thuê trần với giá rẻ và chi phí thuyền viên (liên quan đến dịch bệnh) giảm đáng kể khi trở lại trạng thái bình thường mới.

Theo tài liệu họp ĐHCĐ năm 2022 được PVT công bố, dự kiến công ty sẽ tăng vốn điều lệ từ 3,236 tỷ lên 3,560 tỷ đồng thông qua phát hành cổ phiếu trả cổ tức với tỷ lệ 10%. Giai đoạn từ 2023 – 2026, BVS kỳ vọng Công ty sẽ tiếp tục trả cổ tức bằng tiền mặt với tỷ lệ 1,000 đồng/cp.

BVSC khuyến nghị khả quan cho PVT với mức giá mục tiêu trong vòng 12 tháng là 29,100 đồng/cp. Tại thời điểm ra báo cáo khuyến nghị (24/06), PVT đang được giao dịch với P/E forward 2022 là 7.15x; mức định giá hấp dẫn đối với vị thế một doanh nghiệp vận tải dầu khí đầu ngành.

Triển vọng tăng giá của PVT đến từ việc đẩy mạnh mở rộng đội tàu và nhu cầu vận chuyển phục hồi trở lại; giá cước cho thuê tàu phân khúc quốc tế ở các mảng dầu thô/dầu sản phẩm/hóa chất neo theo đà tăng của cước quốc tế.

Tuy vậy, vẫn cần chú ý tới yếu tố rủi ro là diễn biến địa chính trị giữa Nga - Ukraine chưa có dấu hiệu hạ nhiệt, nền kinh tế thế giới mở cửa trở lại khiến nhu cầu về dầu tăng cao và gây áp lực lên lạm phát khiến các NHTW trên thế giới bắt đầu tăng lãi suất. Có nhiều rủi ro các nền kinh tế lớn sẽ hạ cánh cứng và rơi vào suy thoái, dẫn đến nhu cầu về dầu hạ nhiệt trở lại, ảnh hưởng đến nhu cầu vận tải. Bên cạnh đó, giá nhiên liệu tăng cao và việc phải chuyển đổi sang sử dụng nhiên liệu VLFSO nhằm đáp ứng chuẩn IMO 2020 có thể ảnh hưởng đến biên lợi nhuận của doanh nghiệp.

Xem thêm tại đây

DHG: Giá mục tiêu 111,512 đồng/cp

CTCK ABS (ACBS) đưa ra khuyến nghị mua cho cổ phiếu DHG với giá mục tiêu là 111,512 đồng/cp với vị thế là một trong những nhà sản xuất dược phẩm hàng đầu tại Việt Nam với thương hiệu nổi tiếng, mạng lưới phân phối rộng và tình hình tài chính lành mạnh. DHG ghi nhận doanh thu thuần 1,065 tỷ đồng, tăng 4.7% so với cùng kỳ trong quý 1/2022. Doanh thu thành phẩm, chiếm 85% doanh thu thuần của DHG, đạt mức tăng trưởng khá 13.6%, do nhu cầu tăng đối với các sản phẩm chăm sóc sức khỏe và thuốc hỗ trợ điều trị COVID-19 khi dịch bệnh bùng phát trong những tháng đầu năm nay. Tuy nhiên, ACBS cho rằng mức tăng trưởng này có thể không tiếp diễn trong các quý sau khi xét đến nền tương đối cao trong quý 2 và quý 3/2021. Dù vậy giả định này có thể thay đổi nếu làn sóng lây nhiễm tái diễn do các biến thể vi rút gây ra.

Kênh nhà thuốc vẫn là nguồn thu chính của DHG trong khi kênh bệnh viện chiếm khoảng 10%. DHG hiện có hai dây chuyền sản xuất đạt tiêu chuẩn GMP Nhật Bản, cho phép công ty đấu thầu ở những nhóm cao khi đấu thầu vào kênh bệnh viện. Việc nâng cấp thêm các dây chuyền lên các tiêu chuẩn cao hơn có thể diễn ra tùy theo tình hình thị trường và khả năng tạo doanh thu. DHG cũng đang đầu tư cho một nhà máy betalactam mới tiêu chuẩn GMP Nhật Bản hoặc EU (vốn đầu tư 627 tỷ đồng), dự kiến đi vào hoạt động vào năm 2024 và tăng công suất hiện tại lên gấp đôi.

Nhờ biên lợi nhuận gộp tăng (47.4% trong quý 1/2022 so với 44.3% trong quý 1/2021) và tỷ lệ chi phí bán hàng & quản lý trên doanh thu thuần giảm (21.3% trong quý 1/2022 so với 22.2% trong quý 1/2021), lãi trước thuế tăng 24.5%, đạt 286 tỷ đồng trong quý 1/2022. Tuy nhiên, công ty dự kiến biên lợi nhuận gộp năm 2022 có thể duy trì quanh mức của năm 2021, do giá nguyên vật liệu tăng do ảnh hưởng của chi phí vận chuyển. Tỷ lệ chi phí bán hàng và quản lý trên doanh thu thuần hiện tại có thể cũng sẽ không duy trì cho cả năm do công ty có thể thực hiện nhiều hoạt động trong các quý sau và ghi nhận thêm chi phí.

Dự phóng kết quả kinh doanh của DHG  Nguồn: ACBS |

ACBS dự phóng tăng trưởng doanh thu của công ty ở mức 5.4% trong năm 2022, trong đó doanh thu thành phẩm có thể tăng 7.8%. Lãi trước thuế dự phóng là 903 tỷ đồng (tăng 4.5%).

Xem thêm tại đây

GEG: Giá mục tiêu 29,800 đồng/cp

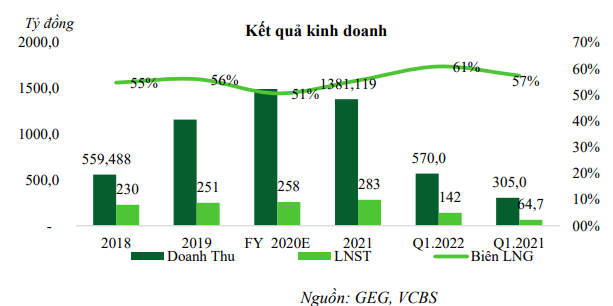

CTCK Ngân hàng Ngoại thương (VCBS) đánh giá GEG là công ty có tiềm năng hưởng lợi nhất từ các chính sách giá bán mới cho các dự án điện gió, điện mặt trời chuyển tiếp cùng kế hoạch đầu tư các dự án năng lượng tái tạo (NLTT) khá tham vọng. Dòng tiền hoạt động từ các dự án về tốt đảm bảo cho việc trả nợ và các nhu cầu đầu tư mới.

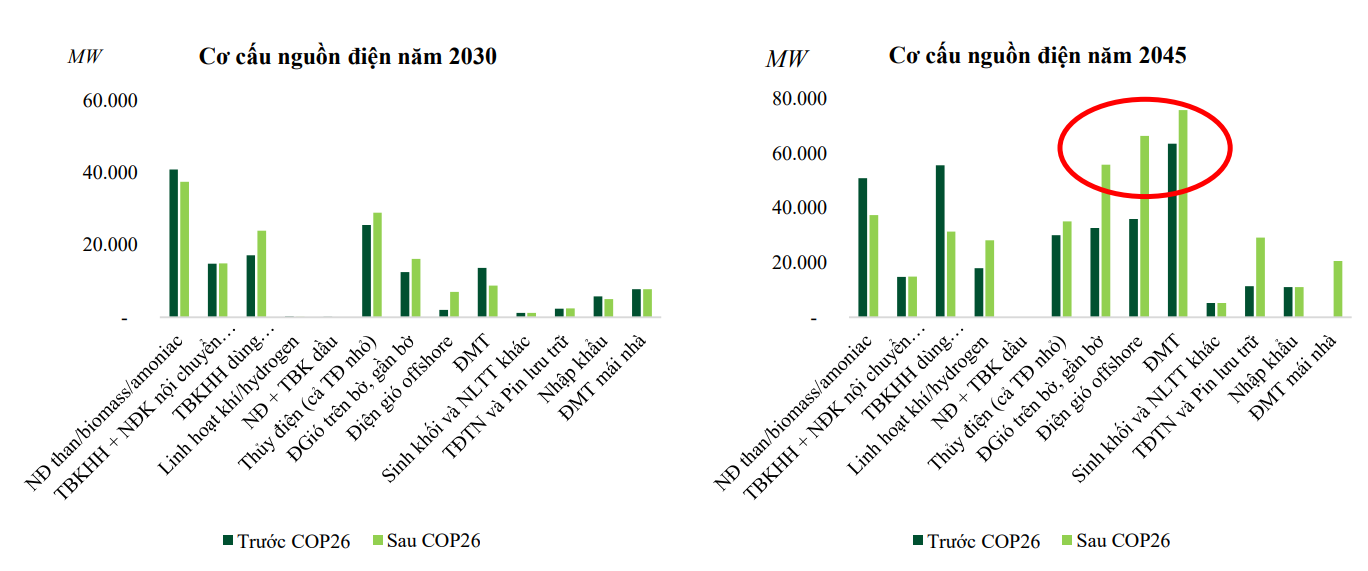

Theo VCBS, quy hoạch điện (QHĐ) 8 có thể được phê duyệt với kịch bản chuyển đổi năng lượng ưu tiên phát triển các dự án NLTT đặc biệt là điện gió trong giai đoạn từ giờ đến 2030 và giai đoạn 2045 có thêm điện mặt trời và Pin lưu trữ. Với kế hoạch phát triển mạnh năng lượng tái tạo của mình, GEG sẽ là cái tên có tiềm năng đáng kể.

Ngoài ra có thể có chính sách dành cho các dự án điện gió, ĐMT chuyển tiếp (đã ký hợp đồng PPA nhưng chưa được COD đúng hạn hưởng giá FIT gần nhất). Đây là các dự án đã có trong QHĐ 7 điều chỉnh và đã ký hợp đồng PPA nhưng chưa kịp đưa vào vận hành ngày 30/10/2021 để hưởng giá FIT 1 với 8.5 Uscent/kWh đối với điện gió trên bờ và 9.8 Uscent/kWh với điện gió ngoài biển và FIT 2 của điện mặt trời với hạn cuối là ngày 31/12/2020.

Bên cạnh đó, GEG dự kiến sẽ hoàn thành xong dự án điện gió Tân Phú Đông 1 (100 MW) thuộc danh mục dự án điện gió chuyển tiếp, ngoài ra còn 1 trụ điện gió của dự án VPL (công suất 4.8 MW) dự kiến sẽ được hưởng chính sách cho các dự án chuyển tiếp này.

Cuối cùng, theo VCBS, GEG sẽ tiếp tục phát triển các dự án điện gió, điện mặt trời sau khi có chính sách mới. Danh mục dự án sẵn sàng phát triển hiện tại có điện gió VPL Bến Tre GĐ 2 (30 MW) và ĐMT Đức Huệ 2 (49 MWp).

VCBS dự phóng doanh thu năm 2022 của GEG đạt 2,037 tỷ đồng (tăng 48%), lãi ròng đạt 386 tỷ đồng (tăng 36%). EPS đạt 1,198 đồng/cổ phiếu, P/E forward ở mức 18.11 lần. Theo đó, khuyến nghị mua đối với GEG với giá mục tiêu đạt 29,800 đồng/cổ phiếu.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Đông Tư