Doanh nghiệp | 26/01/2024

Intrinsic Value là gì? Cách xác định giá trị nội tại

Giá trị nội tại của một doanh nghiệp là một trong những yếu tố chủ chốt khi thực hiện phân tích cơ bản một doanh nghiệp. Vậy hãy cùng DNSE tìm hiểu về thuật ngữ Intrinsic Value là gì trong bài viết dưới đây.

Intrinsic Value là gì?

Giá trị nội tại (Intrinsic Value) được dùng để nói về giá trị thực sự, xuất phát từ bên trong doanh nghiệp, khác biệt với giá trị sổ sách (Book value) hoặc giá thị trường của cổ phiếu. Giá trị nội tại còn được hiểu là tiềm lực của doanh nghiệp, cũng như động lực tăng của thị giá cổ phiếu. “Nội tại” là những giá trị xuất phát từ bản thân doanh nghiệp, không bị ảnh hưởng bởi các yếu tố từ thị trường bên ngoài.

Giá trị của cổ phiếu trên thị trường chứng khoán không phản ánh toàn bộ giá trị thực của doanh nghiệp đó. Qua việc nắm bắt được giá trị thực của cổ phiếu, nhà đầu tư có thể nhận được các lợi ích về dài hạn.

Yếu tố ảnh hưởng đến giá trị nội tại

Giá trị nội tại có thể bị ảnh hưởng bởi rất nhiều yếu tố, trong đó chủ yếu tới từ kết quả kinh doanh và giá trị vô hình:

Khi doanh nghiệp có kết quả kinh doanh tốt, đồng nghĩa với việc doanh nghiệp hoạt động hiệu quả, cả về quản trị và kinh doanh. Thêm vào đó, việc có phát sinh lãi có thể giúp doanh nghiệp hoàn thành nghĩa vụ với các chủ nợ, góp phần lớn vào quá trình xoay vòng vốn. Từ đó tạo nền tảng cho doanh nghiệp phát triển thêm trong tương lai.

Giá trị vô hình của doanh nghiệp được cấu thành từ nhiều yếu tố và cũng rất khó để xác định chính xác. Các yếu tố như thương hiệu, nhãn hiệu, sản phẩm, nhân lực, uy tín doanh nghiệp,… đều có thể coi là giá trị vô hình của doanh nghiệp.

Ngoài ra, yếu tố khác như điều kiện thị trường và dòng tiền cũng có khả năng ảnh hưởng đến giá trị nội tại. Ví dụ trong thời kỳ kinh tế bất ổn, giá trị nội tại của cổ phiếu và các tài sản khác có thể thấp hơn do rủi ro và biến động tăng.

Tầm quan trọng của việc xác định giá trị nội tại

Thông qua việc phân tích giá trị nội tại, nhà đầu tư có thể đánh giá mô hình kinh doanh, chất lượng quản trị hay tiềm năng tăng giá của doanh nghiệp. Những yếu tố này sẽ giúp nhà đầu tư đánh giá doanh nghiệp một cách toàn vẹn và chính xác nhất. Từ đó có thể đưa ra chiến lược đầu tư hợp lý nhất.

Đồng thời, việc phân tích giá trị nội tại có thể cho nhà đầu tư định giá tài sản của doanh nghiệp. Các giá trị tài sản doanh nghiệp giúp xác định giá trị của cổ phiếu trong tương lai.

Phương pháp xác định giá trị nội tại doanh nghiệp

Để xác định được giá trị nội tại, các phương thức phổ biến nhất bao gồm việc phân tích dòng tiền của doanh nghiệp, cũng như các chỉ số tài chính hoặc dựa trên việc tăng trưởng về tài sản của doanh nghiệp.

Phân tích dòng tiền chiết khấu

Phân tích dòng tiền chiết khấu là phương pháp định giá phổ biến nhất. Phương pháp này được sử dụng thông qua việc phân tích báo cáo tài chính của doanh nghiệp. Với phương pháp này, người sử dụng cần thực hiện các bước sau:

- Đầu tiên, ước tính dòng tiền chiết khấu phát sinh trong tương lai. Phương thức này có thể thực hiện qua việc phân tích cơ cấu dòng tiền và những khoản lãi/lỗ phát sinh trong kỳ, từ đó thực hiện dự phòng.

- Sau đó, xác định các dòng tiền sẽ phát triển trong tương lai. Dòng tiền đó bao gồm các khoản đầu tư hoặc dòng tiền dành cho việc nghiên cứu và phát triển sản phẩm.

- Cuối cùng, đó chính là tính tổng các giá trị dòng tiền của doanh nghiệp. Nhà đầu tư sẽ phải phân tích báo cáo tài chính của công ty để ước tính dòng tiền trong tương lai. Ngoài ra, nên xem xét qua các báo cáo và phân tích để hiểu được sự phát triển của công ty.

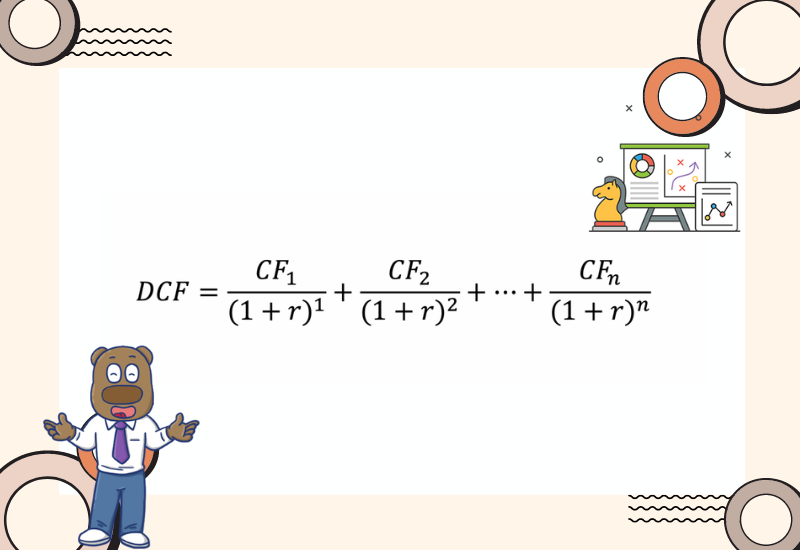

Công thức tính giá trị nội tại theo phân tích dòng tiền chiết khấu:

Trong đó:

DCF: ký hiệu Mô hình dòng tiền chiết khấu

CF: Dòng tiền trong kỳ

r: Lãi suất chiết khấu

n: Số kỳ

Phân tích dựa trên các thước đo tài chính

Phương pháp này sử dụng giá trị cổ phiếu hiện tại và các yếu tố cơ bản của công ty như doanh thu, thu nhập ròng, lợi nhuận, giá trị sổ sách, tổng số cổ phiếu đang lưu hành,….. Việc sử dụng các tỷ số tài chính khác nhau giúp đánh giá được tình hình hoạt động của doanh nghiệp. Từ đó đưa ra cái nhìn tổng quan và chính xác nhất về sức khỏe tài chính.

Các tỷ lệ chính được sử dụng để xác định giá trị nội tại là

- Tỷ lệ giá trên sổ sách

- Tỷ lệ giá trên thu nhập

- Tỷ lệ giá trên tăng trưởng

- Lợi nhuận trên vốn chủ sở hữu

- Nợ cho vốn chủ sở hữu

Công thức tính intrinsic value theo thước đo tài chính:

Giá trị nội tại = EPS x (1 + r) x P/E

Trong đó:

EPS: Thu nhập trên mỗi cổ phiếu

r: tỷ suất lợi nhuận có thể nhận được khi đầu tư

P/E: tỷ lệ giá trên thu nhập.

Định giá dựa trên tài sản

Phương pháp này được dựa trên cơ sở doanh nghiệp có tăng trưởng tài sản, đồng nghĩa với việc doanh nghiệp có lợi nhuận từ hoạt động kinh doanh. Giá trị nội tại thông qua tài sản được tính theo công thức sau:

Phương pháp này có nhược điểm là không đánh giá được tỷ lệ tăng trưởng của doanh nghiệp. Không so sánh được với các công ty khác nên không thể mang đến tổng quan về giá trị cổ phiếu cho nhà đầu tư

Chiết khấu cổ tức

Mô hình chiết khấu cổ tức hay DDM ước tính giá trị nội tại dựa trên tổng giá trị chiết khấu của các khoản cổ tức tương lai mà doanh nghiệp dự kiến tung ra để đạt được giá trị hiện tại ròng.

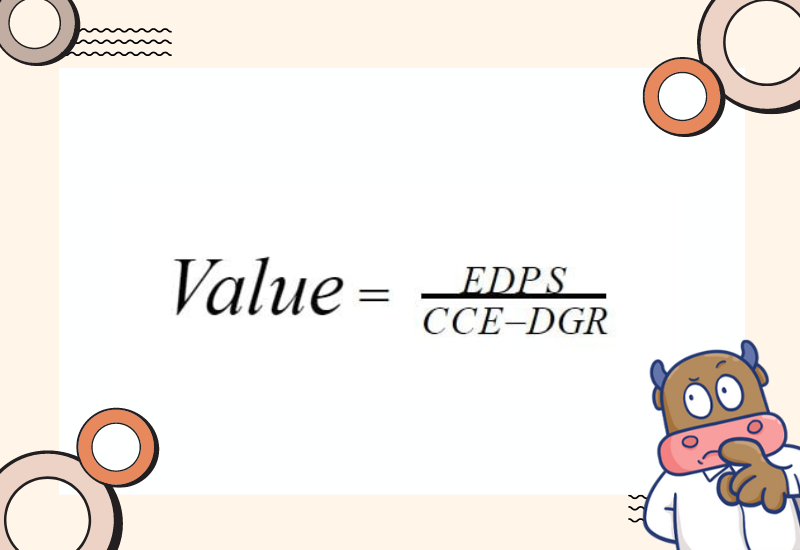

Công thức được sử dụng là:

Trong đó:

- EPDS: Cổ tức dự kiến trên mỗi cổ phiếu

- CCE: Chi phí vốn chủ sở hữu

- DGR: Tỷ lệ tăng trưởng cổ tức

Giá trị nội tại rất quan trọng trong việc xác định giá trị của cổ phiếu cho mục đích đầu tư. Hy vọng bài viết này đã giúp nhà đầu tư hiểu được intrinsic value là gì cũng như các phương pháp xác định giá trị nội tại của doanh nghiệp. Đừng quên theo dõi DNSE để cập nhật thêm nhiều kiến thức bổ ích nhé!