Phân tích kỹ thuật | 09/11/2022

Mô hình Harmonic: Những kiến thức cơ bản bạn cần biết!

Mô hình Harmonic là mô hình phân tích kỹ thuật phức tạp được ít nhà đầu tư biết đến. Mô hình Harmonic đưa ra điểm giao dịch nhằm tối ưu lợi nhuận danh mục của nhà đầu tư. Tuy nhiên, vì sự phức tạp mà ít nhà đầu tư biết đến và sử dụng mô hình. Bài viết dưới đây sẽ làm rõ khái niệm và một số mô hình Harmonic tiêu biểu.

Mô hình Harmonic là gì?

Mô hình Harmonic là mô hình giá được nối bởi các điểm trên mẫu hình theo tỷ lệ Fibonacci. Tùy mô hình sẽ có số điểm và số sóng tăng giảm khác nhau. Theo mô hình Harmonic, nhà đầu tư có thể tìm kiếm lợi nhuận qua các đợt sóng tăng và bán khi vào con sóng giảm. Bên cạnh đó, mô hình Harmonic cũng đưa ra các tín hiệu đảo chiều tăng và giảm qua từng mẫu hình khác nhau.

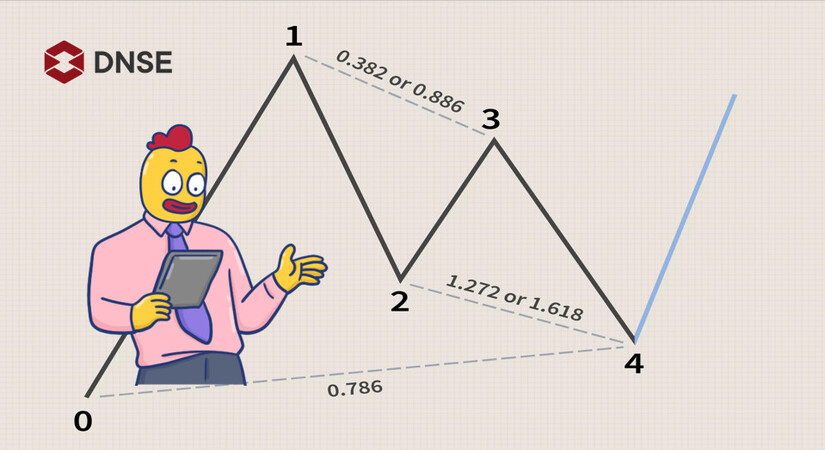

Mô hình Harmonic được nghiên cứu vào năm 1932 bởi H.M.Gartley. Mô hình được xuất hiện trong cuốn sách “Profits in The Stock Markets” vào 3 năm sau. Trong tác phẩm được xuất bản, ông có nêu lên 5 điểm trong mô hình cơ bản; trong đó mô hình chưa bao gồm các tỷ lệ trong chỉ báo Fibonacci.

Mô hình giá Harmonic đầu tiên được cấu tạo bởi 5 điểm được nối lại. Việc nối các điểm tạo nên hai đỉnh núi sát nhau ở mô hình Bullish (tăng) và hình chữ “W” với mô hình Bearish (giảm). Các nhà đầu tư sau này phát minh ra nhiều mẫu hình khác nhau thông qua việc áp dụng các tỷ lệ Fibonacci vào mẫu hình.

Một số mô hình giá Harmonic tiêu biểu

Dưới đây là 6 mô hình giá Harmonic tiêu biểu được tổng hợp.

Mô hình Gartley

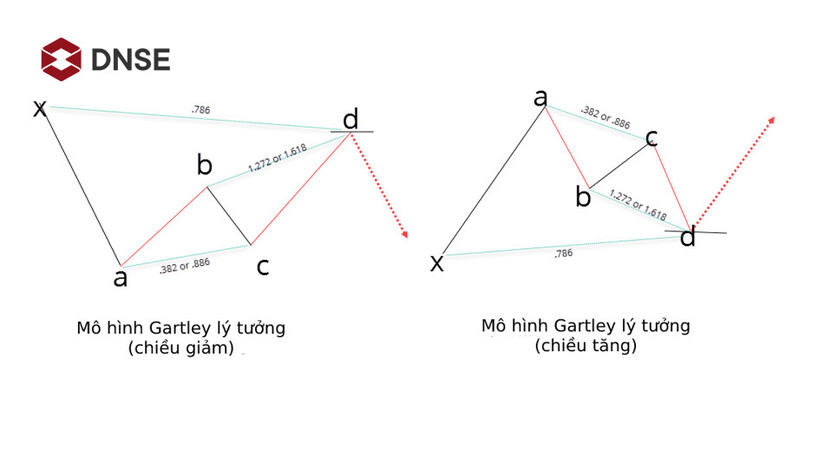

Mô hình Gartley là mô hình đầu tiên và được phát triển bởi H.M Gartley. Mô hình được kết hợp gồm 5 điểm và tỷ lệ Fibonacci; gồm hai loại là Bullish Gartley và Bearish Gartley. Cụ thể mô hình gồm 5 điểm A, B, C, D, X và được nêu lên theo lý thuyết như sau:

Mô hình Bullish Gartley

- Giá tăng từ X đến A. Sau đó giá điều chỉnh giảm từ A về B tại điểm thoái lui 61,8% của đường XA.

- Tiếp tục từ điểm B giá tăng đến C từ 38,2% đến 88,6% của đường giảm giá AB.

- Từ C giá giảm về D ở điểm mở rộng (extension) từ 127.2% đến 161,8% của đường giảm AB. Sau đó, tại D sẽ có xu hướng tăng nên nhà đầu tư có thể đặt lệnh mua.

Bên cạnh đó, điểm D là Fibonacci mức 78,6% của xu hướng tăng trên đường XA. - Điểm D nhà đầu tư có thể đặt lệnh mua bởi mô hình Harmonic này đưa ra tín hiệu đảo chiều giảm.

Mô hình Bearish Gartley

- Ngược lại mẫu hình Bullish, giá sẽ giảm từ X về A. Sau đó, giá tăng từ điểm A đến B tại điểm Fibonacci Retracement (thoái lui) 61,8% của đường XA.

- Tiếp theo, từ điểm B giá giảm về C tại điểm 38,2% đến 88,6% trên xu hướng tăng AB.

- Từ điểm C, giá tăng lên D tại Fibonacci Extension 127,2% đến 161,8% của xu hướng tăng đường AB. Sau đó, tại D thị trường bước vào pha giảm điểm nên nhà đầu tư có thể bán cổ phiếu ở đây.

- Điểm D bên cạnh đó cũng là Fibonacci ở mức 78,6% của xu hướng giảm đường XA. Đồng thời, tại D nhà đầu tư có thể đặt lệnh bán bởi sẽ điều chỉnh giảm theo tín hiệu mô hình Harmonic này.

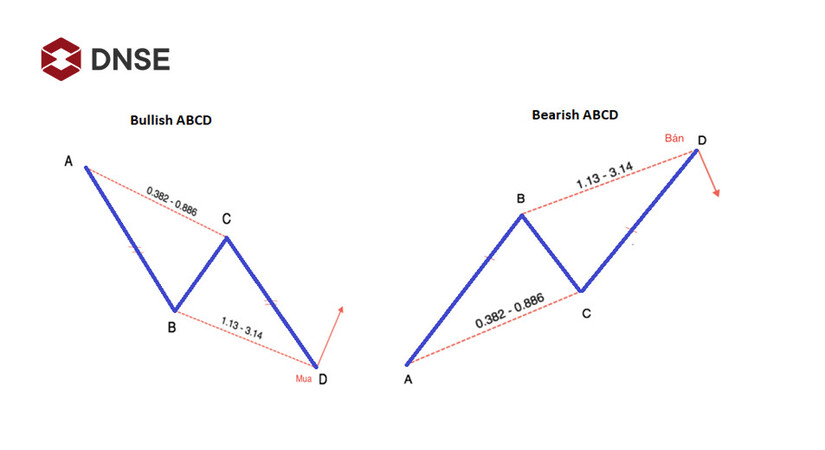

Mô hình AB = CD

Mô hình AB=CD là mô hình cơ bản trong tất cả các mô hình; nối các điểm của mô hình gồm A, B, C và D chúng ta có hình bình hành. Mô hình này gồm 3 chuyển động và 2 loại là Bullish và Bearish. Cả hai mô hình đều đưa ra tín hiệu đảo chiều xu hướng, cụ thể:

Mô hình Bullish AB=CD

- Giá bắt đầu giảm từ điểm A về B. Sau đó giá tăng từ B đến C ở mức Fibonacci Retracement là 61,8% đến 78,6% của xu hướng giảm AB.

- Tiếp đến, giá giảm từ C về D tại Fibonacci Extension 127,2% đến 161,8% của đoạn xu hướng AB. Thời gian (đoạn) hình thành và kết thúc của AB phải bằng CD.

- Việc bắt buộc bằng nhau nhằm tạo nên mô hình Harmonic AB=CD hoàn hảo. Nhà đầu tư tại điểm D có thể đặt lệnh mua vì khả năng cao sẽ đảo chiều tăng.

Mô hình Bearish AB=CD

- Theo mô hình đảo chiều giảm, giá sẽ tăng từ A đến B. Sau đó, giá giảm từ B xuống C tại Fibonacci Retracement từ 61,8% đến 78,6% của xu hướng tăng đoạn AB.

- Tiếp theo, C tăng lên D tại Fibonacci Extension 127,2% đến 161,8% của đoạn AB. Thời gian hình thành và kết thúc mô hình của đoạn AB và CD phải bằng nhau. Khi mô hình Bearish kết thúc, tại điểm D có thể bán cổ phiếu vì mô hình Harmonic này xác nhận đảo chiều giảm.

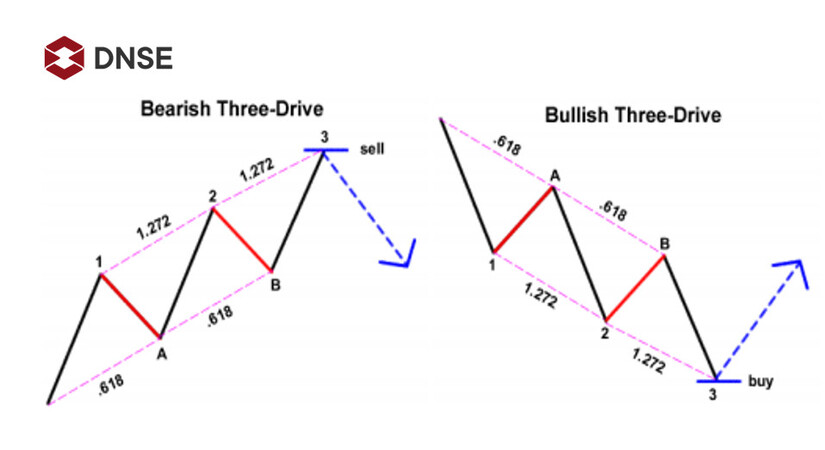

Mô hình Three Drive

Mô hình Three Drive (Ba sóng ngang) là mô hình gần giống AB=CD. Mẫu hình này có 3 sóng và 2 đoạn hồi. Mô hình được chia làm 2 mẫu hình tăng và giảm.

Mô hình Bullish Three Drive (Ba sóng ngang tăng)

- Ban đầu, sóng 1 giảm, sau đó sóng A tăng và dừng lại ở Fibonacci Retracement 61,8% của sóng 1. Sau đó, sóng 2 giảm xuống mức Fibonacci Extension 127,2% của sóng 1.

- Tiếp đó, sóng B tăng ở mức Fibonacci Retracement 61,8% so với sóng 2. Sóng 3 điều chỉnh giảm tại 127,2% so với sóng 2.

- Khi thời gian tồn tại sóng 2 và 3 bằng nhau thì sóng A, B cũng bằng nhau. Sau khi hoàn tất sóng 3, cổ phiếu đảo chiều tăng và nhà đầu tư có thể mua dần.

Mô hình Bearish Three Drive (Ba sóng ngang giảm)

- Ban đầu, sóng 1 tăng; sau đó, sóng A giảm so với sóng 1 ở mức Fibonacci Retracement 61,8% của sóng 1.

- Tiếp đó, sóng 2 tăng đến mức Fibonacci Extension 127,2% của sóng 1. Sóng B sau đó giảm tại Fibonacci Retracement 61,8% so với sóng 2.

- Cuối cùng, sóng 3 tăng tại mức 127,2% so với sóng 2. Tương tự như Bullish, thời gian tồn tại sóng 2,3 bằng nhau thì sóng A và B cũng bằng nhau. Tại đây, cổ phiếu xác nhận đảo chiều giảm theo mô hình Harmonic này, nhà đầu tư nên chủ động bán chứng khoán.

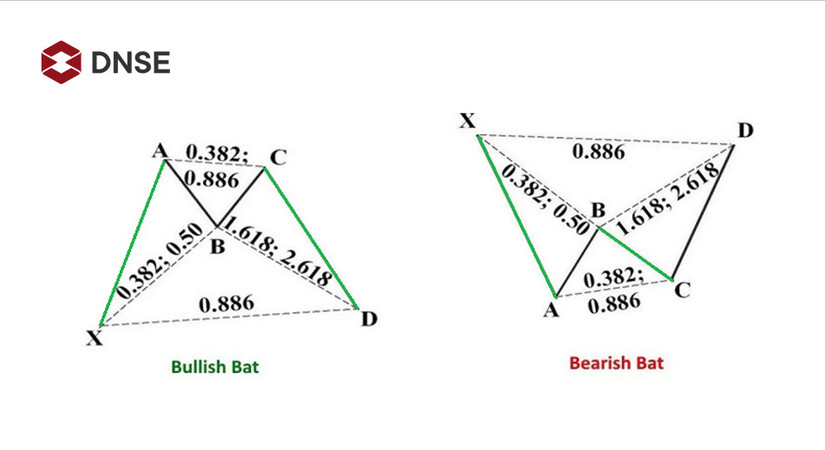

Mô hình Con dơi (Bat)

Mô hình con dơi (bat) được nghiên cứu bởi Scott Carney vào năm 2021. Mô hình có nhận dạng giống mẫu hình Gartley, tuy nhiên AB ngắn hơn đoạn CD. Mẫu hình này gồm hai dạng tăng và giảm như các mô hình trên.

Mô hình con dơi tăng (Bullish Bat)

- Ban đầu, giá tăng từ X đến A, sau đó A giảm về B ở Fibonacci Retracement 38,2% đến 50% của XA. Ở điểm B, giá tăng lên C tại Fibonacci Retracement 38,2% đến 88,6% của AB.

- Từ C giá điều chỉnh giảm về D tại Fibonacci Extension 161,8% đến 261,8% của AB; D cũng là mức Fibonacci Retracement 88,6% của XA. Tại D, giá đảo chiều tăng, nhà đầu tư có thể mua ở vị trí này do mô hình Harmonic này đưa ra tín hiệu.

Mô hình con dơi giảm (Bearish Bat)

- Giá bắt đầu giảm từ X xuống A. Sau đó, từ A giá tăng đến B tại Fibonacci Retracement 38,2% đến 50% của đoạn XA.

- Tiếp đến, B giảm xuống C tại Fibonacci Retracement 38,2% đến 88,6% của đoạn AB. Từ C giá tăng đến D tại Fibonacci Extension 161,8% – 261,8% của xu hướng AB.

Điểm D cũng là Fibonacci Retracement 88,6% của đoạn XA; đồng thời tại D giá sẽ đảo chiều giảm, nhà đầu tư nên bán cổ phiếu nhanh chóng.

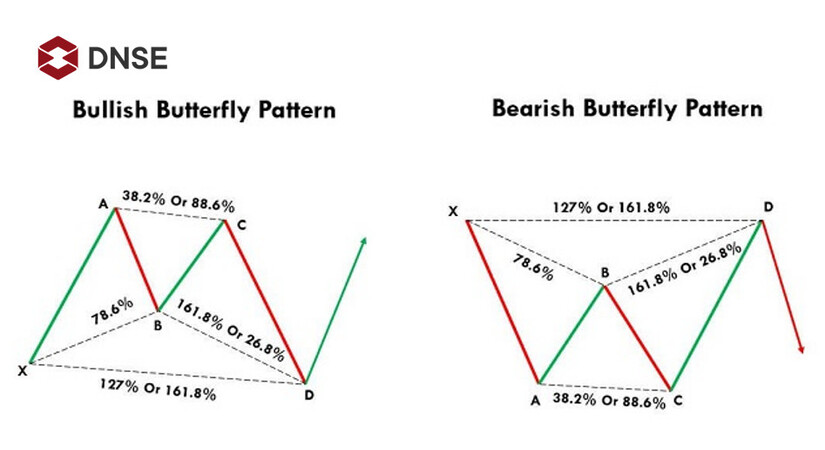

Mô hình Con bướm (Butterfly)

Mô hình con bướm được phát triển bởi Bryce Gilmore; mô hình được cấu thành từ X, A, B, C, D và chia thành mô hình tăng/giảm.

Mô hình con bướm tăng (Bullish Butterfly)

- Ban đầu, giá tăng từ X lên A. Từ A, giá giảm về B tại Fibonacci Retracement 78,6% của đoạn XA.

- Tiếp đó, B tăng lên C tại Fibonacci Retracement 38,2% đến 88,6% của đoạn AB. Cuối cùng, C điều chỉnh giảm về D tại Fibonacci Extension 161,8% đến 261,8% của AB.

- Điểm D là mức Fibonacci Retracement 127,2% đến 161,8% của đoạn XA; đồng thời tại D nhà đầu tư có thể đặt lệnh mua vì giá sẽ đảo chiều tăng theo mô hình Harmonic này.

Mô hình con bướm giảm (Bearish Butterfly)

- Giá giảm từ X xuống A. Tiếp đó, A tăng đến B tại Fibonacci Retracement 78,6% của đoạn XA. Tại điểm B, giá điều chỉnh giảm xuống C tại Fibonacci Retracement 38,2% đến 88,6%.

- Cuối cùng, C tăng lên D tại Fibonacci Extension 161,8% đến 261,8% của AB. Điểm D là mức Fibonacci Retracement 127,2% đến 161,8%.

- Nhà đầu tư có thể đặt lệnh bán tại D bởi theo mô hình Harmonic này giá sẽ điều chỉnh giảm.

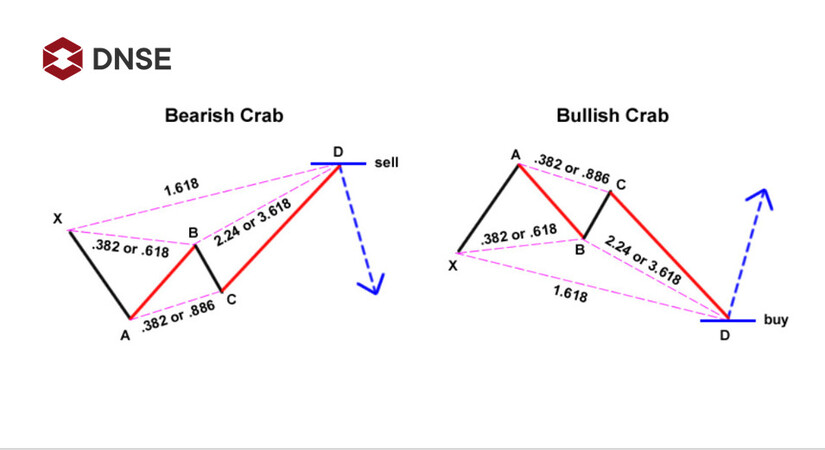

Mô hình Con cua (Crab)

Mô hình con cua với 5 điểm giống với mô hình con bướm được phát hiện bởi Scott Carney. Tuy nhiên, AB của mô hình này ngắn hơn và CD sẽ dài hơn. Mô hình được chia làm hai mẫu hình tăng và giảm.

Mô hình con cua tăng (Bullish Crab)

- Ban đầu, giá tăng từ X lên A. Sau đó, A giảm xuống B tại Fibonacci Retracement 38,2% đến 88,6% của AB. Điểm B tiếp đó sẽ tăng lên C tại Fibonacci Retracement 38,2% đến 88,6% của AB.

- Cuối cùng, giá giảm từ C xuống D tại Fibonacci Extension 261,8% đến 361,8% của AB. Điểm D là mức Fibonacci Retracement 161,8% của XA. Nhà đầu tư có thể mua tại D vì mô hình Harmonic này sẽ đảo chiều sang tăng.

Mô hình con cua giảm (Bearish Crab)

- Đầu tiên, giá giảm từ X xuống A. Sau đó, từ A tăng lên B tại Fibonacci Retracement 38,2% đến 61,8% của XA. Điểm B tiếp đó sẽ giảm xuống C tại Fibonacci Retracement 38,8% đến 88,6% của AB.

- Cuối cùng, C tăng lên D tại Fibonacci Extension 261,8% đến 361,8% của AB. Điểm D là mức Fibonacci Retracement 161,8% của XA. Nhà đầu tư nên đặt lệnh bán từ điểm D bởi theo mô hình Harmonic này giá sẽ điều chỉnh giảm.

Ưu và nhược điểm của mô hình Harmonic

Mô hình Harmonic cũng có những ưu và nhược điểm riêng, nhà đầu tư nắm rõ những điểm này có thể áp dụng một cách thuần thục và tránh những sai sót do nhược điểm mang lại.

Ưu điểm mô hình Harmonic

- Mô hình Harmonic đưa ra điểm giao dịch hợp lý cho nhà đầu tư.

- Mô hình áp dụng Fibonacci làm các tín hiệu “chất lượng cao” hơn.

- Các tín hiệu mà mô hình mang lại có thể áp dụng nhiều khung thời gian.

- Mô hình Harmonic kết hợp RSI, SMA, MACD,… đưa ra quyết định chính xác hơn.

- Mô hình này dễ xuất hiện và lặp lại trên thị trường.

Nhược điểm mô hình Harmonic

- Nhà đầu tư khó ghi nhớ các tỷ lệ Fibonacci khác nhau trong mỗi mẫu hình.

- Các mô hình dễ nhầm lẫn với nhau.

- Bởi vì là mô hình nâng cao nên phụ thuộc nhiều khả năng quan sát của nhà đầu tư.

Kết luận

Mô hình Harmonic tuy phức tạp để nhớ và áp dụng; tuy nhiên, các tín hiệu mà nhà đầu tư nhận được từ mô hình là đáng tin cậy. Nhà đầu tư có thể áp dụng mô hình Harmonic cùng các chỉ báo khác để có quyết định giao dịch đúng đắn nhất.