Phân tích kỹ thuật | 03/04/2023

Value at Risk là gì? Và những cách thức tính VaR phổ biến

Value at Risk được biết là một công cụ thống kê đo lường và định lượng mức độ rủi ro tài chính trong một công ty hoặc một danh mục đầu tư. Trong bài viết này sẽ giúp bạn tìm câu trả lời cho câu hỏi Value at Risk là gì?

Value at Risk là gì?

Value at Risk (VaR) – Giá trị chịu rủi ro là một công cụ thống kê đo lường cũng như định hướng mức độ rủi ro tài chính của một công ty hoặc một danh mục đầu tư hay tình trạng nắm giữ trong một thời gian dài.

Giá trị này thường được sử dụng phổ biến bởi các ngân hàng đầu tư và thương mại nhằm xác định được mức độ cũng như tỉ lệ xảy ra tổn thất tiềm năng trong danh mục đầu tư của họ.

Các nhà quản trị ưu tiên sử dụng VaR trong quá trình đo lường và kiểm soát mức độ rủi ro. Ngoài ra, VaR có thể áp dụng tính toán cho toàn bộ danh mục đầu tư hoặc mức độ rủi ro trên toàn công ty.

Những điều cần biết về Value at Risk

Ưu điểm của Value at Risk

- Dễ hiểu: Đây là con số cụ thể phản ánh mức độ rủi ro của danh mục. Nó được đo lường bằng đơn vị giá hoặc theo tỷ lệ phần trăm của khoản đầu tư.

- Tính ứng dụng cao: VaR được áp dụng cho tất cả các loại tài sản như: Trái phiếu, cổ phiếu, phái sinh,… Do đó các tổ chức tài chính khác nhau có thể sử dụng VaR để đánh giá khả năng sinh lời cũng như rủi ro của các khoản đầu tư khác nhau.

- Được sử dụng rộng rãi: VaR có độ phổ biến tốt, làm cho công cụ này trở thành một tiêu chuẩn được chấp nhận trong quá trình mua, bán hoặc đề xuất tài sản.

Nhược điểm của Value at Risk

- Danh mục đầu tư lớn: Việc tính toán VaR cho một danh mục đầu tư sẽ yêu cầu bạn cần phải tính toán rủi ro và lợi nhuận của từng tài sản cũng như mối tương quan giữa chúng. Vậy nên số lượng hoặc tính đa dạng của tài sản càng lớn thì việc tính toán sẽ càng phức tạp.

- Sự khác biệt trong phương pháp: Với các cách thức xác định VaR khác nhau có thể dẫn đến kết quả khác nhau dù cùng trong một danh mục.

- Sự giả định: Việc tính toán VaR sẽ yêu cầu bạn phải đưa ra một số giả định và sử dụng làm thông tin đầu vào. Nếu giả định không hợp thì VaR đưa ra sẽ sai.

Ứng dụng của Value at Risk

Value at Risk đo lường mức độ tổn thất tiềm ẩn và xác suất xảy ra thất thoát đó. Việc sử dụng VaR sẽ giúp bạn xác định rủi ro tích lũy từ các vị thế do tổ chức nắm giữ. Dựa theo dữ liệu mà mô hình VaR cung cấp thì các tổ chức có thể quyết định xem liệu họ có đủ lượng vốn dự trữ để bù lỗ hay không và từ đó lựa chọn khoản đầu tư hợp lý hơn.

Các ngân hàng đầu tư thường áp dụng VaR cho rủi ro trên toàn tổ chức vì các giao dịch độc lập vô tình khiến tổ chức tiếp xúc với các tài sản có hệ số tương quan cao.

Cách thức xác định Value at Risk

Có 3 cách tính VaR phổ biến. Mỗi phương pháp sẽ có ưu điểm và nhược điểm liên quan đến độ phức tạp và cách tính toán khác nhau.

Phương pháp lịch sử

Đây là phương pháp đơn giản nhất để tính Value at Risk. Phương pháp này đưa ra giả thuyết rằng sự phân bổ tỷ suất sinh lợi nhuận trong quá khứ sẽ có khả năng tái diễn trong tương lai. VaR sẽ được xác định như sau:

- Bước 1: Tính giá trị hiện tại của danh mục đầu tư

- Bước 2: Thống kê tất cả các tỷ suất sinh lợi nhuận trong quá khứ của danh mục đầu tư theo hệ số rủi ro (bao gồm giá trị cổ phiếu, tỷ giá hối đoái, tỷ lệ lãi suất)

- Bước 3: Xếp các tỷ suất sinh lợi theo thứ tự từ thấp đến cao.

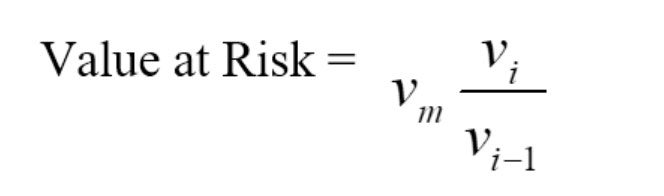

- Bước 4: VaR được tính dựa theo độ tin cậy và số liệu tỷ suất sinh lợi trong quá khứ theo công thức:

Trong đó: Vi là số biến vào ngày thứ i và m là số ngày mà dữ liệu lịch sử đọc được.

Ví dụ: Nếu bạn có một danh sách bao gồm 1400 dữ liệu quá khứ và độ tin cậy là 95% thì giá trị VaR được tính như sau: (1-0.95) x1400 = 70.

Phương pháp tham số

Phương pháp tham số phù hợp nhất với các vấn đề đo lường rủi ro khi giá trị phân phối được xác định cũng như ước tính kết quả gần nhất. Nếu kích thước mẫu rất nhỏ thì phương pháp này không đáng tin cậy.

- Bước 1: Tính giá trị hiện tại V0 của danh mục đầu tư

- Bước 2: Dựa vào dữ liệu quá khứ, tính tỷ suất sinh lời kỳ vọng m và độ lệch chuẩn sinh lợi σ của danh mục đầu tư.

- Bước 3: Khi đó VaR được xác định theo công thức: VaR = V0×(−m + zqσ)

Ví dụ: Khi biết giá trị của độ lệch chuẩn σ là khoảng 2.64, và tỷ suất sinh lợi trung bình xấp xỉ là 0 (phân bố chuẩn), mức tin cậy khi đó là 95% ta có thể tin rằng khoản lỗ tối đa sẽ không vượt quá 1.65×2.64 = 4.36%

Phương pháp Monte Carlo

Phương pháp này phù hợp với rất nhiều bài toán đo lường rủi ro, đặc biệt khi xử lý các yếu tố phức tạp.

- Bước 1: Mô phỏng một số lượng rất lớn N

- Bước 2: Tạo ngẫu nhiên một kịch bản được căn cứ trên một phân bố xác suất về những hệ số rủi ro (giá trị cổ phiếu, tỷ giá hối đoái, tỷ suất, vv) mà ta nghĩ rằng chúng mô tả những dữ liệu quá khứ (historical data). Ví dụ: Ta giả sử mỗi hệ số rủi ro được phân bố chuẩn với kỳ vọng là giá trị của hệ số rủi ro ngày hôm nay. Và từ một tập hợp số liệu thị trường mới nhất và từ mô hình xác suất trên ta có thể tính mức biến động của mỗi hệ số rủi ro và mối tương quan giữa các hệ số rủi ro.

- Bước 3: Tái đánh giá danh mục đầu tư Vi trong kịch bản thị trường trên.

- Bước 4: Ước tính tỷ suất sinh lợi (khoản lời/lỗ) ri = Vi − Vi−1 (giá trị danh mục đầu tư ở bước i−1).

- Bước 5: Xếp các tỷ suất sinh lợi ri theo thứ tự giá trị từ thấp nhất đến cao nhất.

- Bước 6: Tính VaR theo độ tin cậy và tỷ lệ phần trăm (percentile) số liệu ri. Ví dụ: nếu ta mô phỏng 5000 kịch bản và nếu độ tin cậy là 95%, thì VaR là giá trị thứ 250. Nếu độ tin cậy là 99%, VaR là giá trị thứ 50.

- Bước 7: Tính sai số tương ứng cho mỗi VaR, nếu số lượng N càng cao thì sai số càng nhỏ.

Ví dụ cụ thể về Value at Risk

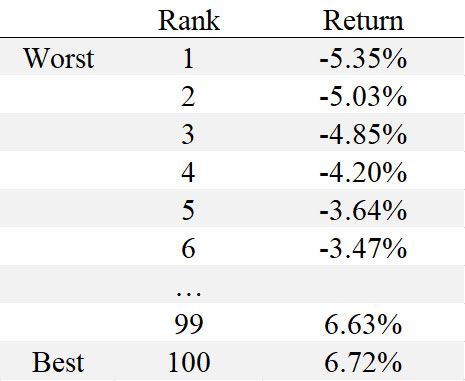

Giả sử bạn muốn tính VaR 95% trong một ngày cho cổ phiếu XYZ bằng cách sử dụng dữ liệu của 100 ngày. Nếu dựa theo phương pháp lịch sử, bạn cần xem xét lợi nhuận trong 100 ngày qua của cổ phiếu XYZ theo thứ tự từ tệ nhất đến tốt nhất. Trong trường hợp bạn có 100 khoản lợi nhuận được sắp xếp từ thấp đến cao như sau:

Theo bảng trên, phân vị 95 của VaR sẽ tương ứng với -3,64% hoặc bạn có thể nhận định rằng VaR 95% trong một ngày có mức lỗ 3,64%. Nếu mức rủi ro này nằm trong khoảng phạm vi chấp nhận của bạn thì cổ phiếu XYZ có thể được coi là 1 khoản đầu tư tốt.

Hy vọng những kiến thức mà chúng tôi cung cấp trong bài viết này có thể giúp bạn trả lời câu hỏi Value at Risk là gì, từ đó sẽ giúp bạn trong quá trình tìm hiểu và đầu tư.