Chuyên gia chứng khoán Lã Giang Trung thêm một lần “tiên tri” đúng về nhịp giảm sâu của thị trường

"Thị trường đang trong giai đoạn điều chỉnh lành mạnh, có thể giảm đến 15%" là nhận định của chuyên gia chứng khoán Lã Giang Trung tại buổi talkshow Chờ mùa nắng về do Chứng khoán SSI thực hiện ngày 11/4 vừa qua. Còn quá sớm để biết được nhận định này của ông Lã Giang Trung có chính xác hay không nhưng biến động của thị trường dường như đang đi theo xu hướng này.

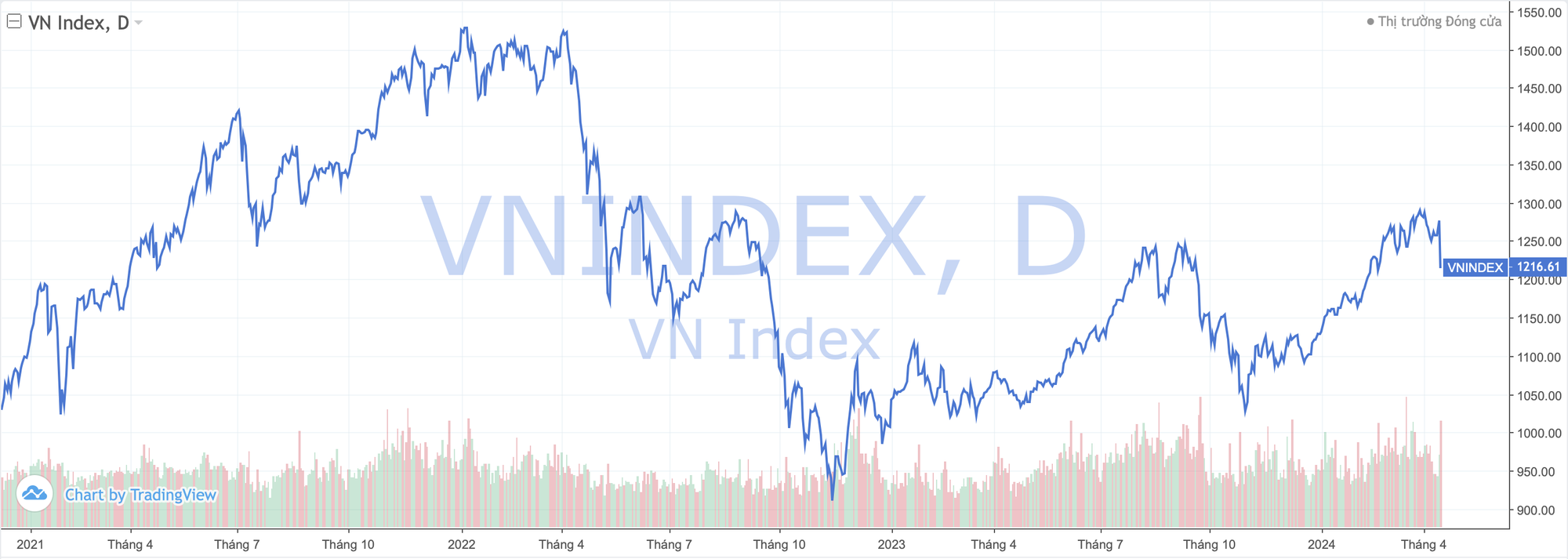

Chứng khoán Việt Nam vừa trải qua phiên đầu tuần với hàng loạt cổ phiếu giảm mạnh, thậm chí kịch sàn. VN-Index đóng cửa giảm 60 điểm (-4,7%), mạnh nhất trong vòng 23 tháng kể từ tháng 5/2022. Con số này đưa chứng khoán Việt Nam trở thành thị trường giảm mạnh nhất Châu Á trong ngày 15/4. So với đỉnh 19 tháng đạt được vào cuối tháng 3, chỉ số đã mất gần 6%.

Theo ông Lã Giang Trung, thông thường, trong những đợt thị trường "uptrend" khoảng 5 - 6 tháng sẽ có điều chỉnh, về mặt thời gian thị trường hiện tại cũng vừa đủ. Chuyên gia cho biết, quan điểm ban đầu là thị trường sẽ tăng đến vùng 1.350 điểm, nhưng khi đến sát vùng 1.300 điểm, dòng tiền có vẻ hơi yếu, một số yếu tố ngắn hạn không còn quá tốt.

Do đó, vị chuyên gia cho rằng khả năng cao là thị trường có thể điều chỉnh 12-15% từ vùng sát 1.300 điểm, trước khi tạo một cái đáy ngắn hạn để tiếp tục đi lên vượt qua đỉnh cũ. "Đây là sự điều chỉnh lành mạnh của thị trường. Trong giai đoạn uptrend, năm nào cũng có 2 lần điều chỉnh", ông Lã Giang Trung nhận định.

Lã Giang Trung là một chuyên gia chứng khoán được rất nhiều nhà đầu tư biết đến với những nhận định rất "sốc" nhưng lại có độ chính xác cao. Nhiều chứng sỹ thậm chí còn ví vị chuyên gia này như một "nhà tiên tri" về chứng khoán.

Lần đưa ra nhận định gây ngỡ ngàng nhất của ông Lã Giang Trung là vào giữa năm 2022, thời điểm VN-Index mới điều chỉnh nhẹ từ đỉnh 1.500. Khi đó, chuyên gia này cho rằng, thị trường trong chu kỳ đi xuống và kết thúc một giai đoạn kinh tế, thông thường sẽ giảm 30 - 40% từ đỉnh. Với việc thắt chặt tiền tệ của Fed, tình hình lạm phát cao, ông Lã Giang Trung dự báo VN-Index có khả năng đi về 950 điểm.

Quan điểm của ông Lã Giang Trung thời điểm đó đã vấp phải nhiều ý kiến trái chiều do nhà đầu tư đặt niềm tin vào đà hưng phấn của năm 2021 và cho rằng chỉ số khó thủng mốc 1.000 điểm. Tuy nhiên, biến động của thị trường trong phần còn lại của năm 2022 đã chứng minh dự báo của vị chuyên gia này gần như chính xác. VN-Index có thời điểm đã xuống dưới 900 điểm vào giữa tháng 11/2022 trước khi hồi phục trở lại.

Thời điểm hiện tại, quan điểm thị trường sẽ có nhịp điều chỉnh sâu của ông Lã Giang Trung có vẻ nhận được nhiều sự ủng hộ hơn. Trong một báo cáo đầu tháng 4, SGI Capital cũng nhận định giai đoạn lãi suất và thanh khoản tốt nhất năm đã qua. "Một nhịp điều chỉnh và tích lũy là cần thiết để thị trường tìm lại điểm cân bằng và phân bổ lại dòng tiền hợp lý hơn cho xu hướng tích cực dài hạn cùng đà phục hồi chung của nền kinh tế", báo cáo của quỹ nhấn mạnh.

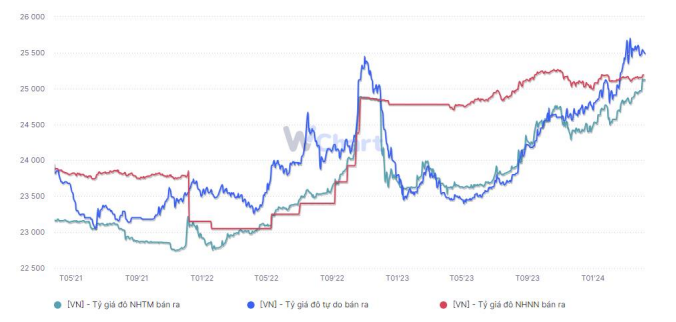

SGI Capital cũng chỉ ra nhiều áp lực lên dòng tiền trên thị trường chứng khoán như tỷ lệ margin tăng nhanh trong 3 tháng vừa qua; áp lực từ nhà đầu tư nước ngoài liên tục bán ròng; áp lực từ kế hoạch phát hành của nhiều công ty niêm yết trong quý 2 và lượng bán ròng của cổ đông nội bộ cũng tăng lên. Thanh khoản của thị trường gần đây bị thu hút vào một số nhóm cổ phiếu có tính đầu cơ cao và định giá đắt với nguồn cung rất lớn. Do đó, nhu cầu mua đã nhanh chóng được đáp ứng và thị trường tiềm ẩn rủi ro điều chỉnh trong ngắn hạn.

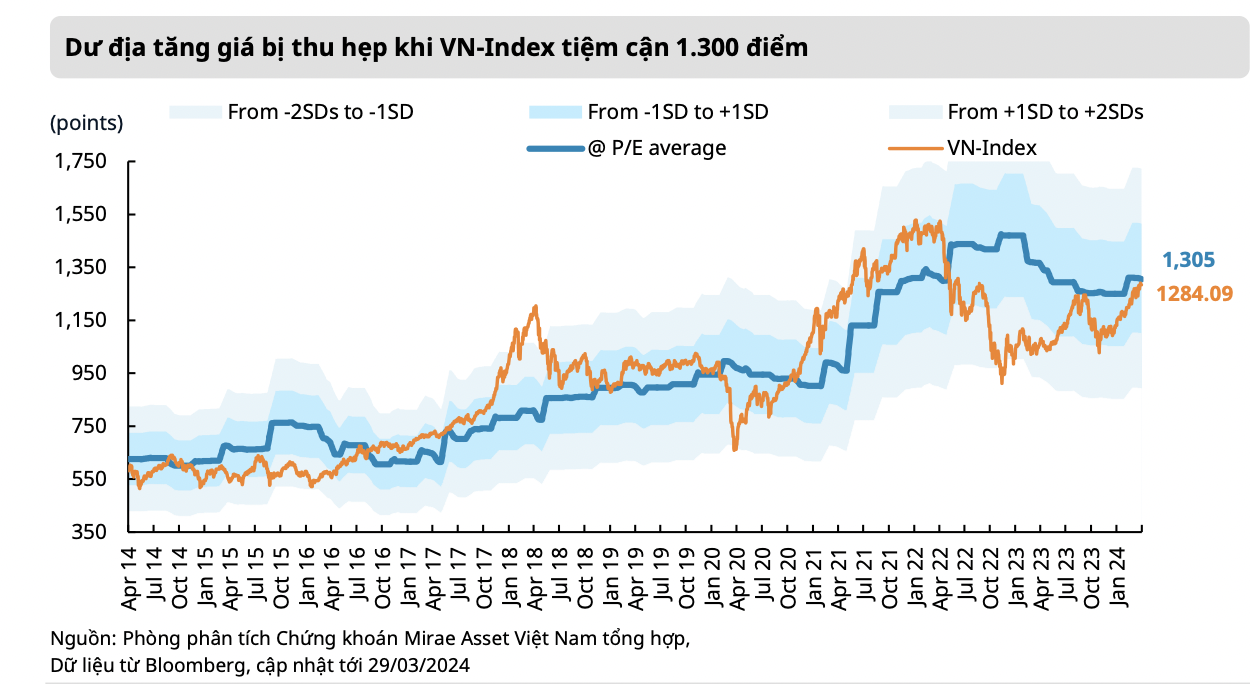

Đồng quan điểm, Mirae Asset cũng cho rằng, thị trường chứng khoán đang có rủi ro tiềm ẩn, khi mà bất kỳ giai đoạn điều chỉnh nào trong nhóm ngân hàng có thể gây áp lực giảm điểm cho VN-Index trong tháng 4 do tỷ trọng vốn hóa đáng kể của ngành.

Với dữ liệu kinh tế vĩ mô quý 1, Mirae Asset vẫn giữ quan điểm lạc quan về tăng trưởng kinh tế của Việt Nam cho năm 2024, nhờ một số thay đổi chính sách tích cực. Tuy nhiên, CTCK này cho rằng dư địa cho xu hướng tăng đã phần nào bị thu hẹp khi VN-Index tiến gần đến mốc 1.300 điểm, tương ứng với mức P/E bình quân của 10 năm gần nhất.

Xem thêm tại cafef.vn