Phân tích kỹ thuật | 11/01/2024

Các mẫu hình cơ bản trong chứng khoán dành cho nhà đầu tư

Các mẫu hình cơ bản trong chứng khoán là một công cụ để hỗ trợ phân tích kỹ thuật và xác định các mô hình trong cổ phiếu. Nhờ vậy, các nhà đầu tư có thể áp dụng để đưa ra chiến lược đầu tư phù hợp, nhằm nâng cao hiệu quả đầu tư và gia tăng lợi nhuận. Dưới đây hãy cùng DNSE tìm hiểu kỹ hơn về các mô hình nhé!

Mẫu hình trong chứng khoán là gì?

Trong lĩnh vực chứng khoán, mẫu hình (hay còn được gọi là mô hình hoặc pattern) là các mẫu nhận dạng được trong biểu đồ giá cổ phiếu hoặc chỉ số chứng khoán.

Những biểu đồ này có thể lặp đi lặp lại nhiều lần trong quá trình giao dịch của các nhà đầu tư. Thông thường, các mẫu hình được tạo ra từ sự biến động của giá cổ phiếu qua thời gian và thường được sử dụng để dự đoán xu hướng giá trong tương lai.

Các mẫu hình trong chứng khoán được hình thành như thế nào?

Các mẫu hình trong chứng khoán được hình thành từ sự biến động của giá cổ phiếu hoặc chỉ số chứng khoán qua thời gian. Chúng được tạo ra thông qua sự tương tác giữa nguồn cung và cầu trên thị trường.

Dưới đây là một số yếu tố quan trọng trong quá trình hình thành các mẫu hình:

- Tích lũy: Trước khi một mẫu hình hình thành, thị trường thường trải qua giai đoạn tích lũy, trong đó giá cổ phiếu dao động trong một phạm vi hẹp. Điều này thể hiện sự cân bằng tạm thời giữa nguồn cung và nguồn cầu.

- Giai đoạn phá vỡ: Sau giai đoạn tích lũy, giá cổ phiếu thường phá vỡ khỏi phạm vi giá trước đó. Sự phá vỡ này có thể diễn ra lên hoặc xuống, tùy thuộc vào loại mẫu hình.

- Đồng thuận của các nhà giao dịch: Mẫu hình được hình thành khi các nhà giao dịch nhận ra sự kết hợp của các yếu tố kỹ thuật như: đường trung bình di động, mô hình nến, đồ thị khối lượng,…

- Tác động của nguồn cung và nguồn cầu: Các mẫu hình được tạo ra do sự tương tác giữa nguồn cung và cầu trên thị trường chứng khoán. Sự thay đổi trong nguồn cung và cầu có thể tạo ra các mẫu hình đảo chiều hoặc tiếp tục xu hướng hiện tại.

Các mẫu hình cơ bản trong chứng khoán không phải lúc nào cũng đưa ra tín hiệu chính xác. Do đó, nhà đầu tư cần kết hợp phân tích dựa trên nhiều mô hình để có thể đưa ra quyết định đầu tư chính xác hơn.

Các mẫu hình trong chứng khoán

Trong chứng khoán có 2 mẫu hình chính là mẫu hình đảo chiều và mẫu hình giá tiếp diễn.

Mẫu hình giá đảo chiều

Trên đồ thị kỹ thuật số, mô hình giá được tạo ra khi các điểm giá được nối lại với nhau trong một khoảng thời gian nhất định. Hiện nay, những mẫu hình giá đảo chiều có thể dễ bắt gặp như: Mẫu hình kinh cương, Mẫu hình vai đầu vai, Mẫu hình 2 đáy, Mẫu hình 3 đáy, Mẫu hình 2 đỉnh, Mẫu hình 3 đỉnh.

Mẫu hình kim cương (Diamond Top)

Đây là loại mô hình giống viên kim cương, được hình thành thông qua hai hình tam giác ghép vào với nhau. Mẫu hình này thường xuất hiện trong quá trình đảo chiều của một xu hướng tăng giá. Nó có thể dự báo sự thay đổi từ xu hướng tăng sang xu hướng giảm.

Diamond Top có dạng hình kim cương, gồm hai đường chéo kéo dài qua một chu kỳ tăng giá và giá giảm. Khi giá tiếp tục tăng, tạo ra đỉnh của mô hình, sau đó giảm để tạo thành đáy của mô hình. Sau đó, giá tiếp tục tăng lên và tiếp tục giảm, hình thành đỉnh thứ hai cao hơn đỉnh đầu tiên, tạo nên hình dạng kim cương.

Mô hình này thường cho thấy sự suy yếu của lực mua và có thể là tín hiệu cảnh báo về một sự đảo chiều trong xu hướng giá.

Một khi mẫu hình kim cương được xác nhận, có thể có xu hướng giá giảm tiếp theo. Các nhà giao dịch thường sử dụng mẫu hình này như một tín hiệu bán ra hoặc một cơ hội để đặt các lệnh bán.

Tuy nhiên, như với bất kỳ công cụ phân tích kỹ thuật nào, không có gì đảm bảo rằng mô hình này sẽ xảy ra và đảo chiều thị trường. Do đó, nó nên được sử dụng cùng với các công cụ và chỉ báo khác để đưa ra quyết định đầu tư.

Mẫu hình vai đầu vai (Head And Shoulders)

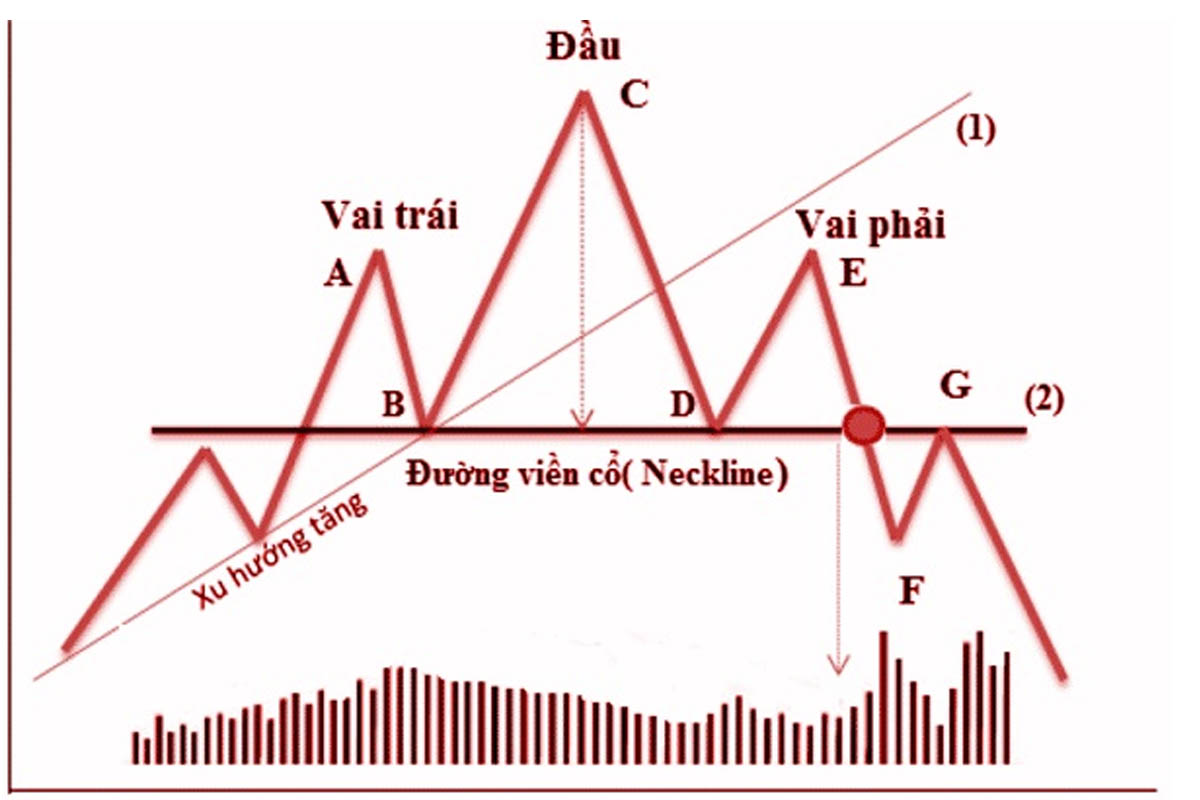

Được coi là một trong những mô hình đảo chiều phổ biến nhất, vai đầu vai thường xuất hiện trong giai đoạn cuối của một xu hướng tăng giá và có thể dự báo sự chuyển đổi từ xu hướng tăng sang giảm.

Mô hình vai đầu vai bao gồm ba đỉnh (vai trái, đầu và vai phải) và hai đáy (đáy trái và đáy phải), tạo thành hình dạng giống như một phần trên của cơ thể người có đầu và hai vai. Đỉnh đầu tiên và đáy trái thường cao hơn đỉnh và đáy phía sau, tạo ra một sự đối xứng.

Sau đây là hai chiến thuật mà nhà đầu tư có thể áp dụng mô hình vai đầu vai:

- Trường hợp 1: Thực hiện vào lệnh SELL ngay khi thị trường xuất hiện mô hình vai đầu vai. Tuy nhiên để lệnh bán hiệu quả nhất, nhà đầu tư cần thời điểm giá phá vỡ đường viền cổ.

- Trường hợp 2: Nhà đầu tư vẽ mô hình vai đầu vai, sau đó đo khoảng cách và chiều cao các điểm để xác định khoảng lợi nhuận. Sử dụng vai để đặt lệnh cắt lỗ và thoát lệnh tại giao điểm với đường viền cổ.

Mô hình 2 đáy (Double Bottom)

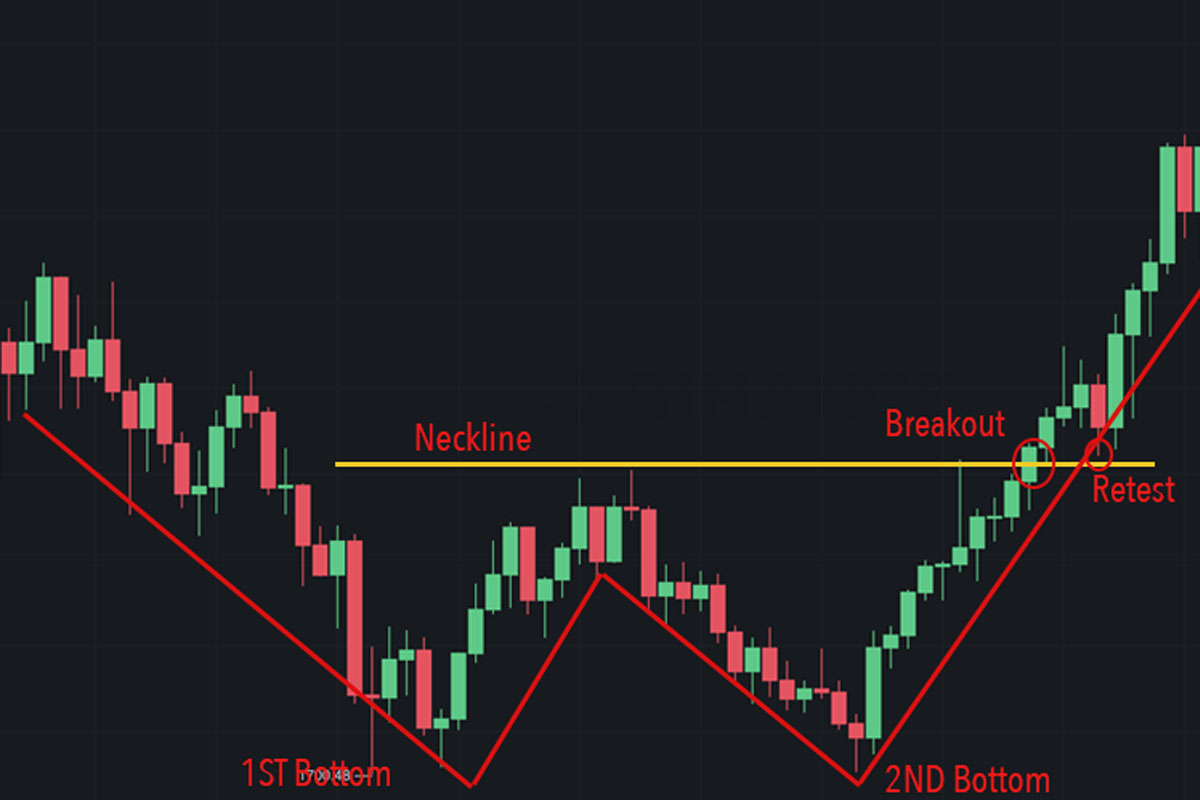

Mô hình 2 đáy thuộc các mô hình trong chứng khoán với hình dạng giống chữ “W”, thường xuất hiện trong quá trình đảo chiều của một xu hướng giảm và có thể dự báo sự chuyển đổi sang xu hướng tăng.

Mô hình 2 đáy bao gồm hai đáy giá tương đối ngang nhau, nằm gần nhau trên biểu đồ giá. Đáy đầu tiên được hình thành khi giá giảm và đạt đến một mức hỗ trợ, sau đó giá tăng lên tạo thành một đỉnh tạm thời. Sau đó, giá tiếp tục giảm và tạo ra đáy thứ hai ở mức hỗ trợ tương tự như đáy đầu tiên. Hai đáy này tạo thành một mô hình gần như simetris và thể hiện sự suy yếu của lực bán.

Mô hình 2 đáy được xem là xác nhận khi giá vượt qua mức kháng cự, được hình thành bởi đỉnh tạm thời giữa hai đáy. Điều này cho thấy sự tăng cường của lực mua và có thể dự báo sự chuyển đổi sang xu hướng tăng.

Những lưu ý cần biết khi sử dụng mô hình 2 đáy:

- Khi giá nằm dưới đường M20, nhà đầu tư không nên giao dịch với mô hình 2 đáy.

- Khoảng cách hai đáy được tạo trong mô hình Double Bottom càng lớn thì tỷ lệ mô hình đó thành công càng cao.

- Mô hình có tín hiệu tích lũy gần khu vực kháng cự (Neckline) thì khả năng Breakout sẽ càng cao.

- Trường hợp, nhà đầu tư tham gia thị trường có mô hình 2 đáy Double Bottom đã rõ ràng thì nên đợi giá pullback và retest lại vùng hỗ trợ mới hoặc đợi dấu hiệu khác.

- Các để lọc mô hình 2 đáy là giá di chuyển ở vùng hỗ trợ trong khung thời gian cao và xuất hiện mô hình 2 đáy ở khung thời gian thấp.

Mẫu hình 3 đáy (Triple Bottom)

Đây là mô hình có 3 đáy và 2 đỉnh có dạng chữ A. Ở phần đoạn cuối cùng của mô hình 3 đáy là một điểm đột phá breakout nằm trên đường kháng cự. Mô hình trong chứng khoán này thường xuất hiện trong quá trình đảo chiều của một xu hướng giảm và có thể dự báo sự chuyển đổi sang xu hướng tăng.

Mô hình 3 đáy bao gồm ba đáy giá tương đối ngang nhau, nằm gần nhau trên biểu đồ giá. Đáy đầu tiên được hình thành khi giá giảm và đạt đến một mức hỗ trợ, sau đó giá tăng lên tạo thành một đỉnh tạm thời. Sau đó, giá lại giảm và tạo ra đáy thứ hai tương tự như đáy đầu tiên. Quá trình này lặp lại lần nữa, tạo thành đáy thứ ba cũng ở mức hỗ trợ tương tự. Ba đáy này tạo thành một mô hình gần như simetris và thể hiện sự suy yếu của lực bán.

Mô hình 3 đáy được xem là xác nhận khi giá vượt qua mức kháng cự, được hình thành bởi các đỉnh tạm thời giữa các đáy. Điều này cho thấy sự tăng cường của lực mua và có thể dự báo sự chuyển đổi sang xu hướng tăng.

Khi sử dụng mô hình trong chứng khoán này nhà đầu tư cần lưu ý một số điểm đó là:

- Trường hợp mô hình 3 đáy nằm trong xu hướng giảm mạnh thì dễ thất bại.

- Thời gian hình thành mô hình 3 đáy càng lâu thì càng thành công.

- Đáy thứ ba cao hơn đáy thứ hai thì xu hướng tăng càng mạnh hơn.

- Mức kháng cự của mô hình Triple Bottom được coi là đường viền cổ.

- Mô hình 3 đáy thường ít xảy ra hơn mô hình 2 đáy nhưng tính hiệu của Triple Bottom mạnh mẽ và chính xác hơn.

Mẫu hình 2 đỉnh (Double Top)

Mô hình 2 đỉnh là một mô hình trong chứng khoán có hình dạng giống chữ M và báo hiệu sự chuyển đổi sang xu hướng giảm.

Mô hình 2 đỉnh bao gồm hai đỉnh giá tương đối ngang nhau, nằm gần nhau trên biểu đồ giá. Đỉnh đầu tiên được hình thành khi giá tăng và đạt đến một mức kháng cự, sau đó giá giảm tạo thành một đáy tạm thời. Sau đó, giá lại tăng và tạo ra đỉnh thứ hai ở mức kháng cự tương tự như đỉnh đầu tiên. Hai đỉnh này tạo thành một mô hình gần như simetris và thể hiện sự suy yếu của lực mua.

Mô hình 2 đỉnh được xem là xác nhận khi giá phá vỡ đường cổ (đường ngang kết nối đáy tạm thời giữa hai đỉnh) và tiếp tục giảm xuống dưới mức đáy tạm thời. Điều này cho thấy sự suy yếu của lực mua và có thể dự báo sự chuyển đổi sang xu hướng giảm.

Nhà đầu tư khi sử dụng mô hình chứng khoán này sẽ cần nhớ một số điểm sau:

- Mô hình hai đỉnh có một số tên gọi khác như: mô hình đỉnh kép, mô hình đáy kép.

- Mô hình hai đỉnh hoạt động kém hiệu quả trong xu hướng tăng mạnh.

- Khoảng cách thời gian giữa 2 đỉnh càng lớn thì xác suất đạt thành công của mô hình sẽ càng cao.

- Một cách để nhà đầu tư giao dịch an toàn đó là tìm tín hiệu tích lũy trước khi giá Breakout khỏi Neckline.

- Nhà đầu tư kết hợp 2 khung thời gian để có thể giao dịch với mô hình đỉnh chính xác.

Mẫu hình 3 đỉnh (Triple Top)

Đây là mô hình gồm có 3 đỉnh tương tự nhau cùng 2 đáy xếp cạnh nhau như hình 3 ngọn núi, dự báo sự chuyển đổi sang xu hướng giảm.

Mô hình trong chứng khoán này có đỉnh đầu tiên được hình thành khi giá tăng và đạt đến một mức kháng cự, sau đó giá giảm tạo thành một đáy tạm thời. Sau đó, giá lại tăng và tạo ra đỉnh thứ hai ở mức kháng cự tương tự như đỉnh đầu tiên. Quá trình này lặp lại lần nữa, tạo thành đỉnh thứ ba cũng ở mức kháng cự tương tự.

Mô hình 3 đỉnh được xem là xác nhận khi giá phá vỡ đường cổ (đường ngang kết nối đáy tạm thời giữa các đỉnh) và tiếp tục giảm xuống dưới mức đáy tạm thời. Điều này cho thấy sự suy yếu của lực mua và có thể dự báo sự chuyển đổi sang xu hướng giảm.

Những lưu ý áp dụng mô hình 3 đỉnh:

- Mô hình 3 đỉnh báo hiệu áp lực bán đang mạnh.

- Nhà đầu tư không nên vội giao dịch khi mô hình vừa hoàn thiện, giá đang ở vùng hỗ trợ bởi nơi đó có áp lực mua tiềm ẩn.

- Không nên chạy cố theo mô hình 3 đỉnh và đặt lệnh bán khống bởi nhiều khả năng sẽ có pullback xảy ra nhà đầu tư cần tỉnh táo.

- Để giao dịch tốt nhất với mô hình Triple Top nhà đầu tư dựa vào False Break, Buildup, lần Pullback đầu tiên và Breakout Retest.

- Cần quan sát và xem xét mô hình 3 đỉnh ở khung thời gian lớn hơn. Nếu nó ở trong xu hướng tăng thì rất dễ trở thành mô hình thất bại. Nhưng nếu mô hình 3 đỉnh hình thành ở mức kháng cự thì xác suất thành công của mô hình rất cao.

Mẫu hình giá tiếp diễn

Mẫu hình giá tiếp diễn là các mẫu biểu đồ mà nhà đầu tư có thể nhận biết khi thị trường dao động trong một khoản thời gian ngắn, ngay trước thời trước khi bứt phá và diễn biến theo xu hướng ban đầu. Mô hình giá tiếp diễn có các mẫu hình trong chứng khoán đáng chú ý như:

Mẫu hình cái nêm (Wedge Pattern)

Mô hình cái nêm (Wedge Pattern) thường xuất hiện sau khi xu hướng tăng hoặc giảm. Mô hình này sẽ đưa ra dự báo khả năng đảo chiều hay tiếp diễn của xu hướng trước đó. Mô hình nêm xuất hiện phổ biến mọi tài sản giao dịch từ cổ phiếu, trái phiếu, hợp đồng tương lai, tiền điện tử,…

Mẫu hình cái nêm có hai dạng chính: Nêm tăng (rising wedge) và Nêm giảm (falling wedge).

Mẫu hình nêm thường được xem như một mô hình đảo chiều và nhà giao dịch sử dụng nó để đưa ra quyết định giao dịch. Một tín hiệu xác nhận xảy ra khi giá phá vỡ ra khỏi đường nêm, theo hướng ngược lại so với xu hướng trước đó.

Tuy nhiên, như với bất kỳ công cụ phân tích kỹ thuật nào, không có gì đảm bảo rằng mô hình nêm sẽ xảy ra và đảo chiều thị trường. Do đó, nó nên được sử dụng cùng với các công cụ và chỉ báo khác để đưa ra quyết định đầu tư.

Mẫu hình tam giác (Triangle)

Mô hình tam giác là mô hình thể hiện sự tạm dừng của một xu hướng đang diễn ra và cả 2 bên giao dịch đều không tỏ ra quyết liệt. Mô hình Triangle bao gồm 3 loại đó là Mô hình tam giác tăng, Mô hình tam giác cân và Mô hình tam giác giảm.

Mẫu hình tam giác thường được xem như một mô hình tiếp tục hoặc đảo chiều và nhà giao dịch sử dụng nó để đưa ra quyết định giao dịch. Tuy nhiên, mô hình tam giác cần được xác nhận bằng sự phá vỡ của giá qua một trong hai đường (kháng cự hoặc hỗ trợ) để có tính xác thực.

Mẫu hình chữ nhật (Rectangle)

Đây là mô hình chỉ xuất hiện khi mức giá bị kìm hãm giữa 2 đường hỗ trợ và kháng cự đang song song với nhau. Mô hình này báo hiệu cho một giai đoạn đang tạm dừng giao dịch giữa bên mua và bên bán.

Đường hỗ trợ là mức giá mà giá thường không xuống dưới, trong khi đường kháng cự là mức giá mà giá thường không vượt lên.

Mô hình chữ nhật thường cho thấy sự tạm ngừng của xu hướng hiện tại và biểu thị sự cân bằng giữa lực mua và lực bán trên thị trường. Nó cho thấy sự đi ngang của giá và thiếu một xu hướng rõ ràng.

Mẫu hình lá cờ (Flag)

Đây là mẫu hình tương tự mẫu hình chữ nhật, mô hình thể hiện cho thấy mức giá đang nằm ở 2 đường hỗ trợ và kháng cự song song với nhau. Flag thường xuất hiện sau một đợt tăng giá hoặc giảm giá mạnh và được coi là một mô hình tiếp tục của xu hướng hiện tại.

Mẫu hình lá cờ được hình thành khi giá di chuyển trong một phạm vi hẹp và hình thành hai đường song song – một đường phân kỳ tăng giá (cánh cờ) và một đường phân kỳ giảm giá (cột cờ). Cánh cờ thường có độ dốc dương, trong khi cột cờ có độ dốc âm.

Mẫu hình lá cờ thường được xem như một giai đoạn tạm nghỉ hoặc tích lũy trước khi xu hướng chính tiếp tục. Cánh cờ đại diện cho sự gián đoạn tạm thời trong xu hướng chính, trong khi cột cờ đại diện cho sự điều chỉnh ngắn hạn. Khi mô hình lá cờ được xác nhận, tức là giá phá vỡ ra khỏi cánh cờ, thường theo hướng của xu hướng ban đầu, nó cho thấy sự tiếp tục của xu hướng chính.

Mẫu hình trong chứng khoán – Cờ đuôi nheo (Pennant)

Mô hình cờ đuôi nheo có hình dạng giống như một lá cờ hình tam giác. Bởi vậy, nhiều nhà đầu tư dễ nhầm lẫn mô hình cờ đuôi nheo với mô hình cái nêm hoặc mô hình tam giác. Mô hình này thường xuất hiện sau khi có một xu hướng mạnh xảy ra trong một đợt tích lũy ngắn và trước mức giá thị trường tiếp tục di chuyển theo hướng ban đầu.

Khi sử dụng mô hình cờ đuôi nheo nếu nhà đầu tư không kịp vào lệnh khi giá vừa Breakout ra khỏi mô hình thì đợi giá retest lại hỗ trợ/kháng cự, hoặc đợi pullback nhỏ rồi vào lệnh. Mô hình cờ đuôi nheo thường có xác xuất thành công lớn hơn khi nó hình thành trong thời gian đủ dài và tối thiểu từ 3 tuần trở lên.

Mẫu hình cốc và tay cầm (Cup and Handle)

Đây là mô hình xuất hiện trong một xu hướng tăng và cho thấy điểm báo về sự tiếp diễn xu hướng đó, mô hình này cũng xuất hiện trong một xu hướng giảm và báo hiệu giá sẽ đảo chiều tăng lên.

Mô hình cốc tay cầm là một trong các mô hình trong chứng khoán và đây là mô hình dạng biểu đồ có hình dạng như một chiếc cốc có tay cầm, báo hiệu cho rằng cổ phiếu sẽ chuẩn bị tăng giá mạnh mẽ. Đa phần các nhà đầu tư thường sử dụng mô hình cốc tay cầm để nắm bắt cơ hội từ các đợi bùng nổ tăng giá của giá cổ phiếu.

Bài viết trên đây là những thông tin về khái niệm mẫu hình trong chứng khoán là gì? các loại mô hình trong chứng khoán phổ biến và đặc điểm mô hình trong chứng khoán cần biết để nhà đầu tư áp dụng trong việc phân tích kỹ thuật. Hy vọng với những thông tin chia sẻ trên nhà đầu tư hiểu hơn về cách nhận biết các mẫu hình trong chứng khoán để gia tăng tỷ lệ thực hiện giao dịch hiệu quả.

Trên đây là tổng hợp các mô hình cơ bản trong Chứng khoán. Thực tế, các mô hình này có thể giúp ích rất nhiều cho các nhà đầu tư trong quá trình ra quyết định giao dịch. Tuy nhiên, không phải mọi trường hợp mô hình đưa ra tín hiệu đều chính xác, nhà đầu tư nên kết hợp 2 – 3 chỉ báo để có thể đưa ra quyết định đúng đắn hơn.

Các mẫu hình trên có thể dễ dàng nhận ra nếu nhà đầu tư sử dụng các phần mềm hỗ trợ như AmiBroker. Phần mềm này có thể kết nối trực tiếp đến DNSE thông qua AmiX. Để khám phá những chiến thuật giao dịch và phương pháp để tự động hóa theo các mẫu nến, nhà đầu tư có thể tham khảo tại đây.