Trước thềm họp cổ đông, Quỹ ngoại thông báo đã bán 145 triệu cổ phiếu ACB

Whistler Investment Limited báo cáo thay đổi sở hữu của nhóm NĐTNN là CĐL Ngân hàng Thương mại Cổ phần Á Châu (mã ACB-HOSE).

Theo đó, trong phiên 22/3, Whistler Investments đã bán 145 triệu cổ phiếu ACB và giảm số lượng nắm giữ từ hơn 193,9 triệu cổ phiếu, chiếm 4,99% xuống còn hơn 48,9 triệu cổ phiếu chiếm 1,26%.

Sau giao dịch của Whistler Investments, số lượng cổ phiếu ACB nắm giữ của nhóm giảm còn hơn 242,8 triệu cổ phiếu, chiếm 6,25%.

Theo dữ liệu trên HOSE, trong phiên 22/3, cổ phiếu ACB xuất hiện giao dịch của khối ngoại với khối lượng 145 triệu cổ phiếu. Mức giá được ghi nhận 27.650 đồng/cp, tương đương tổng giá trị giao dịch lên tới hơn 4.000 tỷ đồng. Đây là giao dịch thỏa thuận diễn ra giữa các nhà đầu tư nước ngoài.

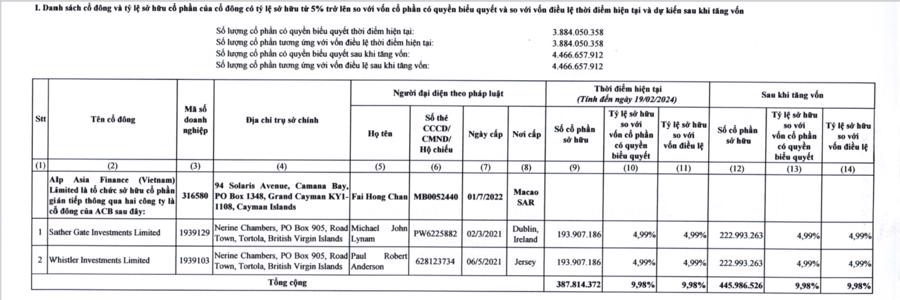

Được biết, Alp Asia Finance (Vietnam) Limited là tổ chức sở hữu cổ phần gián tiếp thông qua hai công ty là cổ đông của ACB là Sather Gate Investments Limited nắm giữ 193.907.186 cổ phiếu, chiếm 4,99% và Whistler Investments Limited nắm giữ 193.907.186 cổ phiếu.

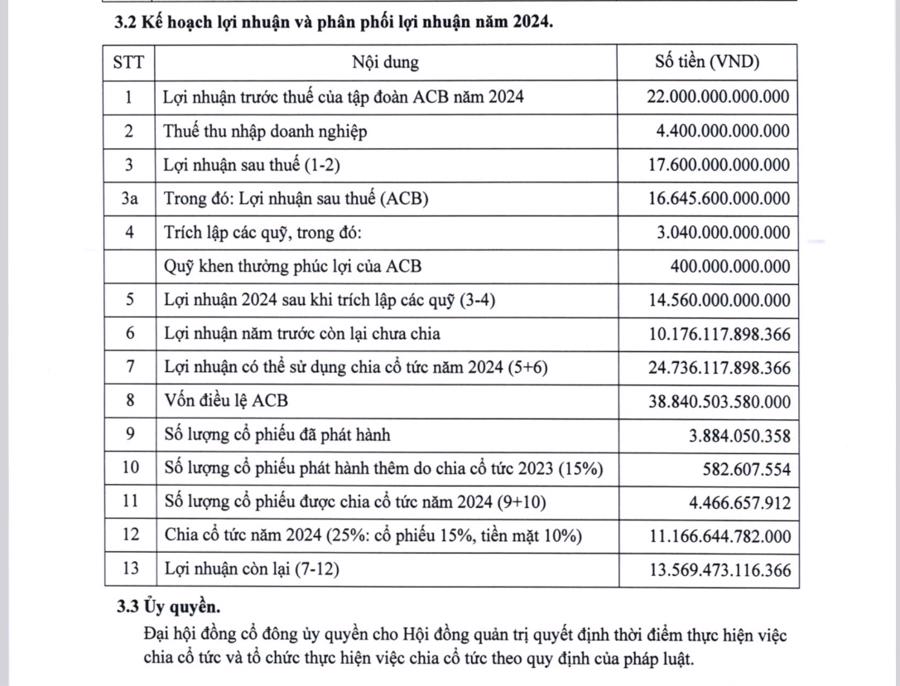

Trước đó, ACB thông báo sẽ tổ chức Đại hội đồng cổ đông thường niên 2024 tại Khách sạn Sheraton Sài Gòn vào ngày 4/4 tới. Theo đó, ACB đặt mục tiêu lợi nhuận trước thuế năm 2024 đạt 22.000 tỷ đồng, tăng 10% so với năm trước. Tổng tài sản mục tiêu tăng 12% lên 805.050 tỷ đồng. Tiền gửi khách hàng và giấy tờ có giá tăng 11% lên 593.779 tỷ đồng. Dư nợ cho vay khách hàng tăng 14% lên 555.866 tỷ đồng. Tỷ lệ nợ xấu kiểm soát dưới 2%.

Về kế hoạch phân phối lợi nhuận, ACB dự kiến chia cổ tức bằng tiền mặt tỷ lệ 10% và bằng cổ phiếu tỷ lệ 15% trong năm nay.

Cụ thể, lợi nhuận sau thuế của ACB năm 2023 là hơn 15.500 tỷ đồng. Sau khi trích lập các quỹ, lợi nhuận còn lại năm 2023 là 13.300 tỷ đồng. Lợi nhuận năm trước còn lại chưa chia là hơn 6.500 tỷ đồng. Theo đó, lợi nhuận có thể sử dụng chia cổ tức năm 2023 là gần 19.900 tỷ đồng. Ngân hàng dự kiến dùng 9.700 tỷ đồng để chia cổ tức năm 2023 (15% cổ phiếu, 10% tiền mặt).

Vốn điều lệ hiện tại của ACB là 38.840 tỷ đồng. Dự kiến sau khi chia cổ tức bằng cổ phiếu tỷ lệ 15%. Vốn điều lệ của ngân hàng sẽ tăng thêm hơn 5.800 tỷ lên 44.666 tỷ đồng. ACB dự kiến thời gian hoàn thành việc tăng vốn điều lệ là quý 3/2024.

Qua đó, VCSC điều chỉnh tăng 7,6% giá mục tiêu cho Ngân hàng TMCP Á Châu (ACB) lên 33.800 đồng/CP và duy trì khuyến nghị "mua". Giá mục tiêu cao hơn của VCSC chủ yếu là do (1) dự báo lợi nhuận sau thuế tổng hợp giai đoạn 2024-2028 của VCSC tăng 7,1% (lần lượt +0,2%/+2,8%/+8,8%/+9,1%/+12,0% cho năm 2024/25/26/27/28) và (2) P/B mục tiêu của ACB tăng từ 1,30x lên 1,40x.

Ngoài ra, VCSC điều chỉnh tăng thu nhập ròng tổng giai đoạn 2024-2028F chủ yếu do (1) tăng trưởng tín dụng trong năm 2023 và hạn mức tín dụng trong năm 2024 cao hơn dự kiến, do đó tổng thu nhập lãi ròng (NII) dự phóng năm 2024-2028 tăng 8,1% so với dự báo trước đó và (2) tổng chi phí dự phòng giảm 7,1%. Những yếu tố này bù đắp cho tổng thu nhập ngoài lãi (NOII) giảm 16,1%.

VCSC cho rằng mức P/B mục tiêu cho năm 2024 là 1,40x là hợp lý, do tăng trưởng tín dụng cao hơn và chi phí tín dụng thấp hơn trong năm 2024, dẫn đến dự báo ROE trung bình giai đoạn 2024-2028 của VCSC tăng từ 20,7% lên 21,2%. Không giống với các ngân hàng tư nhân khác khi tăng cường cho vay trung & dài hạn vào mảng bất động sản, ACB tăng cường cho vay các hộkinh doanh và doanh nghiệp vừa và nhỏ, chủ yếu phục vụ nhu cầu vốn lưu động. Vì vậy, chúng tôi tin rằng ACB sẽ không phải đối mặt với áp lực hình thành nợ xấu từ các khoản vay mới.

VCSC cho biết rủi ro đối với ACB là tăng trưởng tín dụng và NIM năm 2024 thấp hơn dự kiến.

Xem thêm tại vneconomy.vn