Chủ động trước áp lực tỷ giá

Tính toán để tăng cạnh tranh cho xuất khẩu

TS. Nguyễn Đức Độ, Phó Viện trưởng Viện Kinh tế - Tài chính, Học viện Tài chính: Ưu tiên mục tiêu ổn định tỷ giá Kể từ năm 2016 đến nay, Việt Nam điều hành tỷ giá dựa trên sự biến động của một rổ tiền tệ. Do đó, tỷ giá giữa VND và USD biến động cùng chiều với chỉ số USD Index, nhưng với biên độ hẹp hơn. Cách điều hành này giúp tỷ giá ngoại tệ của Việt Nam có được sự ổn định trong ngắn hạn, nhưng không mất đi sự linh hoạt trong dài hạn. Mặc dù tỷ giá có lúc biến động nhưng tình hình xuất nhập khẩu của Việt Nam vẫn rất tốt. Rõ ràng, kim ngạch xuất nhập khẩu tại Việt Nam đã không còn phụ thuộc nhiều vào tỷ giá như trước, mà nhờ vào năng lực sản xuất kinh doanh của các doanh nghiệp. Nhưng với nền kinh tế vĩ mô, lạm phát thấp và tỷ giá ổn định sẽ khuyến khích các dòng vốn trong và ngoài nước đầu tư vào hoạt động sản xuất kinh doanh để đạt tăng trưởng cao. Trong bối cảnh kiểm soát lạm phát là khả thi, NHNN có thể sẽ ưu tiên mục tiêu ổn định tỷ giá nhiều hơn. Chuyên gia kinh tế Lê Quốc Phương, nguyên Phó Giám đốc Trung tâm Thông tin Công nghiệp và Thương mại (Bộ Công Thương): Làm tốt công tác dự báo Về lâu dài, các doanh nghiệp xuất nhập khẩu cần phải làm tốt hơn công tác dự báo để lập kế hoạch sản xuất kinh doanh, trong đó chủ động các kịch bản ứng phó phù hợp nhất với biến động của tỷ giá, nên tham gia vào các công cụ về phòng ngừa rủi ro tỷ giá. Hiện nay, các ngân hàng Việt Nam và nước ngoài đều có nhiều sản phẩm, dịch vụ để hỗ trợ các doanh nghiệp xuất nhập khẩu như tài trợ thương mại và ưu đãi thanh toán quốc tế cũng như mua bán ngoại tệ. Vì thế, nếu doanh nghiệp chủ động hơn trong việc lựa chọn những ngân hàng có khả năng tài trợ thương mại tốt, sử dụng các công cụ tài chính phái sinh, đồng thời sàng lọc thị trường và đa dạng hóa đồng tiền thanh toán thì sẽ có nhiều cơ hội giảm thiểu rủi ro, thậm chí hưởng lợi từ chênh lệch giá các đồng tiền. H.D (ghi) |

Khác với những năm trước, từ những ngày đầu năm 2024, diễn biến tỷ giá tại thị trường thế giới và trong nước đã biến động khá mạnh.

Tính đến phiên ngày 18/3, chỉ số DXY (đo lường sức mạnh đồng USD với 6 đồng tiền chủ chốt EUR, JPY, GBP, CAD, SEK, CHF) đã tăng từ mốc 101 điểm hồi đầu năm 2024 lên quanh mức 103,5 điểm. Tại các ngân hàng thương mại, thời điểm đầu năm 2024, tỷ giá được niêm yết quanh mức 24.200 VND/USD chiều bán ra nhưng đến nay đã tăng lên khoảng 24.900 VND/USD, tức là đã tăng khoảng 2,8%. Nhưng diễn biến đáng lưu ý là tỷ giá trên thị trường tự do đã tăng mạnh, từ mức dưới 25.000 VND/USD lên mức quanh 25.650 VND/USD.

Theo nhiều dự báo, sức mạnh của đồng USD sẽ tiếp tục duy trì ở ngưỡng cao, khiến tỷ giá trong nước đứng trước nhiều áp lực. Các chuyên gia Công ty Chứng khoán PHS dự báo, Cục Dự trữ liên bang Mỹ (FED) có thể không sớm hạ lãi suất như dự kiến hồi đầu năm nay, khiến mức lãi suất USD dự kiến ở mức cao cho tới giữa năm. Điều này sẽ khiến chênh lệch lãi suất giữa VND và USD âm sâu kéo dài. Nên các chuyên gia này nhận định, tỷ giá vẫn có nhiều áp lực trong ít nhất đến hết quý 1/2024.

Trong khi đó, giữa biến động tỷ giá và hoạt động xuất nhập khẩu luôn có một sợi dây liên kết rất chặt chẽ. Việt Nam được đánh giá là một trong những nền kinh tế có độ mở lớn, hoạt động xuất nhập khẩu ngày càng phát triển mạnh, kim ngạch tăng trưởng ở mức cao thì biến động của tỷ giá là mối quan tâm rất lớn.

Từ góc độ doanh nghiệp, các doanh nghiệp đều nhấn mạnh đến tầm quan trọng của việc ổn định tỷ giá để giúp các doanh nghiệp duy trì hoạt động sản xuất, có nguồn ngoại tệ phục vụ xuất nhập khẩu.

Chia sẻ tại hội nghị về chính sách tiền tệ mới đây, ông Đặng Ngọc Hòa, Chủ tịch HĐQT Tổng công ty Hàng không quốc gia Việt Nam (Vietnam Airlines) cho rằng, là doanh nghiệp lớn nên chỉ 1% thay đổi tỷ giá cũng khiến doanh nghiệp mất 300 tỷ đồng/năm, nếu tỷ giá thay đổi 5% thì tăng lên 1.500 tỷ đồng.

Tương tự, ông Lê Mạnh Hùng, Chủ tịch HĐTV Tập đoàn Dầu khí Việt Nam (PVN) cũng nêu, dư nợ vay ngoại tệ của PVN là 38.000 tỷ đồng, tương đương khoảng 1,55 tỷ USD, nên biến động và rủi ro tỷ giá ảnh hưởng rất lớn đến hoạt động sản xuất kinh doanh.

Về khó khăn của doanh nghiệp trước biến động tỷ giá trong hoạt động xuất nhập khẩu, ông Phạm Tuấn Anh, Giám đốc Công ty Cổ phần Công nghệ PMA cho biết, nếu như vào cuối năm 2020, 1 Yên Nhật có giá trị tương đương 220 VND thì hiện nay chỉ còn ở quanh mức 165 VND/Yên. Trong khi doanh nghiệp giao dịch với đối tác Nhật Bản chủ yếu bằng tiền Yên, nên khi quy đổi về doanh thu sang VND, vị giám đốc PMA đã “thở dài” về sự mất giá và giảm lợi nhuận rất mạnh.

Nhưng bên cạnh đó, lại có ý kiến cho rằng, mức giảm giá vừa phải của VND so với USD sẽ thúc đẩy hoạt động xuất khẩu, tăng khả năng cạnh tranh của xuất khẩu Việt Nam.

Khi so sánh tương quan tỷ giá hối đoái giữa đồng nội tệ tại Top 5 thị trường xuất khẩu dệt may thế giới, ông Lê Tiến Trường, Chủ tịch HĐQT Tập đoàn Dệt may Việt Nam cho biết, trong 2 năm 2022 và 2023, 4 thị trường Trung Quốc, Ấn Độ, Bangladesh, Thổ Nhĩ Kỳ đều sử dụng công cụ khá mạnh là giảm giá đồng nội tệ để kích thích xuất khẩu. Thổ Nhĩ Kỳ giảm mạnh nhất tới 50%, Bangladesh giảm 21%, Trung Quốc giảm 11%... trong khi Việt Nam giảm khoảng 3%. Vì thế, ông Trường nhấn mạnh, đây là một trong những nguyên nhân khiến hàng dệt may của Việt Nam nói chung đã đắt so với các quốc gia trên khoảng 15%, khiến xuất khẩu dệt may giảm đến 10% và giảm nhiều nhất trong top 5 thị trường.

Với thực trạng như trên, PGS.TS. Phạm Thế Anh, Trưởng Khoa Kinh tế học, trường Đại học Kinh tế Quốc dân nhận định, Việt Nam có thể tăng sức cạnh tranh của hàng nội địa trong nước bằng cách làm cho tỷ giá tiền đồng mất giá ở mức phù hợp. Nếu giữ tiền đồng ở mức cứng nhắc thì có thể khiến hàng hóa của Việt Nam trở nên đắt đỏ hơn so với các quốc gia trong khu vực. Vì thế, vị chuyên gia này cho rằng, chính sách tỷ giá hối đoái nên linh hoạt, không neo cố định mà có thể dao động trong một khoảng nhất định để tăng sức cạnh tranh cho nền kinh tế và doanh nghiệp.

Điều hành phù hợp và chủ động

Dù thị trường ngoại hối có thời điểm xảy ra biến động mạnh song nhìn chung giá trị của VND vẫn khá mạnh và duy trì ổn định hơn so với các đồng tiền khác trong khu vực như đồng Baht của Thái Lan, đồng Ringgit của Malaysia, đồng Won của Hàn Quốc… Trong các báo cáo của mình, Ngân hàng Nhà nước (NHNN) luôn khẳng định đã điều hành tỷ giá linh hoạt, phù hợp với tình hình trong và ngoài nước, góp phần hấp thụ các cú sốc bên ngoài, giữ ổn định được thị trường ngoại tệ và hạn chế được các biến động lớn trong ngắn hạn của tỷ giá, ổn định giá trị đồng tiền; thanh khoản thông suốt, các nhu cầu ngoại tệ hợp pháp được đáp ứng đầy đủ.

Tuy vậy, vấn đề gần đây của ngành ngân hàng là phải giải quyết bài toán lãi suất, nhằm giảm lãi suất cho vay hỗ trợ doanh nghiệp phục hồi. Nhưng việc chuyển hướng chính sách tiền tệ sang “linh hoạt, nới lỏng” cũng là sự đánh đổi của NHNN, bởi sẽ tạo thêm áp lực lên tỷ giá khi lãi suất VND và USD ở mức âm.

Nhưng thời gian qua, mỗi khi thị trường ngoại hối trong nước có những biến động mạnh, không ít chuyên gia vẫn “bình tĩnh” khi cho rằng, NHNN có đủ công cụ để can thiệp khi cần thiết, nhất là nhờ vào nguồn dự trữ ngoại hối dồi dào. Dự trữ ngoại hối năm 2023 của Việt Nam được Quỹ Tiền tệ quốc tế (IMF) dự báo đạt khoảng 100 tỷ USD, tương đương khoảng 17-18 tuần nhập khẩu (mức an toàn là trên 12 tuần nhập khẩu). Cùng với đó là nguồn cung ngoại tệ lớn nhờ Kiều hối, du lịch quốc tế phục hồi mạnh, thặng dư thương mại và giải ngân vốn đầu tư nước ngoài (FDI) tại Việt Nam đạt mức cao.

Ngoài ra, NHNN cũng liên tục có hoạt động bơm – hút tiền trên thị trường mở (OMO) nhằm điều tiết thanh khoản, hỗ trợ giảm áp lực lên tỷ giá. Mới đây, NHNN đã hút về gần 30.000 tỷ đồng trên OMO, được đánh giá là giúp điều chỉnh thanh khoản hệ thống trong ngắn hạn, từ đó kỳ vọng sẽ đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND.

Còn trong hoạt động doanh nghiệp, theo các chuyên gia, doanh nghiệp cần liên tục theo dõi những biến động tỷ giá và cập nhật về tình hình lạm phát, lãi suất… để có thể lựa chọn thị trường xuất khẩu, nhập khẩu và đa dạng hóa, lựa chọn đồng tiền thanh toán có lợi, giảm dần việc chỉ sử dụng đồng USD. Để phòng ngừa rủi ro tỷ giá, doanh nghiệp có thể lựa chọn những ngân hàng có khả năng tài trợ thương mại tốt, sử dụng những công cụ tài chính phái sinh như mua bán ngoại tệ có kỳ hạn, các hợp đồng hoán đổi (SWAP), đảm bảo cho các hoạt động xuất nhập khẩu được kế hoạch hóa một cách khoa học.

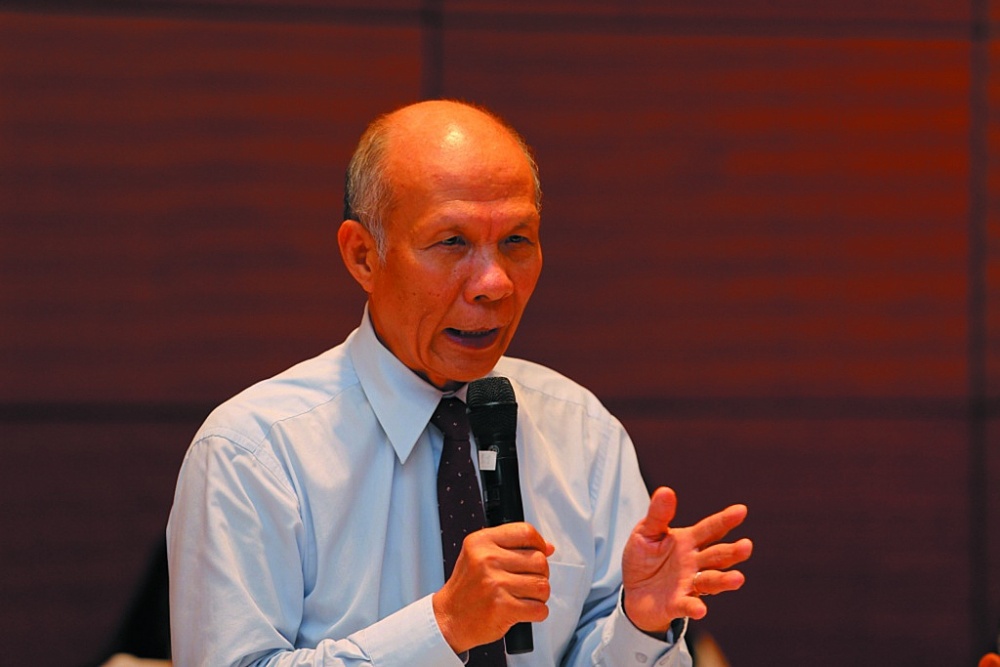

Ổn định tỷ giá tạo điều kiện thuận lợi cho xuất nhập khẩu Trước những diễn biến khá mạnh của tỷ giá và động thái của Ngân hàng Nhà nước (NHNN), chuyên gia kinh tế PGS.TS. Đinh Trọng Thịnh (ảnh) cho rằng, tỷ giá biến động mạnh chỉ là tạm thời, việc giữ ổn định tỷ giá hối đoái luôn được quan tâm để góp phần tạo điều kiện thuận lợi cho hoạt động xuất nhập khẩu.

Xin ông cho biết đâu là nguyên nhân khiến tỷ giá, nhất là tỷ giá trên thị trường tự do giữa VND và USD tăng mạnh thời gian gần đây? Tỷ giá trong những ngày qua có diễn biến tăng. Thứ nhất là do trong quý 1, các nhu cầu ngoại tệ cho hoạt động xuất nhập khẩu cũng như nhu cầu đi lại giữa Việt Nam và các quốc gia khác thường tăng lên. Thứ hai là do chịu tác động từ đà tăng mạnh của giá vàng. Khi giá vàng tăng mạnh, cộng thêm khan hiếm nguồn cung vàng nên đã kéo theo tâm lý người dân lo lắng chuyển sang mua USD. Vì thế, đây là nguyên nhân khiến giá USD trên thị trường tự do tăng mạnh hơn giá USD tại các ngân hàng thương mại. Những nguyên nhân nêu trên cũng cho thấy, diễn biến tăng của tỷ giá trong nước chỉ mang tính thời điểm. Hiện chỉ số USD Index trên thế giới dù ở mức cao nhưng không thay đổi nhiều, thậm chí còn có thời điểm diễn biến giảm, nên khi thị trường ổn định về nhu cầu USD thì tỷ giá trong nước cũng sẽ ổn định. Theo tôi, trong nửa đầu năm 2024, tỷ giá về cơ bản vẫn sẽ giữ mức ổn định. Giá trị đồng USD vẫn sẽ giữ mức như hiện nay hoặc phụ thuộc vào động thái từ FED. FED giữ nguyên và không tăng lãi suất thì sẽ tạo điều kiện thuận lợi cho thế giới nói chung và cả Việt Nam nói riêng. Ông đánh giá như thế nào về động thái điều hành của NHNN? Đối với nước ta, tỷ giá ổn định sẽ tạo điều kiện thuận lợi để ổn định kinh tế vĩ mô cũng như góp phần kiểm soát lạm phát. Vì thế, trước diễn biến tăng của tỷ giá, NHNN đã có một số động thái. NHNN đã điều chỉnh tăng giá trị bán ra đồng USD để theo sát giá thị trường, tránh việc mua USD từ ngân hàng thương mại với giá rẻ hơn rồi bán ra thị trường chợ đen giá cao nhằm trục lợi. Tiếp đó, NHNN đã nhiều lần hút ròng tiền với tổng giá trị lớn, giúp tăng giá trị VND, làm cung – cầu ngoại tệ thay đổi theo hướng có lợi cho thị trường ngoại hối. Theo một số dự báo cũng như diễn biến các năm trước, tỷ giá giữa VND và USD biến động trong khoảng 2-3%, nên xu hướng hiện nay cộng với động thái điều hành từ NHNN đã giúp tỷ giá không có bất thường. NHNN đã điều hành thị trường ngoại tệ theo hướng chủ động, tích cực, linh hoạt, vừa đảm bảo kinh tế thị trường, vừa đảm bảo vai trò điều chỉnh phù hợp của Nhà nước với thị trường ngoại hối. Biến động tỷ giá sẽ tác động như thế nào đến hoạt động xuất nhập khẩu của doanh nghiệp, thưa ông? Tỷ giá ngoại tệ biến động mạnh sẽ gây áp lực đến hoạt động xuất nhập khẩu của Việt Nam và sự ổn định của đồng VND. Trong đó, nếu tỷ giá giữ ở mức cao sẽ khiến nhập khẩu tăng, trong khi các doanh nghiệp xuất khẩu gặp nhiều khó khăn và chịu chi phí cao. Do đó, các doanh nghiệp nói riêng và nền kinh tế nói chung đều mong muốn ổn định tỷ giá. Việc giữ ổn định tỷ giá hối đoái góp phần tạo điều kiện thuận lợi cho hoạt động xuất nhập khẩu, cũng như thu hút vốn đầu tư nước ngoài vào Việt Nam trong thời gian tới. Xin cảm ơn ông! Hương Dịu (thực hiện) |

Xem thêm tại haiquanonline.com.vn