Lợi nhuận của 27 ngân hàng bằng gần 1.000 công ty niêm yết cộng lại

Tính đến ngày 14/8, 1.108 công ty niêm yết trên 3 sàn HoSE, HNX, UPCoM, đại diện cho khoảng 99% vốn hóa thị trường đã công bố kết quả kinh doanh quý II/2024. Doanh thu ghi nhận đạt 1.171.665 tỷ đồng, với lợi nhuận sau thuế là 129.441 tỷ đồng.

Top 5 doanh nghiệp có doanh thu cao nhất là PLX (73.879 tỷ đồng), VIC (43.304 tỷ đồng), HPG (39.556 tỷ đồng), OIL (34.755 tỷ đồng), và MWG (34.134 tỷ đồng). Top 5 doanh nghiệp dẫn đầu về lợi nhuận sau thuế là VHM (10.784 tỷ đồng), VCB (8.119 tỷ đồng), BID (6.369 tỷ đồng), TCB (6.193 tỷ đồng), và MBB (6.027 tỷ đồng).

|

| Lợi nhuận sau thuế nhóm ngân hàng chiếm gần 50% lợi nhuận toàn thị trường |

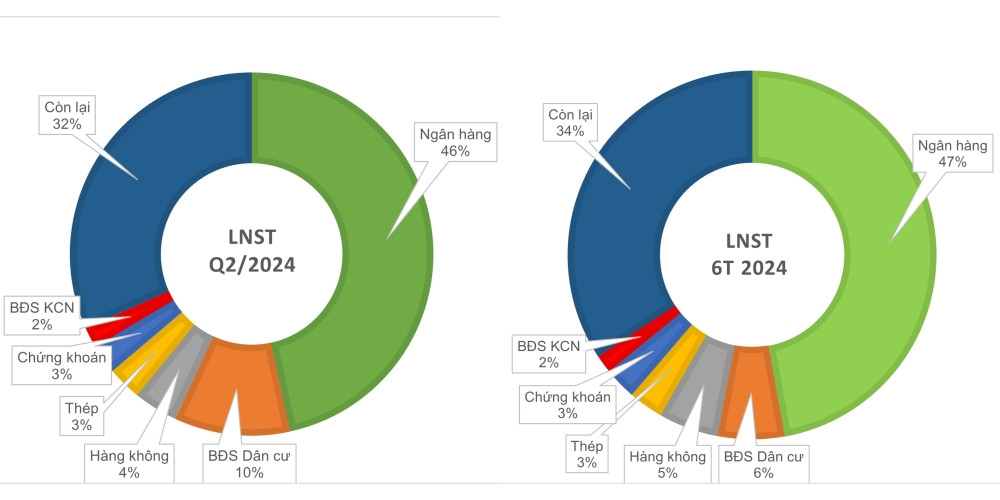

Đáng chú ý, dù chỉ có 27 ngân hàng niêm yết trên 3 sàn, nhưng lợi nhuận sau thuế của nhóm này đạt 60.322 tỷ đồng, chiếm 46% tổng lợi nhuận sau thuế, gần bằng tổng lợi nhuận của gần 1.000 doanh nghiệp còn lại. Lũy kế 6 tháng đầu năm, các công ty niêm yết ghi nhận 249.755 tỷ đồng lợi nhuận sau thuế, trong đó 27 ngân hàng đóng góp 47%, tương đương 117.792 tỷ đồng.

Các nhóm ngành đóng góp lợi nhuận tiếp theo là bất động sản dân cư, hàng không, thép, chứng khoán, và bất động sản khu công nghiệp.

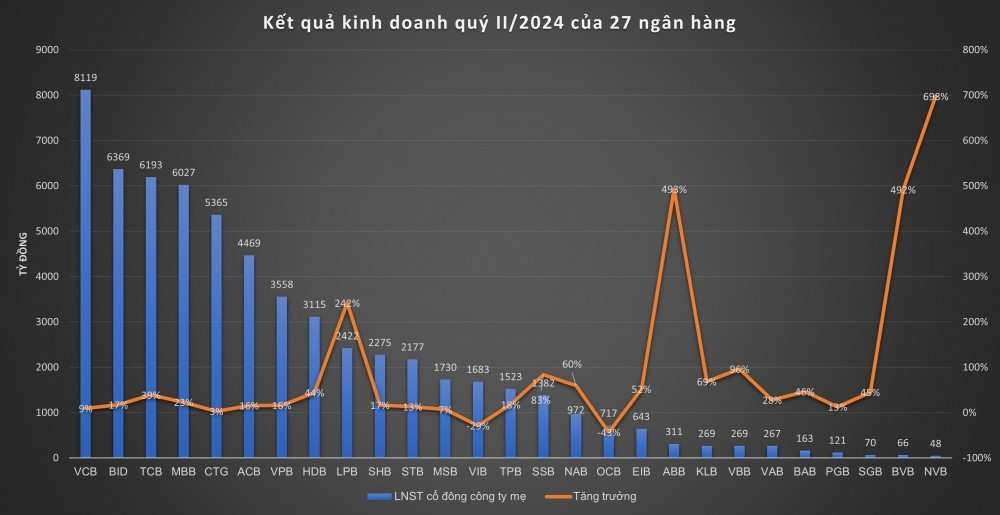

Kết quả kinh doanh của 27 ngân hàng

|

| Nguồn: Tổng hợp |

Tất cả các ngân hàng niêm yết đều ghi nhận lợi nhuận dương và tăng trưởng trong quý II/2024. Các ngân hàng lớn như VCB, BID, TCB, MBB, và CTG dẫn đầu về lợi nhuận, trong khi nhóm ngân hàng có lợi nhuận thấp nhất bao gồm NVB, BVB, SGB, PGB, và BAB.

Mức tăng trưởng lợi nhuận lớn nhất thuộc về NVB (+698%), ABB (+453%), BVB (+492%), LPB (+242%), và VBB (+96%).

Trong nhóm ngân hàng có lợi nhuận trên 1.000 tỷ đồng, 5 ngân hàng có mức tăng trưởng mạnh nhất là LPB, SSB (+83%), HDB (+44%), TCB (+39%), và MBB (+23%).

Triển vọng nửa cuối năm nhóm ngân hàng

Trong phân tích gần đây, Agriseco Research kỳ vọng thu nhập lãi thuần của toàn hệ thống ngân hàng trong năm 2024 sẽ tăng trưởng tốt nhờ vào việc tín dụng được đẩy mạnh với room còn khoảng 9% trong nửa cuối năm. Các yếu tố hỗ trợ tăng trưởng tín dụng bao gồm: (1) Mặt bằng lãi suất thấp sẽ thúc đẩy tiến độ giải ngân cho vay các công ty sản xuất; (2) Các chỉ số vĩ mô có dấu hiệu khởi sắc, thể hiện qua số liệu PMI, kim ngạch xuất nhập khẩu, và thị trường bất động sản ấm lên; (3) Các chính sách và biện pháp hỗ trợ từ Chính phủ và Ngân hàng Nhà nước nhằm thúc đẩy tăng trưởng tín dụng.

Tuy nhiên, các khoản thu ngoài lãi thuần khó tăng trưởng mạnh do mảng bancassurance và trái phiếu doanh nghiệp gặp khó khăn và xu hướng miễn giảm phí để thu hút nguồn tiền gửi không kỳ hạn.

Agriseco ghi nhận rằng, tính đến ngày 30/6/2024, tổng nợ nhóm 2 đã tăng 12% so với thời điểm 31/12/2023. Một số ngân hàng có mức nợ nhóm 2 tăng nhanh so với đầu năm như MSB (+33%), VPB (+25%), OCB (+23%), TCB (+9%), làm gia tăng áp lực nợ xấu. Ngược lại, một số ngân hàng có quy mô nợ nhóm 2 giảm bao gồm: VAB (-96%), BAB (-37%), ABB (-34%).

Công ty phân tích này đánh giá rằng hầu hết các ngân hàng sẽ đạt được chỉ tiêu kết quả kinh doanh năm 2024 đã đề ra tại cuộc họp đầu năm.

Xem thêm tại nguoiquansat.vn