Phenikaa Group của đại gia Hồ Xuân Năng có thêm 200 tỷ đồng trái phiếu, lãi suất cố định 8,2%/năm

Phenikaa Group của đại gia Hồ Xuân Năng tiếp tục thế chấp cổ phần Vicostone (VCS) để phát hành lô trái phiếu PKACH2431002 với giá trị 200 tỷ đồng, kỳ hạn khoảng 7 năm, lãi suất cố định 8,2%/năm.

Theo đó, Công ty CP Tập đoàn Phượng Hoàng Xanh A&A (Phenikaa Group) vừa hoàn tất phát hành lô trái phiếu PKACH2431002 với giá trị 200 tỷ đồng, kỳ hạn 2.517 ngày (khoảng 7 năm), với lãi suất cố định 8,2%/năm cho toàn bộ thời gian lưu hành.

Cụ thể, lô trái phiếu PKACH2431002 được phát hành tại thị trường trong nước, với khối lượng 2.000 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, giá trị phát hành tương ứng 200 tỷ đồng.

Lô trái phiếu này được phát hành vào ngày 08/11/2024 và hoàn tất phát hành vào 4 ngày sau đó (ngày 12/11). Ngày đáo hạn sẽ là ngày 30/09/2031.

Đây là lô trái phiếu có tài sản đảm bảo là Cổ phần phổ thông Công ty CP Vicostone (mã cổ phiếu VCS, hiện đang niêm yết tại HNX), (sau đây gọi là “cổ phần VCS”) thuộc sở hữu của Tổ Chức Phát Hành và toàn bộ các quyền và lợi ích phát sinh từ hoặc liên quan đến hoặc gắn liền với toàn bộ số cổ phần VCS nêu trên (bao gồm, nhưng không giới hạn, toàn bộ cổ tức được trả bằng cổ phiếu, cổ phiếu thưởng, ngoại trừ cổ tức được chia bằng tiền mặt).

Tổ chức lưu ký là Tổng công ty Lưu ký và Bù trừ Chứng khoán Việt Nam. Trong khi, tổ chức liên quan gồm Công ty CP Chứng khoán Ngân hàng Công thương Việt Nam (HoSE: CTS) và Ngân hàng TMCP Quốc tế Việt Nam (HoSE: VIB).

Trước đó, vào ngày 30/9/2024, Phenikaa Group đã hoàn tất phát hành lô trái phiếu PKACH2431001 với giá trị 320 tỷ đồng, kỳ hạn 7 năm, lãi suất cố định 8,2%/năm.

Lô trái phiếu này có tài sản đảm bảo là 7,5 triệu cổ phần phổ thông VCS và có tổ chức lưu ký, tổ chức liên quan, cùng kỳ đáo hạn giống như lô trái phiếu PKACH2431002 kể trên.

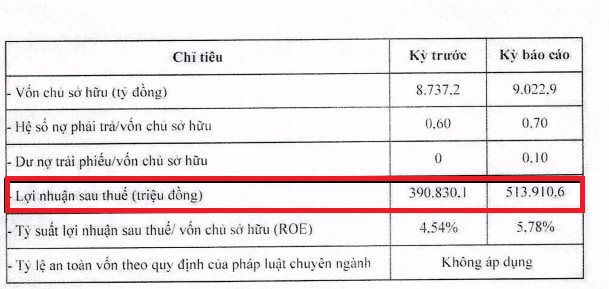

Về tình hình kinh doanh, Phenikaa Group báo lãi sau thế đạt 514 tỷ đồng trong nửa đầu năm nay, tăng 31,5% so với cùng kỳ năm trước (391 tỷ đồng).

Tính đến thời đểm 30/6/2024, vốn chủ sở hữu của công ty là 9.023 tỷ đồng, tăng 3,3% so với cùng kỳ. Hệ số nợ phải trả/vốn chủ sở hữu là 0,7 lần, tương ứng dư nợ phải trả là 6.316 tỷ đồng. Trong đó, dư nợ trái phiếu là 900 tỷ đồng.

Dữ liệu từ Sở Giao dịch Chứng khoán Hà Nội (HNX) cho thấy, vào ngày 14/12/2023, Phenikaa Group đã hoàn tất phát hành 2 lô trái phiếu PKACH2330001 và PKACH2330002, với tổng giá trị 900 tỷ đồng, cùng kỳ hạn 7 năm.

Về lãi suất, lô trái phiếu PKACH2330001, với giá trị 600 tỷ đồng, có lãi suất cố định 6,2%/năm.

Trong khi, lô trái phiếu PKACH2330002, với giá trị 300 tỷ đồng, có lãi suất thả nổi: Lãi suất thả nổi bằng tổng của Lãi Suất Tham Chiếu và biên độ 0,7%. Trong đó: “Lãi Suất Tham Chiếu” có nghĩa là mức lãi suất trung bình của lãi suất tiền gửi áp dụng đối với các khoản tiền gửi tiết kiệm cá nhân bằng tiền Đồng kỳ hạn 12 tháng trả lãi sau do ngân hàng Vietcombank, BIDV, Agribank và Vietinbank công bố vào ngày xác định lãi suất có liên quan.

Đây là mức lãi suất siêu thấp trong tình hình thị trường phát hành chứng khoán ở thời điểm cuối năm 2023.

Theo tìm hiểu, Phenikaa Group có lĩnh vực hoạt động kinh doanh chính là doanh nghiệp sản xuất sản phẩm từ chất khoáng phi kim loại khác chưa được phân vào đâu. Doanh nghiệp được thành lập vào ngày 20/10/2010, có trụ sở chính tại số 167 Hoàng Ngân, P.Trung Hòa, Q.Cầu Giấy, Hà Nội. Hiện, vốn điều lệ của công ty là 3.000 tỷ đồng.

Người đại diện pháp luật là doanh nhân Hồ Xuân Năng. Ngoài ra, doanh nhân Hồ Xuân Năng còn là người đại diện của các doanh nghiệp như: Trường Đại học Phenikaa, Công ty CP Vicostone, Công ty CP Nghiên cứu và Kiểm nghiệm thuốc AQP, Công ty CP Đầu tư Giáo dục Phenikaa, …

Phenikaa Group hiện đang nắm giữ hơn 84% cổ phần của Công ty CP Vicostone (mã chứng khoán: VCS), nơi doanh nhân Hồ Xuân Năng đảm nhiệm chức vụ Chủ tịch HĐQT.

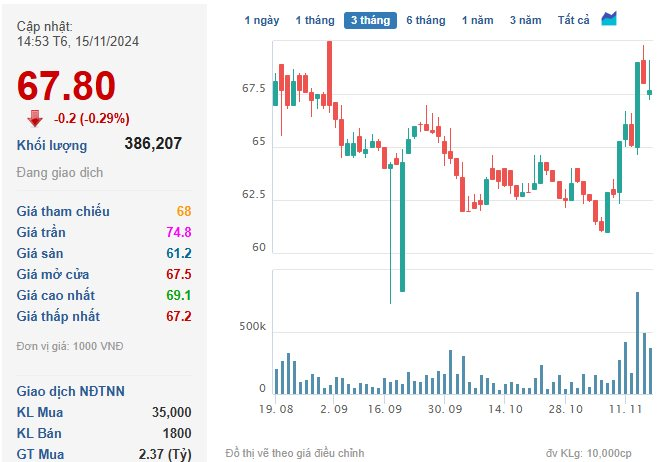

Trên thị trường chứng khoán, kết phiên 15/11, giá cổ phiếu VCS ở mức 67.800 đồng/cổ phiếu, giảm 0,29% so với phiên trước, khối lượng cổ phiếu giao dịch khớp lệnh đạt hơn 386 nghìn đơn vị.

Xem thêm tại markettimes.vn