SSI Research: Mùa lợi nhuận đã qua, thị trường sẽ quay lại quan tâm lãi suất, lạm phát và kỳ họp Quốc hội

Trong báo cáo cập nhật triển vọng thị trường chứng khoán tháng 5, SSI Research tháng 5 là tháng vùng trũng thông tin về lợi nhuận, sự quan tâm của thị trường chứng khoán sẽ quay lại chú ý đến các biến động về lãi suất, lạm phát và các thông tin chính sách từ Kỳ họp thứ 7 của Quốc hội khai mạc vào ngày 20/5/2024.

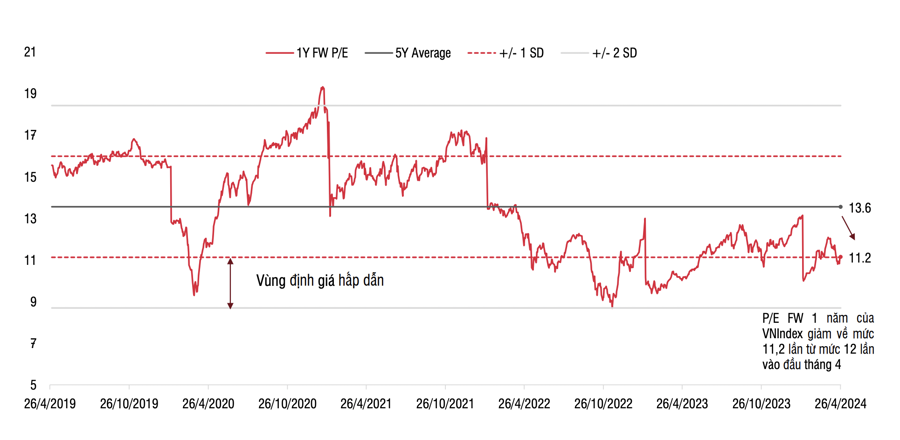

ĐỊNH GIÁ THỊ TRƯỜNG ĐANG HẤP DẪN

Thị trường chứng khoán Việt Nam có nhịp điều chỉnh trong tháng 4 mạnh hơn dự kiến. Chỉ số VN-Index xuyên phá ngưỡng hỗ trợ tâm lý 1.200, đạt điểm thấp nhất tại 1.165,99 vào phiên ngày 19/4 và phục hồi trong tuần cuối tháng 4 và các phiên đầu tháng 5. Chỉ số đóng cửa phiên ngày 6/5 tại 1.241,58 điểm.

Tuy nhiên các tín hiệu kỹ thuật trung hạn như RSI và ADX đều giữ ở trạng thái trung tính yếu, chưa ủng hộ cho sự hồi phục xu hướng hoàn toàn. Tín hiệu này cho thấy thị trường vẫn còn rủi ro điều chỉnh kỹ thuật, nhưng đây có thể là pha cuối của chu kỳ điều chỉnh này.

Theo đó, chỉ số VN-Index trong tháng 5 khả năng sẽ có các kịch bản sau: Trường hợp tiếp tục phục hồi, nếu chỉ số VN-Index vượt ngưỡng 1.278-1.280 thì vùng 1.310 sẽ là vùng chỉ số tiếp tục hướng đến. Kém tích cực hơn, thị trường quay trở lại nhịp điều chỉnh. Chỉ số VN-Index được hỗ trợ quanh vùng 1.160-1.180, tích lũy và tạo nền để quay trở lại xu hướng tích cực, hướng về lại vùng 1.260-1.270 trong tương lai.

Dù mạnh hơn dự kiến nhưng nhịp điều chỉnh của thị trường chứng khoán Việt Nam trong tháng 4 vừa qua nằm trong dự đoán của phần lớn nhà đầu tư trên thị trường. Với các yếu tố rủi ro hiện diện khá rõ ràng, đặc biệt sau giai đoạn đi lên liên tục 5 tháng, việc chủ động tái cơ cấu và cân bằng danh mục là chiến lược phù hợp trong tháng vừa qua.

Nhịp điều chỉnh diễn ra mạnh, nhưng khá nhanh và độ bật lại tốt ở các nhóm ngành triển vọng cho thấy dòng tiền chờ cơ hội đã hoạt động tích cực, phù hợp với dữ liệu số dư tiền gửi nhà đầu tư có tốc độ tăng nhanh trong quý đầu năm.

Với các yếu tố rủi ro, khi FED gần đây phát đi tín hiệu khả năng neo lãi suất cao lâu hơn, thì biến động của tỷ giá vẫn là một yếu tố thị trường vẫn tiếp tục phải theo dõi trong 2 quý tới. Biến động tăng lại của lãi suất cũng là một quan ngại, tuy nhiên lãi suất sẽ chỉ chuyển từ mức rất thấp về mức thấp và định hướng của Chính sách tiền tệ vẫn giữ nguyên không thay đổi.

Ở mặt bằng định giá chung, hệ số P/E Forward 1 năm của VN-Index sau nhịp điều chỉnh đã tiến về lại vùng định giá hấp dẫn trong dài hạn (11,2 lần). Thị trường sẽ được hỗ trợ khi tiến sâu hơn vào vùng định giá hấp dẫn này và sự phân hóa sẽ diễn ra với lợi thế thuộc về các nhóm cổ phiếu cho thấy sự phục hồi và quay lại quỹ đạo tăng trưởng của kết quả kinh doanh cốt lõi, như những gì đã diễn ra trong tháng 4 là tháng cao điểm hấp thụ thông tin kết quả kinh doanh Q1/2024.

Tiêu dùng, du lịch, hoạt động thương mại phục hồi, giải ngân FDI bứt phá có thể là các tín hiệu ban đầu hỗ trợ cho sự phục hồi lợi nhuận tiếp tục trong giai đoạn tới.

Tuy nhiên, để có nền tảng vững chắc cho xu hướng tăng bền vững của thị trường chứng khoán, tăng trưởng lợi nhuận phục hồi bền vững trên diện rộng trong các quý tiếp theo là điều cần thiết.

Riêng tháng 5 là tháng vùng trũng thông tin về lợi nhuận, sự quan tâm của thị trường chứng khoán sẽ quay lại chú ý đến các biến động về lãi suất, lạm phát và các thông tin chính sách từ Kỳ họp thứ 7 của Quốc hội khai mạc vào ngày 20/5/2024.

CÂN BẰNG TRẠNG THÁI DANH MỤC

Trước khi thị trường xây lại nền tảng vững chắc, việc đa dạng và cân bằng trạng thái danh mục, nắm bắt nhanh cơ hội ở những nhịp biến động là chiến lược phù hợp nhà đầu tư cần chuẩn bị trong bối cảnh hiện nay. Trong tháng này, SSI khuyến nghị thêm mới ba cổ phiếu vào danh mục gồm IDC, ACV và PVS.

IDC được khuyến nghị với giá mục tiêu 61.200 đồng/cổ phiếu. Trong năm 2024, kỳ vọng doanh thu IDC và lợi nhuận trước thuế lần lượt đạt 8,6 nghìn tỷ đồng tăng 19,2% và 2,2 nghìn tỷ đồng tăng 36,5%; dựa trên giả định diện tích thuê đất đến năm 2024 là 111 ha tăng 37% chủ yếu tại các Khu công nghiệp Phú Mỹ II và Hựu Thạnh. EPS đạt 5.514 đồng/cổ phiếu, tương ứng P/E dự phóng 2024 là 11,2x, thấp hơn mức P/E dự phóng 2024 của ngành là 13,2x.

Với ACV giá mục tiêu 110.000 đồng/cổ phiếu, kỳ vọng tăng trưởng tích cực năm 2024. Trong năm 2024, kì vọng doanh thu và lợi nhuận trước thuế của ACV sẽ đạt 28 nghìn tỷ tăng 41% và 15 nghìn tỷ đồng tăng 48% so với cùng kỳ, đến từ giả định tổng sản lượng hàng không sẽ đạt 123 triệu khách tăng 8% , trong đó khách nội địa đạt 79 triệu khách giảm 3% và khách quốc tế tăng trưởng mạnh đạt mức 46 triệu khách tăng 37% so với cùng kỳ và cao hơn 5% so với 2019.

Câu chuyện tăng trưởng tiếp tục được duy trì trong dài hạn với việc tiếp tục đầu tư mở rộng công suất tại các sân bay lớn như Long Thành, Tân Sơn Nhất T3, Nội Bài T2 mở rộng. Kỳ vọng Tân Sơn Nhất T3 có thể được đưa vào khai thác vào cuối 2025 và tăng công suất cho sản lượng hàng không nội địa của ACV. Dự kiến sân bay Long Thành có thể được đưa vào hoạt động vào đầu năm 2027, tăng công suất tiếp nhận khách quốc tế thêm 25 triệu khách/năm

Với PVS, giá mục tiêu 44.000 đồng/cổ phiếu với kì vọng FID cho Lô B Ô Môn trong thời gian còn lại của 2024. Với một số điểm tích cực gần đây (MOECO công bố FID cho thượng nguồn và trung nguồn, Bộ Công Thương lấy ý kiến dự thảo cho phép chuyển ngang giá khí sang giá điện tối đa 7 năm và sản lượng tối thiểu 70% cho điện LNG và điện khí), đây là các bước tiến lớn cho quá trình tiến đến FID của toàn dự án Lô B – Ô Môn.

Trong trường hợp Lô B có FID trong nửa cuối năm 2024, PVS có thể ghi nhận tăng trưởng lợi nhuận tích cực ở mức 20%/năm trong giai đoạn 2025- 2026 nhờ tăng backlog từ các phần việc cho Lô B, cũng như khả năng cải thiện biên lợi nhuận cho mảng EPC/EPCI trong giai đoạn này vì thông thường biên lợi nhuận với các dự án trong nước sẽ cao hơn các dự án quốc tế.

Xem thêm tại vneconomy.vn