Từ thương vụ tỷ đô, hoạt động M&A kỳ vọng tiếp tục sôi động trong năm 2020

Kết thúc mùa ĐHĐCĐ 2020 cũng là cái kết cho hành trình nửa năm đầy chông gai của các doanh nghiệp. Có thể nói đứng trước những hệ quả khôn lường từ đại dịch Covid-19, hoạt động M&A không chỉ là cách thâu tóm nhau mà còn là cách để các doanh nghiệp nương tựa nhau vượt qua cơn bão.

Từ thương vụ tỷ đô, hoạt động M&A kỳ vọng tiếp tục sôi động trong năm 2020

Kết thúc mùa ĐHĐCĐ 2020 cũng là cái kết cho hành trình nửa năm đầy chông gai của các doanh nghiệp. Có thể nói đứng trước những hệ quả khôn lường từ đại dịch Covid-19, hoạt động M&A không chỉ là cách thâu tóm nhau mà còn là cách để các doanh nghiệp nương tựa nhau vượt qua cơn bão.

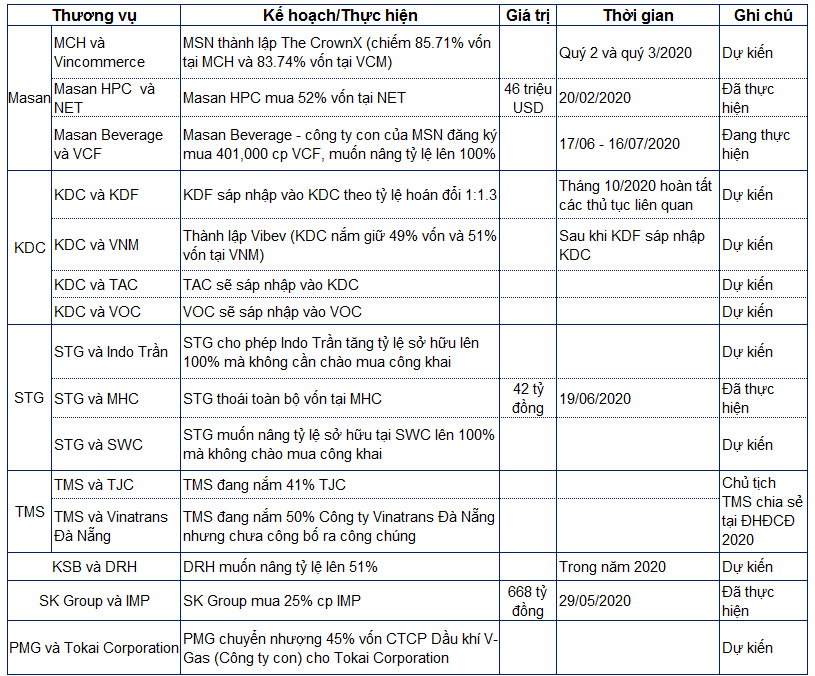

Hàng loạt các thương vụ M&A đã, đang và sắp diễn ra trên khắp các ngành nghề, khắp các công ty, từ những đơn vị nhỏ lẻ cho đến các tập đoàn hùng mạnh.

Ngành thực phẩm

Tối ngày 01/01/2020, CTCP Tập đoàn Masan (Masan, HOSE: MSN) đã công bố Nghị quyết của HĐQT thông qua việc hoán đổi cổ phần để sáp nhập CTCP Phát triển Thương mại và Dịch vụ VCM, đơn vị sở hữu chuỗi bán lẻ Vinmart, Vinmart+ và Công ty Nông nghiệp VinEco.

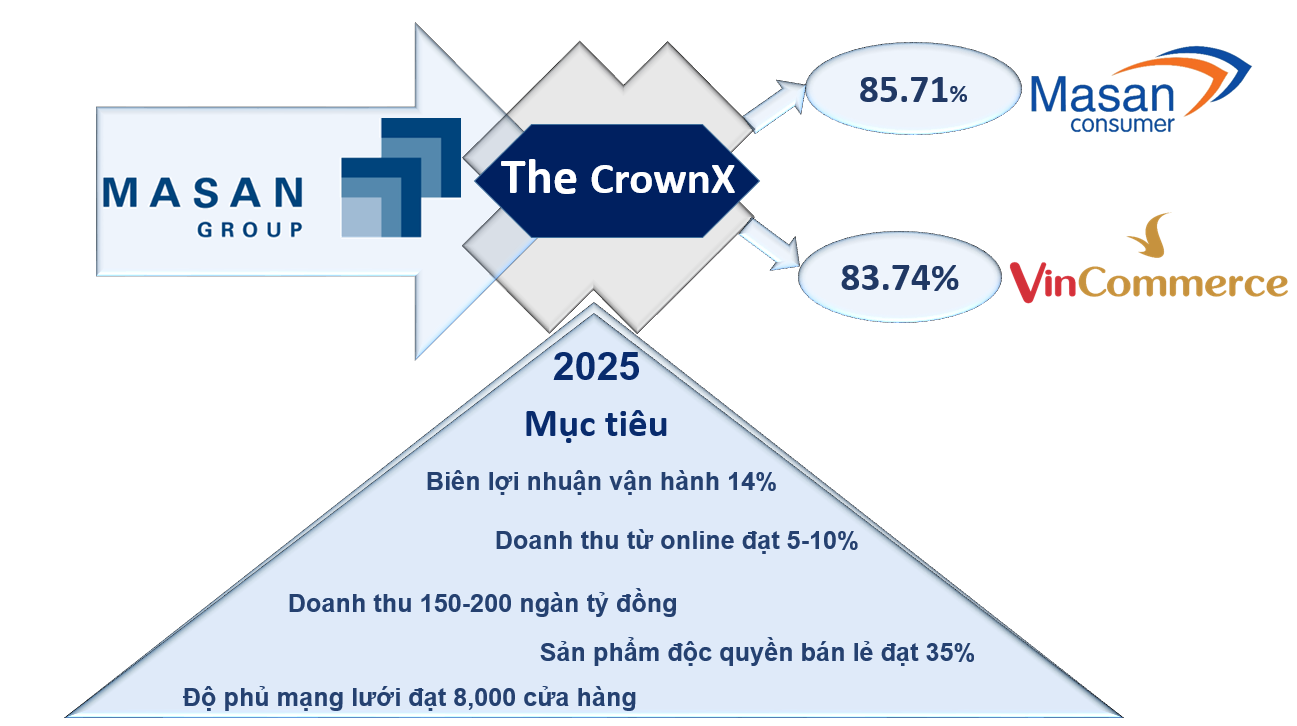

Để xây dựng nền tảng bán lẻ tích hợp, Masan đã thành lập Công ty The CrownX. Đây sẽ là doanh nghiệp tận dụng thế mạnh của CTCP Hàng tiêu dùng Masan (UPCoM: MCH) và VCM.

ĐHĐCĐ thường niên 2020 vừa qua của MSN cũng đã thông qua Nghị quyết về việc mua thêm 15% cổ phần của The CrownX. Giao dịch này đang được cân nhắc thực hiện bằng tiền mặt với giá trị lên đến 1 tỷ USD, dự kiến sẽ được hoàn tất trong quý 2-3/2020.

Hồi giữa tháng 02/2020, MCH cũng công bố việc Masan HPC - một công ty thành viên vừa được thành lập đã mua thành công 52% vốn của Bột giặt Net (HNX: NET) với mức giá trung bình 48,000 đồng/cp. Với mức giá trên, NET được định giá xấp xỉ 46 triệu USD, hệ số giá trên thu nhập (P/E) vào mức 13.

Masan Beverage - một công ty con khác của MSN cũng vừa đăng ký mua vào 401,000 cp của Vinacafé Biên Hòa (HOSE: VCF) từ ngày 17/06 - 16/07/2020. Nếu thương vụ thành công, Masan Beverage sẽ nâng tỷ lệ sở hữu tại VCF từ 98.49% (26.2 triệu cp) lên 100% (26.6 triệu cp).

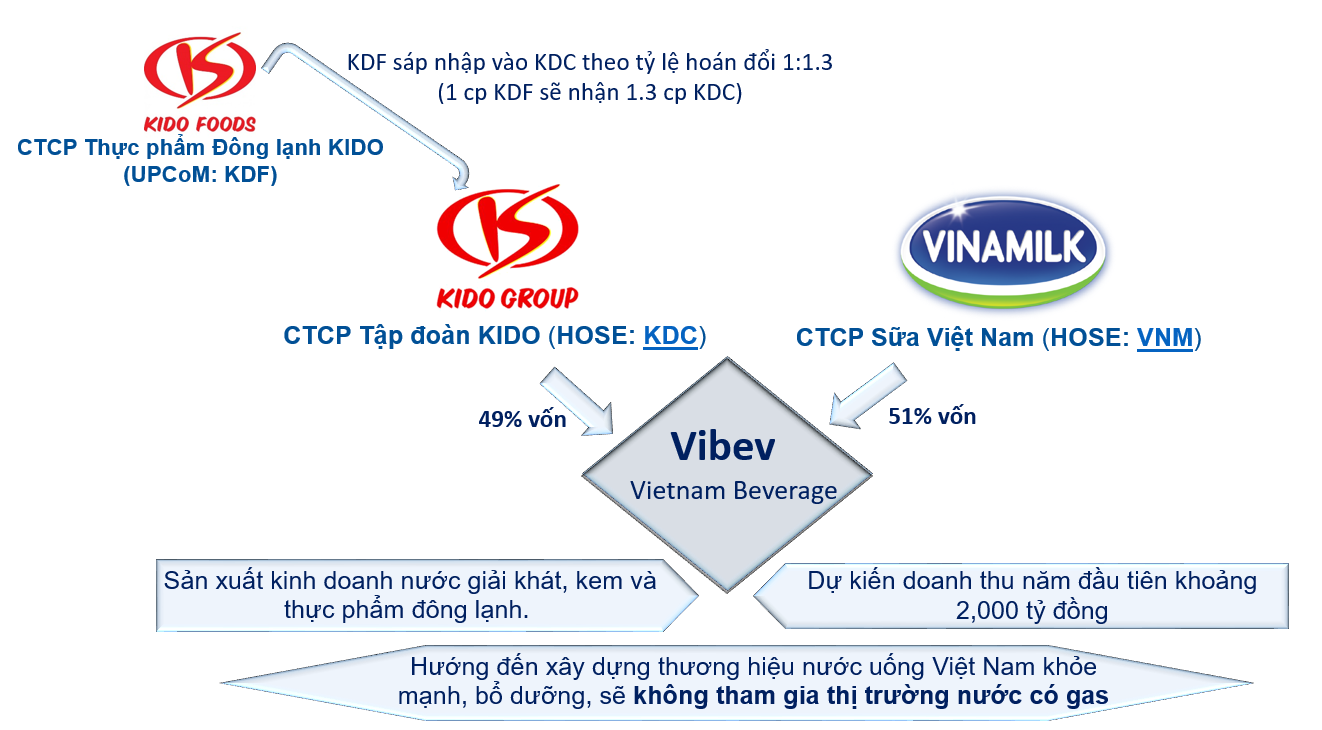

Cũng trong ngành thực phẩm, Tập đoàn KIDO (HOSE: KDC) lên kế hoạch sáp nhập Thực phẩm đông lạnh KIDO (HOSE: KDF) và dự tính đến tháng 10 năm nay có thể hoàn tất các thủ tục liên quan.

Sau khi hoàn thành sáp nhập KDF, KDC sẽ liên doanh cùng với Vinamilk (HOSE: VNM) để lấn sân sang ngành nước giải khát. Theo Phó Tổng Giám đốc KDC - ông Mai Xuân Trầm, ngành nước giải khát vẫn đang trong giai đoạn sơ khai và sẽ rất phát triển trong những năm tới. Thương hiệu liên doanh được đặt tên là Vietnam Beverage (Vibev) với tham vọng về một công ty nước giải khát của Việt Nam với quy mô tầm cỡ như ThaiBev của Thái Lan.

KDC hiện cũng đang có kế hoạch sáp nhập các Công ty con trong ngành dầu là Dầu thực vật Tường An (HOSE: TAC) và Tổng Công ty Công nghiệp Dầu Thực Vật Việt Nam (Vocarimex, UPCoM: VOC).

Chia sẻ tại ĐHĐCĐ 2020, Phó Tổng Giám đốc Nguyễn Thị Xuân Liễu nói: “Chúng tôi nhận thấy rằng chưa phát huy được tiềm năng của các công ty thành viên về sản xuất, về phân phối… Dòng tiền giữa các công ty thành viên cũng chưa được sử dụng hiệu quả. Những chi phí trung gian của việc cung ứng nguyên liệu làm cho chúng tôi thấy cần phải cải tiến.”

“Chúng ta mở rộng đa ngành thì mới phát triển bền vững trong một nền kinh tế có quá nhiều cạnh tranh”, bà Liễu nhấn mạnh. Vị Phó TGĐ cũng nêu lên sự khó khăn của môi trường kinh doanh giữa đại dịch Covid-19 để dẫn chứng rằng KDC cần gia tăng năng lực cạnh tranh nhờ sự cộng hưởng của các công ty thành viên.

Ngành xây dựng và bất động sản

“Thời gian tới, Coteccons có kế hoạch sáp nhập với Ricons hay không?”. Đó là câu hỏi của đa phần các cổ đông của CTCP Xây dựng Coteccons (HOSE: CTD) đã đặt ra trong cuộc họp ĐHĐCĐ thường niên năm 2020 diễn ra vào cuối tháng 6/2020.

Giải đáp thắc mắc của cổ đông, Chủ tịch Nguyễn Bá Dương cho rằng: “Chúng ta không loại trừ phương án đó, nhưng còn tùy thuộc vào nhiều yếu tố. Cá nhân tôi rất muốn sáp nhập giữa Coteccons và Ricons. Nhưng vấn đề đó phụ thuộc vào HĐQT và phải có ý kiến của các cổ đông. Sang năm có định hướng mới thì chúng tôi sẽ báo cáo với quý vị cổ đông”.

Được biết, việc sáp nhập Cotecons và Ricons cũng chính là một trong những nguyên nhân dẫn đến sự mâu thuẫn nội bộ của Cotecons lên đỉnh điểm. Tâm điểm xung đột là lời cáo buộc của nhóm cổ đông lớn đối với Ban lãnh đạo Coteccons liên quan đến các hành vi xung đột lợi ích.

Về tiến độ nâng sở hữu tại CTCP Khoáng sản và Xây dựng Bình Dương (HOSE: KSB), ông Phan Tấn Đạt - Chủ tịch CTCP DRH Holdings (HOSE: DRH) cho biết: “Đối với Khoáng sản và Xây dựng Bình Dương, năm 2019 Công ty tập trung nguồn lực để xây dựng các dự án nên chưa nâng tỷ lệ sở hữu tại đây, hiện DRH đang rà soát lại pháp lý để xin giấy phép nâng lên tỷ lệ 51% mà không cần chào mua công khai, nếu thuận lợi DRH sẽ tiến hành nâng tỷ lệ sở hữu tại KSB trong năm 2020”.

Ngành dược phẩm

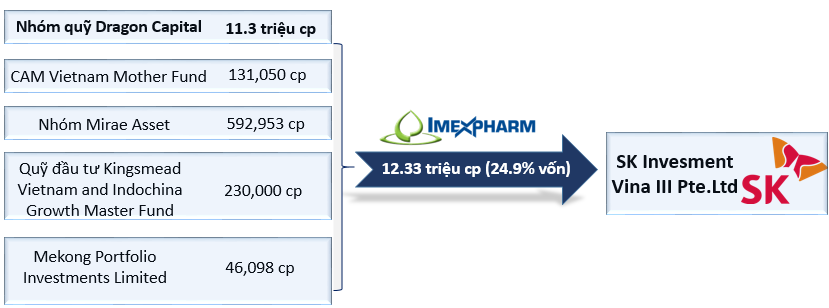

Ngày 29/05/2020, thành viên SK Invesment Vina III Pte.Ltd thuộc tập đoàn đa ngành Hàn Quốc SK Group đã nhận chuyển nhượng 12.33 triệu cp IMP của CTCP Dược phẩm Imexpharm (HOSE: IMP), tương đương tỷ lệ 25% cổ phần.

Giao dịch được thực hiện qua VSD nên giá trị chuyển nhượng không được công bố. Nếu tính theo mức giá IMP cuối phiên 29/05 là 54,200 đồng/cp thì giá trị của thương vụ này khoảng hơn 668 tỷ đồng.

Ngành dầu khí

Ngày 30/06/2020, HĐQT của Đầu tư và Sản xuất Petro Miền Trung (HOSE: PMG) đã quyết định chuyển nhượng 45% vốn điều lệ CTCP Dầu Khí V-Gas (công ty con) cho đối tác chiến lược Tokai Corporation.

V-Gas hiện có vốn điều lệ 225 tỷ đồng, trong đó PMG sở hữu 85.56%. HĐQT uỷ quyền cho TGĐ quyết định mức giá và các công việc cần thiết khác để hoàn thành việc chuyển nhượng.

Ngoài ra, PMG còn định hướng tái cấu trúc hoạt động kinh doanh qua việc chuyển nhượng hoạt động kinh doanh LPG bình và các trạm chiết nạp phục vụ chiết nạp LPG bình cho CTCP Gas Miền Trung (một Công ty con khác). HĐQT cũng đã thông qua phương án tăng vốn tại Gas Miền Trung bằng hình thức phát hành cổ phiếu riêng lẻ cho đối tác chiến lược Tokai Corporation.

Ngành logistics

Tổng CTCP Thiết bị Điện Việt Nam (Gelex, HOSE: GEX) dự kiến sẽ thoái vốn khỏi mảng logistics trong khoảng quý 2-3/2020 thông qua hình thức bán toàn bộ phần vốn góp của Gelex tại Công ty TNHH MTV Gelex Logistics (vốn điều lệ 1,210 tỷ đồng).

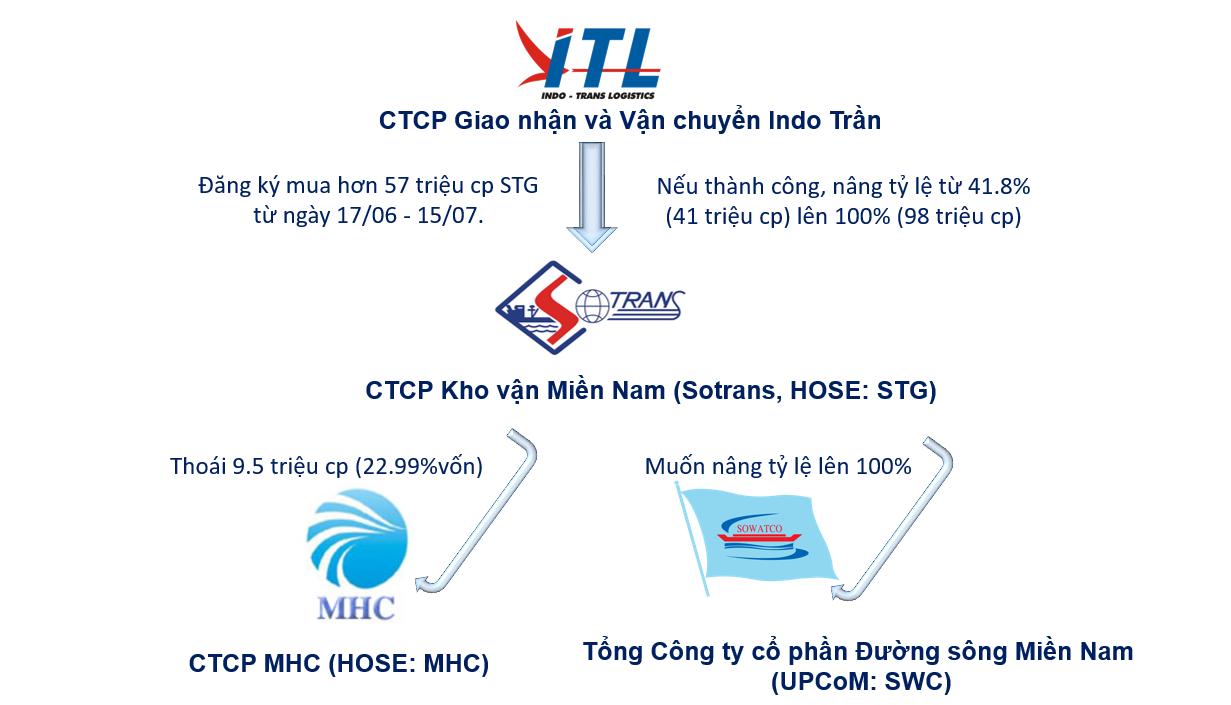

Trước đó, vào cuối tháng 02/2020, ĐHĐCĐ CTCP Kho vận Miền Nam (Sotrans, HOSE: STG) đã cho phép CTCP Giao nhận và Vận chuyển Indo Trần (cũng là cổ đông lớn thứ hai tại Sotrans, sau Gelex Logistics) tăng tỷ lệ sở hữu mà không cần chào mua công khai. Như vậy, bên mua toàn bộ cổ phần Gelex Logistics lần này nhiều khả năng chính là Indo Trần. Bởi thực tế, Sotrans cũng là đơn vị trực tiếp nắm giữ cổ phần tại Sowatco và Vietranstimex.

Ngày 19/06/2020, Sotrans cũng đã thoái toàn bộ vốn tại MHC và chính thức rút chân khỏi danh sách cổ đông lớn tại MHC. Trong diễn biến mới nhất, ĐHĐCĐ thường niên năm 2020 của Sowatco cũng đã thông qua việc chấp thuận chủ trương cho Sotrans hoặc Công ty TNHH MTV Đầu tư Hạ tầng Sotrans (SII) tiếp tục mua để sở hữu đến 100% vốn điều lệ của SWC mà không làm thủ tục chào mua công khai.

Hay như tại cuộc họp ĐHĐCĐ 2020 của CTCP Transimex (HOSE: TMS), Chủ tịch HĐQT Bùi Tuấn Ngọc đã hé lộ: “Công ty cũng có một bước tiến lớn khi đang nắm 41% CTCP Dịch vụ Vận tải và Thương mại (HNX: TJC). Hiện TJC đang có 2 con tàu, TMS sẽ kết hợp với TJC để phát triển ở khu vực các tuyến đường sông vùng Vịnh Bắc bộ”.

“Nhóm Công ty TMS hiện đang nắm hơn 50% Công ty Vinatrans Đà Nẵng nhưng chưa công bố ra công chúng. Đây là một đơn vị khai thác có hiệu quả, có quỹ đất và một kho ở cùng trong khu đất KCN Hòa Cầm mà Transimex Đà Nẵng đang khai thác và TMS sẽ cải tạo kho thường này thành kho lạnh, kho đông”, ông Ngọc chia sẻ thêm.

Các thương vụ M&A đã, đang và dự kiến sẽ thực hiện năm 2020  |

Tiên Tiên