5 cổ phiếu “hợp” nhà đầu tư mệnh Thuỷ trong năm Giáp Thìn 2024

Hành Thủy và Hỏa là hai mệnh có mối quan hệ khắc nhau, do đó với Giáp Thìn năm 2024 mang hành Hỏa, nhà đầu tư mệnh Thủy cần đề cao sự an toàn trong quá trình đầu tư.

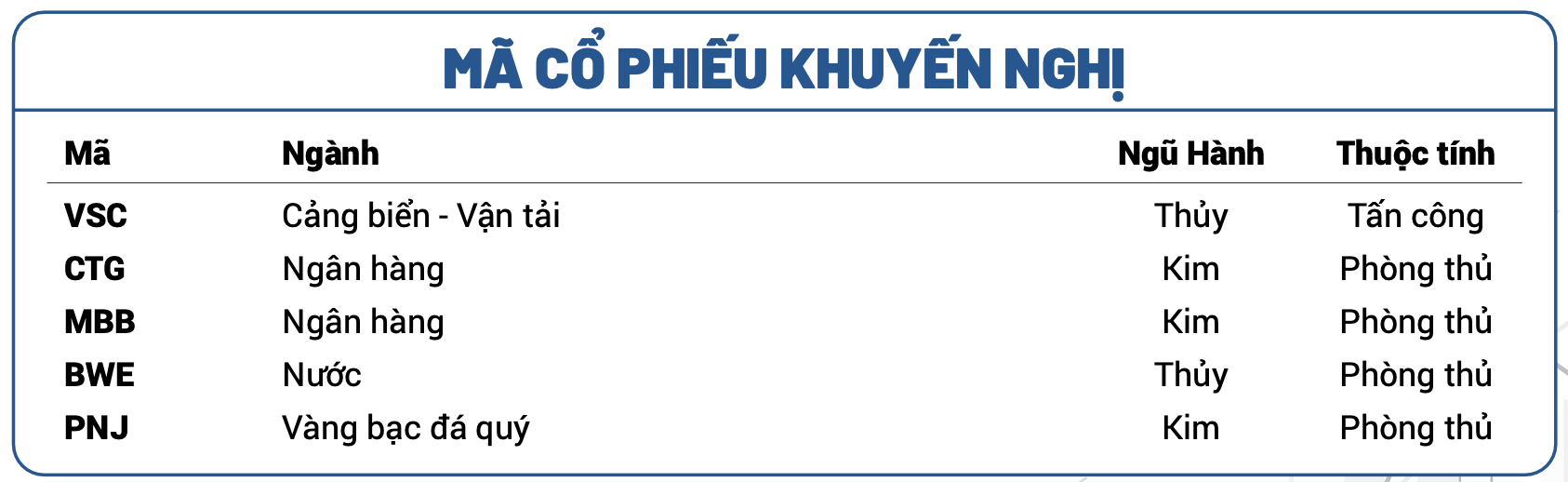

Trên cơ sở (1) Ưu tiên các ngành đang có mức tăng trưởng cao nhờ hưởng lợi từ chính sách Chính phủ hay hưởng lợi từ việc mức tăng trưởng chung của nền kinh tế Việt Nam được dự báo vẫn ở mức cao trong các năm tới; (2) Ưu tiên các doanh nghiệp đầu ngành để tận dụng tối đa sự tăng trưởng của ngành, Chứng khoán BIDV (BSC) đã đưa ra 5 cổ phiếu hợp với nhà đầu tư mệnh Thuỷ theo cả 2 trường phái tấn công (VSC) và phòng thủ (CTG, MBB, BWE, PNJ).

Các cổ phiếu tấn công có dự phóng tăng trưởng doanh thu và lợi nhuận trong năm 2024 lớn hơn 20%. Các cổ phiếu phòng thủ có mức định giá hợp lý, rẻ, với P/E, P/B xấp xỉ trung bình 3 năm gần nhất, hoặc trả cổ tức ổn định, thị phần ở mức tốt trong ngành.

Viconship (VSC) hoạt động trong lĩnh vực dịch vụ đại lý container, tàu biển và môi giới hàng hải, chủ yếu tại cụm cảng Hải Phòng. Theo BSC, với tỷ lệ nợ/vốn chủ sở hữu thấp (chỉ khoảng 30%) cùng với lượng tiền mặt tương đối cao (tiền và các khoản đầu tư tài chính ngắn hạn khoảng 700 tỷ đồng bằng 50% vay nợ dài hạn) đảm bảo an toàn tài chính cho VSC.

Bên cạnh đó, VSC còn sở hữu quy mô cụm cảng lớn. Sau khi mua lại cảng Nam Hải Đình Vũ từ phía GMD, VSC sở hữu vị thế lớn nhất trong cụm cảng Hải Phòng. Việc mua thêm cảng giúp cho VSC về (1) giảm thiểu chi phí vận hành nhờ lợi thế cầu cảng dài hơn 800m (2) hạn chế việc phải thuê ngoài khi có tàu trùng lịch, giúp tối ưu hóa doanh thu. Với lợi thế về quy mô và tiềm năng tăng trưởng của khu vực sẽ đảm bảo cho tốc độ tăng trưởng của VSC trong giai đoạn 2024-2026.

VietinBank (CTG) là 1 trong 3 ngân hàng quốc doanh trên thị trường chứng khoán với vị thế hàng đầu về quy mô tổng tài sản và vốn chủ sở hữu. Nhờ việc gia tăng danh mục cho vay bán lẻ (ngược với xu hướng chung của ngành), CTG đang duy trì NIM tốt hơn các ngân hàng.

BSC cho rằng việc mạnh tay xử lý nợ và trích lập dự phòng tạo tiền đề tăng trưởng từ 2025. BSC dự kiến chi phí tín dụng của ngân hàng vẫn còn duy trì cao trong 2024 nhưng sẽ bắt đầu hạ nhiệt từ 2025 trở đi, giúp tăng trưởng lợi nhuận đạt >20%/năm trong 2025-2026. Ngoài ra, với P/B 2024F = 1,0x, CTG đang được trả giá rẻ tương đương các ngân hàng tư nhân.

MB (MBB) với lợi thế nguồn vốn CASA giá rẻ, đã thể hiện khả năng bảo vệ NIM tốt hơn các ngân hàng cạnh tranh khi đang sở hữu NIM riêng lẻ dẫn đầu toàn ngành. BSC thận trọng dự báo NIM 2024F của MBB sẽ phục hồi 10bps YoY.

Trung bình giai đoạn 2023F-2027F, BSC dự báo MBB ghi nhận (1) tăng trưởng tín dụng đạt >20% nhờ việc được chỉ định tiếp quản 1 TCTD yếu kém, (2) NIM đạt >5.0% thuộc top đầu ngành nhờ lợi thế nguồn CASA ổn định từ hệ sinh thái quân đội, giúp (3) ROAE đạt >20%. Định giá cũng tương đối rẻ so với ngành với P/B 2024F = 0,8x với ROAE 2024F = 23% so với lần lượt 0,9x và 18% trung bình các ngân hàng tư nhân trong danh sách theo dõi của BSC.

Biwase (BWE) là đơn vị độc quyền trong lĩnh vực cung cấp nước sạch và xử lý rác thải hoạt động tại khu vực tỉnh Bình Dương. Trong đó, lĩnh vực cung cấp nước sạch hiện đóng góp chính vào kết quả kinh doanh của Công ty đang được hưởng lợi thế lớn nhờ khả năng thu hút nguồn vốn đầu tư tại khu vực tỉnh Bình Dương.

BWE có tài chính lành mạnh với lượng tiền mặt và tương đương tiền duy trì ở mức xấp xỉ 1.000 tỷ đồng, cổ tức duy trì 12%/mệnh giá là mức tương đối hấp dẫn. Doanh thu và lợi nhuận tăng trưởng bền vững nhờ nhu cầu đô thị hóa và phát triển công nghiệp. Ngoài ra, giá bán đầu ra được điều chỉnh tăng theo chu kì giúp đảm bảo tăng trưởng bền vững cho doanh nghiệp.

Với lợi thế sở hữu nguồn tiền mặt dồi dào, BWE đã tiến hành tăng tỷ lệ sở hữu tại các công ty nước khu vực đồng bằng sông Cửu Long nhằm tận dụng lợi thế tăng trưởng cao trong thời gian sắp tới tại khu vực này khi hạ tầng giao thông hoàn thành và tỷ lệ đô thi hóa được gia tăng tại các khu vực như Đồng Nai, Cần Thơ,...

PNJ là doanh nghiệp kim hoàn có hệ thống bán lẻ lớn nhất Việt Nam. Liên tục khai trương cửa hàng, đến nay đã có hơn 240 cửa hàng PNJ phân bố tại nhiều tỉnh thành cả nước. Ngoài thị trường trong nước, thương hiệu PNJ cũng có mặt tại 13 quốc gia trên 4 Châu lục.

BSC dự báo trong năm 2024, PNJ sẽ tiếp tục tăng trưởng trên mức nền cao, nhờ các yếu tố: (1) tiếp tục mở rộng thị phần, (2) gia tăng độ phủ cửa hàng và (3) tối ưu hóa chi phí hoạt động. Ngoài ra, định giá đã được chiết khấu sâu so với KQKD với PE FW 2024 =12,4 lần – thấp hơn trung bình lịch sử 5 năm là 15,2 lần.

Xem thêm tại cafef.vn