Cổ đông Chứng khoán Kafi thông qua phương án phát hành 250 triệu cổ phiếu để tăng vốn

Sau khi được ĐHĐCĐ phê duyệt thông qua hình thức lấy ý kiến bằng văn bản, CTCP Chứng khoán Kafi đã công bố Nghị quyết của HĐQT phê duyệt phương án tăng vốn điều lệ lệ lên tối đa 5.000 tỷ đồng.

Cụ thể, Kafi dự kiến chào bán 250 triệu cổ phiếu cho cổ đông hiện hữu theo phương thức thực hiện quyền mua. Tỷ lệ thực hiện quyền 1:1, tức cổ đông sở hữu 1 cổ phần tương đương 1 quyền mua, 1 quyền mua được mua 1 cổ phần. Giá chào bán 10.000 đồng/cổ phiếu. Cổ phiếu phát hành thêm không bị hạn chế chuyển nhượng.

Cổ đông được chuyển nhượng quyền mua cổ phần 1 lần duy nhất cho đối tượng khác trong thời gian đăng ký mua và trước ngày kết thúc thời gian đăng ký mua ít nhất 5 ngày. Cổ đông không được chuyển nhượng quyền mua cổ phần cho nhà đầu tư nước ngoài.

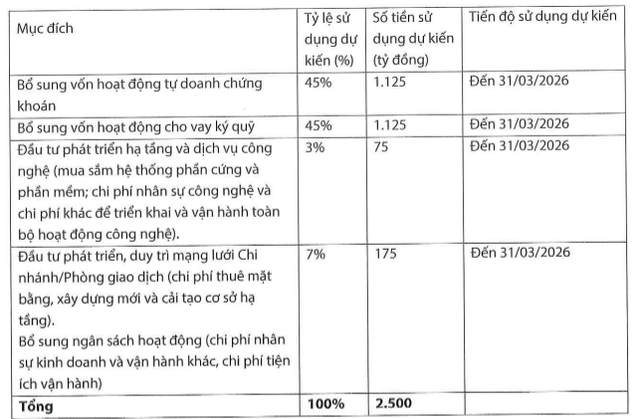

Toàn bộ vốn huy động được sẽ được sử dụng vào các hoạt động của công ty. Tiến độ sử dụng dự kiến đến 31/3/2026.

Nguồn: Chứng khoán Kafi

Kafi chưa công bố thời gian triển khai chào bán cổ phần. Nếu hoàn tất đợt phát hành này, Kafi sẽ tăng vốn điều lệ lên gấp đôi, đạt 5.000 tỷ đồng.

Chứng khoán Kafi tiền thân là Chứng khoán Hoàng Gia với vốn điều lệ 20 tỷ đồng. Năm 2019, Công ty đổi tên thành Chứng khoán Globalmind Capital.

Sau sự xuất hiện của giới chủ mới vào năm 201, công ty này liên tục tăng vốn trong 3 năm qua. Năm 2022, công ty tăng vốn từ 155 tỷ đồng (năm 2019) lên 1.000 tỷ đồng. Năm 2023 tiếp tục nâng lên 1.500 tỷ đồng và đạt 2.500 tỷ đồng vào nửa đầu năm 2024.

Tại thời điểm quý III/2024, Chứng khoán Kafi có 2 cổ đông lớn là CTCP Uniben và Gentle Sun Investments, lần lượt nắm giữ 10,065% và 20% vốn.

Uniben là doanh nghiệp sở hữu Mì 3 miền, trà mật ong Boncha và có nhiều mối liên hệ với VIB. Sau nhiều lần mua vào bán ra cổ phiếu VIB, theo danh sách cổ đông sở hữu từ 1% vốn điều lệ trở lên của VIB công bố ngày 27/09 vừa qua, Uniben nắm giữ 116,2 triệu cổ phiếu VIB tương ứng 3.901% vốn tại VIB, tăng so với mức 2,617% tại thời điểm công bố hồi đầu tháng 8/2024.

Về tình hình kinh doanh gần nhất, theo báo cáo tài chính quý III/2024, Chứng khoán Kafi ghi nhận doanh thu hoạt động hơn 264 tỷ đồng, tăng 105,3% so với cùng kỳ.

Trong đó, mảng tự doanh đóng góp gần 152 tỷ đồng, tăng gần 62%. Tăng mạnh nhất là hoạt động cho vay khi gấp 4 lần cùng kỳ, đem về 86 tỷ đồng.

Đáng chú ý, nghiệp vụ môi giới đem về 26 tỷ đồng gấp hơn 2 lần cùng kỳ nhưng chi phí mảng này lên tới gần 27 tỷ đồng. Qua đó, mảng môi giới của Chứng khoán Kafi lỗ thuần hơn 800 triệu đồng.

Kết quả, Chứng khoán Kafi báo lãi ròng quý III/2024 đạt hơn 43 tỷ đồng, tăng 15% so với cùng kỳ.

Lũy kế 9 tháng đầu năm, doanh thu hoạt động của Chứng khoán Kafi mang về doanh thu gần 616 tỷ đồng; lợi nhuận sau thuế đạt hơn 117 tỷ đồng lần lượt tăng 95% và 72% so với cùng kỳ.

Tại thời điểm 30/9/2024, tổng tài sản của Chứng khoán Kafi ở mức 12.795 tỷ đồng, tăng tới 96% so với đầu năm.

Danh mục tài sản chính FVTPL chiếm 7.547,2 tỷ đồng, tương đương 59% tổng tài sản, và tăng 65% so với đầu năm. Trong đó, chiếm tỷ trọng lớn nhất là giấy tờ có giá và tiền gửi có hạn với giá gốc 5.471 tỷ đồng, gồm 2.471 tỷ đồng giấy tờ có giá của BIDV và 1.363 tỷ đồng giấy tờ có giá của VIB.

Danh mục cổ phiếu niêm yết có giá gốc 607,5 tỷ đồng, tạm lãi 37 tỷ đồng, bao gồm 360 tỷ đồng cổ phiếu VIB, còn lại là cổ phiếu khác.

Trái phiếu chưa niêm yết của tổ chức tín dụng có giá gốc 977 tỷ đồng, gồm 310 tỷ đồng trái phiếu của Vietcombank, 217 tỷ đồng trái phiếu của VIB, 100 tỷ đồng trái phiếu của BID và trái phiếu khác 350 tỷ đồng. Chứng khoán Kafi thuyết minh trong số các trái phiếu chưa niêm yết này có 400 trái phiếu mệnh giá 400 tỷ đồng được sử dụng làm tài sản bảo đảm cho khoản vay ngắn hạn của công ty.

Dư nợ cho vay đạt gần 4.680 tỷ đồng, tăng 3,2 lần so với đầu năm, chủ yếu là cho vay hoạt động ký quỹ.

Bên kia bảng cân đối kế toán, tổng nợ phải trả ghi nhận 10.108 tỷ đồng, tăng gấp đôi so với đầu năm. Trong đó, vay nợ tài chính chiếm 9.874 tỷ đồng, 4.887 tỷ đồng trong số này là vay ngân hàng, gần 5.000 tỷ đồng còn lại là vay từ các tổ chức cá nhân theo các gói giao dịch K-Wealth.

Hà Ly

Xem thêm tại antt.nguoiduatin.vn