|

| Nguồn: Widata.vn. Đồ họa tư liệu |

Lý giải nguyên nhân nợ xấu gia tăng, Ngân hàng Nhà nước (NHNN) cho rằng nhiều khách hàng khó khăn từ dịch Covid -19, mới khôi phục lại sản xuất kinh doanh do được áp dụng các chính sách cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ và cho vay mới, lại tiếp tục thiệt hại do cơn bão số 3 nên hầu như không có khả năng khắc phục, không đáp ứng các điều kiện vay mới, dẫn tới nguy cơ nợ xấu gia tăng.

Thông tư 06/2024/TT-NHNN ngày 18/6/2024 sửa đổi, bổ sung một số điều của Thông tư số 02/2023/TT-NHNN ngày 23/4/2023 của Thống đốc NHNN Việt Nam quy định về tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ, nhằm hỗ trợ khách hàng gặp khó khăn sẽ hết hiệu lực vào cuối năm nay. Điều này cũng dấy lên nỗi lo nợ xấu ẩn mình dưới dạng cơ cấu nợ và giữ nguyên nhóm nợ sẽ phơi bày trong khi bộ đệm dự phòng nợ xấu của các ngân hàng trong xu hướng giảm.

Toàn cảnh bức tranh nợ xấu

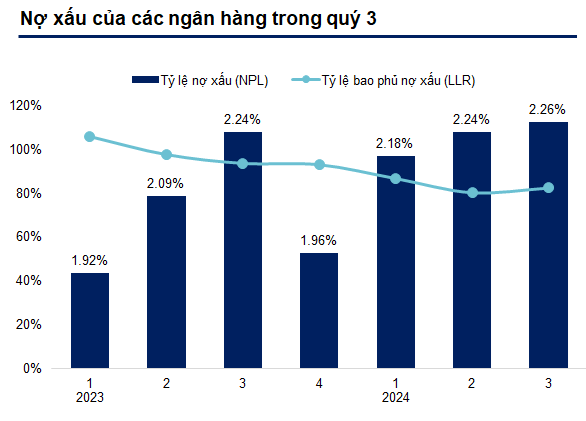

Tính đến hết quý III/2024, nợ xấu các ngân hàng đang niêm yết khoảng 250 nghìn tỷ đồng, tương ứng tỷ lệ 2,26%, tăng nhẹ 2 điểm cơ bản so với quý trước song vẫn trong xu hướng tăng từ quý IV/2022 đến nay; còn lại “tảng băng chìm” phần lớn ở khối chưa niêm yết hay các bên đang tái cơ cấu.

Soi kỹ bức tranh nợ xấu quý III/2024 của ngành Ngân hàng cho thấy nợ xấu đang tăng nhẹ ở các nhóm ngân hàng. Trong nhóm các ngân hàng quốc doanh, mức nợ xấu của BIDV tăng mạnh. Với các ngân hàng nhóm cho vay doanh nghiệp, mức nợ xấu cũng tiếp tục đà tăng, ngoại trừ HDBank và Maritime Bank. Ở nhóm cá nhân, hai ngân hàng có mức dư nợ gia tăng nhiều nhất cũng có nợ xấu tăng nhiều nhất, đó là VIB và TPBank. Ở nhóm các ngân hàng khác, nợ xấu tăng mạnh ở BaoVietBank và giảm mạnh ở VietABank.

Phân hoá rõ nét tỷ lệ bao phủ nợ xấu “Tỷ lệ bao phủ nợ xấu không còn dày và chỉ tương đương trước Covid-19. Các ngân hàng thương mại tư nhân quy mô nhỏ có bộ đệm dự phòng thấp hơn nhóm các ngân hàng thương mại quốc doanh. Tuy nhiên, các ngân hàng thương mại quốc doanh cũng có thể sẽ duy trì chi phí trích lập dự phòng ở mức cao để làm dày bộ đệm dự phòng của mình”. Ông Cao Việt Hùng - Giám đốc phân tích ngành tài chính tại Công ty Chứng khoán ACB. |

Cụ thể, trong nhóm quốc doanh, chỉ số nợ xấu BIDV quý III/2024 đạt 1,71%, tăng 19 điểm cơ bản so với quý trước và 11 điểm cơ bản so với cùng kỳ. Tỷ lệ bao phủ nợ xấu (LLR) quý 3/2024 tiếp tục giảm xuống mức thấp nhất trong 3 năm qua là 115,7% (giảm 16 điểm phần trăm so với quý trước và giảm 43 điểm phần trăm so với cùng kỳ).

Trong nhóm chuyên cho vay doanh nghiệp, MBBank ghi nhận tỷ lệ nợ xấu tăng mạnh so với quý trước. Tỷ lệ nợ xấu đạt 2,23%, tương ứng gần 16.000 tỷ đồng, tăng 60 điểm cơ bản so với quý trước và 35 điểm cơ bản so với cùng kỳ. Tỷ lệ nợ xấu quý 3/2024 tăng so với quý trước chủ yếu do nợ nhóm 3 (nợ dưới tiêu chuẩn) lên tới trên 6.000 tỷ đồng tăng 65% so với quý trước; nợ nhóm 4 (nợ nghi ngờ) tăng 51%, lên trên 5.500 tỷ đồng; nợ nhóm 5 (nợ có khả năng mất vốn) hơn 4.000 tỷ đồng, tăng 59%. Trong khi đó, tỷ lệ LLR hợp nhất đạt 68,8% (giảm 33 điểm phần trăm so với quý trước và giảm 53 điểm phần trăm so với cùng kỳ), thấp hơn nhiều năm gần đây.

Với nhóm cho vay cá nhân, nợ xấu quý III/2024 của VIB khoảng 11.460 tỷ đồng, tương ứng tỷ lệ 3,85%, tăng 19 điểm cơ bản so với quý trước và tăng 17 điểm cơ bản so với cùng kỳ. Tỷ lệ bao phủ nợ của VIB giảm còn 47,15%.

Đệm dự phòng chỉ tương đương trước Covid-19

Trong bối cảnh nợ xấu vẫn trên đà tăng, chất lượng tài sản tại nhiều nhà băng duy trì ở mức tương đối xấu trong quý III/2024.

Nợ tái cơ cấu theo Thông tư số 02/2023/TT-NHNN chiếm tỷ trọng khoảng 0,8%, NHNN cho phép kéo dài thời gian tái cơ cấu nợ đến hết năm 2024, qua đó, giúp giảm bớt áp lực lên chất lượng tài sản của các ngân hàng. Cũng theo ông Hùng, việc cơ cấu nợ không làm giảm chi phí trích lập dự phòng, do các ngân hàng vẫn phải trích lập 100% nợ tái cơ cấu đến cuối năm 2024.

Chưa kịp gượng dậy sau bão dịch, quý III/2024 vừa qua là thời điểm nhiều doanh nghiệp, khách hàng vay vốn chịu thiệt hại bởi cơn bão số 3 Yagi, tỷ lệ nợ xấu tại các ngân hàng. Thống kê của NHNN cho thấy số lượng khách hàng của các ngân hàng chịu ảnh hưởng của cơn bão số 3 khá lớn, khoảng 192 nghìn khách hàng. Trong đó, nhiều khách hàng bị thiệt hại lớn, thậm chí thiệt hại toàn bộ về tài sản hình thành từ vốn vay, dẫn đến khó khăn trong việc trả nợ ngân hàng.

Theo ông Lê Hoài Ân - Chuyên gia tài chính về ngân hàng, tỷ lệ nợ xấu nội bảng toàn hệ thống hiện ở mức khoảng 5%, phản ánh áp lực gia tăng từ các khoản vay trong lĩnh vực bất động sản, tiêu dùng và nông nghiệp, đặc biệt sau thiệt hại do cơn bão Yagi. Nhiều khách hàng trong khu vực bị ảnh hưởng đã không thể hoàn trả nợ đúng hạn, khiến tỷ lệ nợ xấu ở một số ngân hàng địa phương gia tăng.

Cũng theo vị chuyên gia này, khi Thông tư 06/2024/TT-NHNN hết hiệu lực, các khoản nợ tái cơ cấu sẽ phải chuyển nhóm, làm tăng nợ xấu danh nghĩa. Trong khi đó, bộ đệm dự phòng nợ xấu của các ngân hàng vốn đã giảm do lợi nhuận bị bào mòn bởi trích lập dự phòng, nay sẽ tiếp tục chịu áp lực. “Các ngân hàng cần tập trung vào tăng cường trích lập dự phòng, đồng thời đẩy mạnh thu hồi nợ và xử lý tài sản đảm bảo. Bên cạnh đó, cần xây dựng hệ thống cảnh báo sớm để giám sát chặt chẽ danh mục tín dụng, giúp phát hiện kịp thời các khoản vay có dấu hiệu rủi ro” - ông Ân khuyến nghị.

Lo nợ xấu, lãi suất khó giảm sâu Từ năm 2020 đến nay, đại dịch Covid-19 để lại nhiều hậu quả nghiêm trọng với mọi mặt của hoạt động kinh tế - xã hội, sức khoẻ doanh nghiệp và người dân bị bào mòn. Số liệu của Tổng cục Thống kê cho thấy, số doanh nghiệp rút khỏi thị trường vẫn ở mức cao và liên tục tăng từ 2020 đến nay. Riêng 10 tháng năm 2024, tổng số doanh nghiệp rút lui khỏi thị trường vượt mức cả năm 2023 (172.600 doanh nghiệp) với con số 173.200 doanh nghiệp, tăng 18,4% so với cùng kỳ. Trong phiên chất vấn tại kỳ họp 8 của Quốc hội về lĩnh vực ngân hàng tuần qua, Thống đốc NHNN Nguyễn Thị Hồng cho biết, do sụt giảm nguồn thu đáng kể sau dịch bệnh nên số lượng doanh nghiệp và người dân gặp khó khăn trong trả nợ vay ngân hàng và không trả được nợ tăng cao. Để kiểm soát số nợ xấu này, lãnh đạo NHNN nêu rõ nhiều giải pháp. “Từ góc độ các tổ chức tín dụng, khi cho vay, ngân hàng cần thẩm định, đánh giá kỹ lưỡng về khả năng trả nợ của khách hàng vay để đảm bảo kiểm soát nợ xấu mới phát sinh” - Thống đốc Nguyễn Thị Hồng lưu ý. Với nợ xấu hiện hữu, tích cực xử lý nợ xấu thông qua đôn đốc khách hàng trả nợ cũng như thu nợ hoặc phát mại tài sản song vẫn rất khó khăn, dù NHNN cũng đã có khuôn khổ pháp lý cho hoạt động của Công ty TNHH Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC), các công ty mua bán nợ tham gia xử lý nợ xấu. Nợ xấu có nghĩa là khi khách hàng không trả được nợ, trong khi đó tiền cho vay là tiền huy động của người dân và tổ chức tín dụng vẫn phải trả lãi cho người dân. Trường hợp nợ xấu vẫn tiếp tục tăng cao và khó có thể giải quyết được, theo Thống đốc, ngân hàng sẽ khó giảm lãi suất cho vay, thậm chí có thể phải tăng lãi suất để bù đắp cho chi phí dự phòng. Đến nay hệ thống các tổ chức tín dụng đã dành nguồn lực tài chính của mình giảm khoảng từ 50.000 - 60.000 tỷ đồng giảm lãi suất cho các khách hàng. |