Quy mô vốn chủ sở hữu của ngân hàng có nghĩa gì với nhà đầu tư?

Vào ngày 28/11/2022, Ngân hàng Nhà nước (NHNN) đã chấp thuận việc tăng vốn điều lệ của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) thêm hơn 22,377 tỷ đồng. Sau khi tăng vốn thành công, vốn điều lệ của VPBank đạt 67,434 tỷ đồng, vươn lên trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống.

Quy mô vốn chủ sở hữu của ngân hàng có nghĩa gì với nhà đầu tư?

Vào ngày 28/11/2022, Ngân hàng Nhà nước (NHNN) đã chấp thuận việc tăng vốn điều lệ của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) thêm hơn 22,377 tỷ đồng. Sau khi tăng vốn thành công, vốn điều lệ của VPBank đạt 67,434 tỷ đồng, vươn lên trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống.

Nhưng tham vọng của ban lãnh đạo ngân hàng không dừng lại ở đó. Xuyên suốt 2 năm qua, Ngân hàng đã trong quá trình đàm phán với đối tác chiến lược để phát hành thêm tối đa 15% vốn điều lệ và ngân hàng sẽ thu thêm 36,000 tỷ với thương vụ này. Câu hỏi đặt ra là, sau khi bán vốn thành công, quy mô vốn lớn của VPBank có ý nghĩa gì với các nhà đầu tư trong nước?

Ngân hàng với tiềm lực tài chính số 1 – sắp tới sẽ là cuộc đua “song mã”?

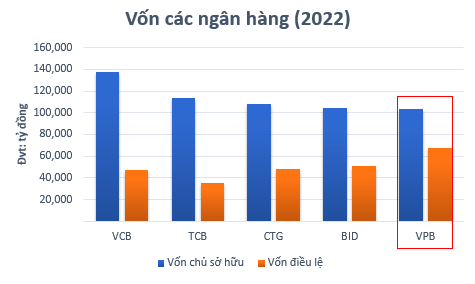

Theo thống kê, vào 31/12/2022 nếu xét theo chỉ tiêu vốn điều lệ, VPBank đang là ngân hàng có tiềm lực tài chính mạnh nhất nhưng nếu xét theo chỉ tiêu vốn chủ sở hữu thì cuộc đua lại trở nên gay cấn hơn nhiều với Vietcombank đang đứng top 1 trong khi các ngân hàng Techcombank, VietinBank, BIDV và VPBank theo sát trong top 5. Tuy nhiên, thứ tự này có nhiều thay đổi khi VPBank đã bán vốn thành công cho đối tác chiến lược ngay trong những ngày cuối quý 1/2023.

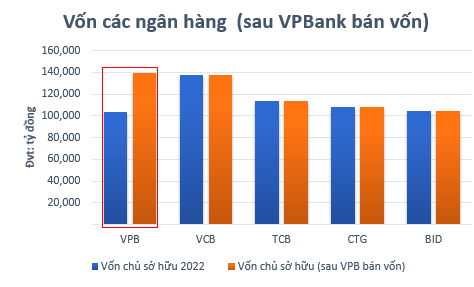

Căn cứ vào thông tin chính thức từ ngân hàng, khoản đầu tư từ SMBC sẽ mang lại cho VPBank 35.9 nghìn tỷ đồng vốn cấp 1 (tương đương mức giá 30,160 đồng/cổ phiếu); theo đó vốn chủ sở hữu của các ngân hàng hiện tại như sau:

Như vậy, nếu chưa tính kết quả kinh doanh quý 1/2023, sau khi bán vốn cho nhà đầu tư chiến lược nước ngoài thành công, VPBank sẽ xếp thứ 1 về vốn chủ sở hữu toàn hệ thống và đạt khoảng 140 nghìn tỷ, nhỉnh hơn Vietcombank ở mức khoảng 138 nghìn tỷ đồng và đã bỏ xa các ngân hàng còn lại trong top 5 với vốn chủ sở hữu từ 104 nghìn tỷ đến 113 nghìn tỷ đồng. Vị thế ngân hàng có tiềm lực mạnh mẽ nhất hệ thống (xét các ngân hàng đang niêm yết) trong thời gian còn lại của 2023 có vẻ sẽ là cuộc đua “song mã” giữa “trăng sáng” Vietcombank và “ngôi sao đang lên” VPBank. Theo đó, VPBank từ một ngân hàng hàng đầu trong khối NHTM cổ phần nay đã bắt đầu vươn lên xứng tầm với các ngân hàng quốc doanh về mặt tiềm lực tài chính – Big 4 nay đã trở thành “Big 4+1” sau quý 1/2023.

Tiềm lực tài chính: Vốn chủ sở hữu không chỉ là con số

Thực tế, việc thống kê vốn chủ sở hữu không chỉ cho mục đích xếp hạng các ngân hàng mà việc này còn có nhiều tầng ý nghĩa sâu hơn.

Thứ nhất, với vốn chủ sở hữu hàng đầu thì tỷ lệ an toàn vốn (CAR) theo tiêu chuẩn Basel II của VPBank theo tính toán sẽ sớm đạt mức 20% (hiện tại tỷ lệ này khoảng 15%), điều này giúp VPBank có nhiều lợi thế trong việc giành được hạn mức tín dụng từ NHNN trong bối cảnh tăng trưởng tín dụng 2023 được định hướng giới hạn chỉ 14-15% trong toàn hệ thống. Dẫn chứng là năm 2022, ngân hàng mẹ VPBank đã được cấp room tín dụng khoảng hơn 30% trong bối cảnh nhiều ngân hàng không được ưu tiên cấp room. Với quy mô vốn bứt phá mạnh mẽ ngay trong quý 1, đồng thời là một trong các ngân hàng tích cực trong công tác hỗ trợ NHNN ổn định hệ thống, ước tính trong 2023 VPBank sẽ được cấp room tín dụng khoảng 33%, đóng góp tích cực cho kết quả kinh doanh 2023 của ngân hàng.

Thứ hai, trong bối cảnh tăng trưởng huy động sẽ còn nhiều thách thức trong môi trường lãi suất cao hiện tại do Fed vẫn đang miệt mài với cuộc chiến chống lạm phát và chu kỳ thắt chặt đang được dự đoán không thể đạt đỉnh trước 6 tháng đầu năm nay thì tiềm lực tài chính mạnh mẽ từ thương vụ bán vốn thành công diễn ra sớm ngay trong tháng 3 này sẽ giúp ngân hàng bổ sung nguồn lực, giảm bớt áp lực lên chi phí vốn qua đó có thêm cơ sở hoàn thành kế hoạch kinh doanh trong điều kiện môi trường vĩ mô vẫn nhiều thách thức như hiện nay.

Cuối cùng, từ góc nhìn của nhà đầu tư, cổ tức tiền mặt từ lâu vẫn được hoan nghênh và riêng đối với cổ đông ngân hàng, đây còn là điều mong mỏi khi NHNN không còn "siết" việc chia cổ tức bằng tiền mặt khiến nhiều cổ đông có cơ hội nhận được tiền “tươi” sau nhiều năm trông ngóng. Cụ thể, theo Chỉ thị 01/CT-NHNN vào đầu năm, khác với 3 năm trước, NHNN không còn yêu cầu các ngân hàng thương mại không chia cổ tức bằng tiền mặt. Với hành lang pháp lý nay đã thông thoáng, nhiều ngân hàng đã lên kế hoạch chi cổ tức tiền mặt cho cổ đông trong 2023. Đối với VPBank, với nền tảng vốn đã đạt được vào cuối 2022 cũng như thương vụ bán vốn đã hoàn thành sớm ngay trong tháng này, chúng tôi đánh giá VPBank hoàn toàn có cơ sở đảm bảo cho tăng trưởng cao theo kế hoạch trong 4-5 năm tới, vì vậy Hội đồng Quản trị hoàn toàn có thể cân nhắc trình Đại hội đồng cổ đông chia cổ tức tiền mặt lên đến 10% trong năm nay.

Như vậy, với quy mô vốn lớn, ngân hàng được kỳ vọng có triển vọng tăng trưởng bền vững của room tín dụng không chỉ trong năm nay mà còn trong các năm sau. Theo đó có thể kỳ vọng kết quả kinh doanh với nhiều điểm sáng sẽ phản ánh vào giá cổ phiếu đang chiết khấu rất hấp dẫn và đem về quả ngọt cho các cổ đông của ngân hàng.