|

Lãi suất cao - cầu thấp nên tín dụng hồi phục bấp bênh

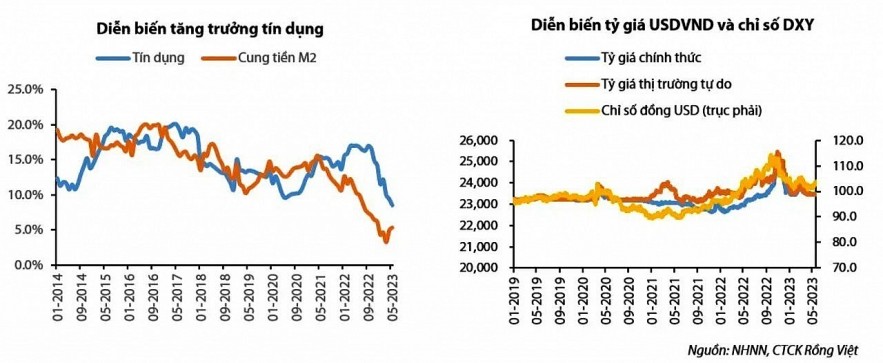

Ngân hàng Nhà nước (NHNN) trong thời gian qua đã liên tục cập nhật tình hình tăng trưởng tín dụng. Cụ thể, theo số liệu thống kê từ Công ty Chứng khoán Rồng Việt (VDSC), tại thời điểm cuối tháng 4/2023, tăng trưởng tín dụng đạt 2,75% so với cuối năm 2022, cao hơn mức tăng 2,57% vào ngày 20/4.

Tuy nhiên, xu hướng trong tháng 5/2023 là không khả quan. Tính đến ngày 9/5, tăng trưởng tín dụng chỉ đạt 2,69% và số liệu mới cập nhật nhất (tính đến ngày 16/5) chỉ đạt 2,72% so với cuối năm 2022. Tăng trưởng tín dụng so với cùng kỳ chỉ đạt 9,3%, thấp hơn nhiều so với mục tiêu tăng trưởng 14 - 15% của năm 2023.

Theo các chuyên gia của VDSC, trái với sự phục hồi tương đối tốt trong hai tháng trước, xu hướng phục hồi của tăng trưởng tín dụng không phải là một đường thẳng - điều này hàm ý cung - cầu vốn khó gặp nhau. “Nguyên nhân là do nhu cầu vay vốn của doanh nghiệp, người dân giảm trong bối cảnh kinh tế khó khăn; các gói ưu đãi lãi suất hiện tại chưa đi vào thực tiễn; lãi suất điều hành và lãi suất huy động đã giảm tương đối (100-150 điểm cơ bản), nhưng lãi suất cho vay vẫn neo ở mức cao. Ngoài ra, sự suy yếu của thị trường bất động sản cũng là nguyên nhân khiến tín dụng tăng chậm” - Chuyên gia của VDSC lý giải.

Về các gói hỗ trợ, ưu đãi lãi suất, chuyên gia của VSDC cũng cho rằng, tình hình triển khai không mấy khả quan. Theo đó, tính đến cuối tháng 4/2023, dư nợ hỗ trợ lãi suất đạt gần 52.000 tỷ đồng, số tiền lãi đã hỗ trợ đạt khoảng 409 tỷ đồng, tương ứng với mức độ hoàn thành 1% so với quy mô gói hỗ trợ lãi suất 2%. Bên cạnh đó, sau hơn 1 tháng triển khai, gói tín dụng ưu đãi lãi suất 120.000 tỷ đồng của các ngân hàng thương mại cổ phần nhà nước vẫn chưa phát sinh dư nợ, nguyên nhân là NHNN chưa nhận được danh mục các dự án theo hướng dẫn của Bộ Xây dựng.

Lãi suất cần thêm áp lực để giảm?

Ngày 24/5 vừa qua, NHNN đã tiếp tục đưa ra quyết định giảm lãi suất điều hành thêm 50 điểm cơ bản. Đây là lần giảm lãi suất điều hành lần thứ 3 liên tiếp chỉ trong vòng hơn 2 tháng với động cơ chính đằng sau là tăng trưởng kinh tế vẫn còn đang rất yếu.

Theo số liệu từ VDSC, trong 4 tháng đầu năm, chỉ số sản xuất công nghiệp giảm -1,8% so với cùng kỳ, xuất khẩu giảm -13%, bán lẻ hàng hóa và dịch vụ (loại trừ yếu tố giá) tăng +8,3%. Riêng tháng 4/2023, sản xuất công nghiệp chỉ tăng +0,3% so với cùng kỳ, xuất khẩu giảm -16,2%, doanh thu bán lẻ hàng hóa và dịch vụ tăng +11,5%. Rủi ro suy giảm sản xuất và xuất khẩu tiếp diễn khi chỉ số quản trị mua hàng (PMI) tháng 4/2023 giảm chỉ còn 46,7 điểm. “Ngoài ra, chúng tôi cũng nhận thấy một số điểm thuận lợi cho quyết định của NHNN khi lạm phát trong nước tiếp tục xu hướng giảm, tỷ giá vẫn tương đối ổn định và chu kỳ tăng lãi suất của Cục Dự trữ Liên bang Mỹ (FED) gần như đã kết thúc” - Chuyên gia của VSDC cho hay.

Cũng theo các chuyên gia này, tác động tích cực của đợt giảm lãi suất điều hành lần này là do mặt bằng lãi suất huy động với kỳ hạn 3 tháng của các ngân hàng hiện đang cao hơn trần lãi suất, nên lãi suất huy động có thể giảm thêm từ 20-50 điểm cơ bản. Mặt khác, vì động lực tăng trưởng tín dụng vẫn còn thấp, rủi ro nợ xấu đang gia tăng nên cơ chế truyền dẫn chính sách giảm lãi suất điều hành là không mạnh và mất thời gian mới có thể nhìn thấy kết quả.

Đánh giá về việc giảm lãi suất điều hành lần thứ 3, các chuyên gia đến từ SSI Research cho rằng, đa số lãi suất điều hành đều đã giảm về mức trước Covid-19 (năm 2019) hay thậm chí thấp hơn mức đó, cho thấy động thái khá chủ động của NHNN trong bối cảnh kinh tế gặp nhiều khó khăn như hiện nay, cũng như là tín hiệu cho việc lãi suất thị trường cần phải điều chỉnh thêm từ mức hiện tại để có thể về vùng trước Covid-19.

Trên thực tế, mặt bằng lãi suất huy động trên thị trường tiếp tục hạ nhiệt ở các kỳ hạn, với mức giảm 50 điểm cơ bản ở cả nhóm ngân hàng thương mại cổ phần nhà nước và tư nhân cho kỳ hạn dưới 6 tháng và 20-50 điểm cơ bản cho kỳ hạn trên 6 tháng. Tuy nhiên, mặt bằng lãi suất vẫn khá phân hóa giữa các nhóm ngân hàng này cho kỳ hạn trên 6 tháng. Lãi suất kỳ hạn 12 tháng hiện niêm yết ở mức 6,8% cho nhóm ngân hàng thương mại cổ phần nhà nước, 7,2 - 7,5% cho nhóm ngân hàng thương mại cổ phần lớn và 7,8 - 8,8% cho nhóm ngân hàng còn lại.

Các chuyên gia của VDSC cũng cho hay, hiện tại, các lãi suất điều hành cơ bản đã giảm trung bình khoảng 100 điểm cơ bản so với hồi đầu năm. Xét ở góc độ điều hành chính sách tiền tệ thận trọng thì dư địa để giảm thêm lãi suất điều hành là hạn hẹp nếu nhìn trong tương quan lãi suất USD/VND. Tuy nhiên, đặt trong tương quan chính sách tiền tệ là “cứu cánh” đối với tình hình kinh tế trong nước, VDSC cho rằng vẫn có khả năng sẽ có thêm một đợt giảm lãi suất 50 - 100 điểm cơ bản trong quý III/2023, đưa lãi suất điều hành về gần mức trước đợt tăng mạnh vào tháng 10 năm ngoái.

“Điều này đồng nghĩa với việc NHNN phải mạnh dạn đi thêm một bước nữa, dùng công cụ lãi suất điều hành để tạo áp lực giúp mặt bằng lãi suất trong nền kinh tế giảm thêm. Nếu điều này diễn ra, chúng tôi kỳ vọng bước đi này sẽ mang tính quyết định hơn, có tính đánh đổi cao hơn và có thể tạo tác động lan toả tốt hơn so với các đợt giảm đầu năm nay” - Chuyên gia của VDSC cho hay.

Lãi suất thị trường cần phải về vùng trước Covid-19 "Đa số lãi suất điều hành đều đã giảm về mức trước dịch Covid-19 (năm 2019) hay thậm chí thấp hơn mức đó, cho thấy động thái khá chủ động của Ngân hàng Nhà nước trong bối cảnh kinh tế gặp nhiều khó khăn như hiện nay, cũng như là tín hiệu cho việc lãi suất thị trường cần phải điều chỉnh thêm từ mức hiện tại để có thể về vùng trước Covid-19" - theo SSI Research. |